До 2013 года работодателем при исчислении НДФЛ налогоплательщику мог предоставляться социальный налоговый вычет, предусмотренный только пп. 4 п. 1 ст. 219 НК РФ – в сумме взносов по договору негосударственного пенсионного обеспечения и (или) добровольному пенсионному страхованию, которые удерживались из выплат в пользу этого налогоплательщика и перечислялись в соответствующие фонды работодателем.

Подробнее о предоставлении этого вычета см. статью "Предоставление социальных налоговых вычетов".

Федеральным законом от 29.12.2012 № 279-ФЗ (пп. б п. 3 ст. 1) в абз. 2 п. 2 ст. 219 НК РФ внесено изменение, согласно которому работодатель может предоставлять теперь социальный налоговый вычет, предусмотренный и пп. 5 п. 1 ст. 219 НК РФ – в сумме удержанных дополнительных страховых взносов на накопительную часть трудовой пенсии.

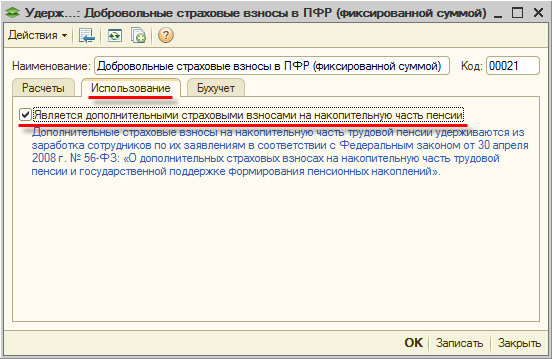

Напомним, что в программе такие удержания отмечаются специальным флагом с целью последующего автоматического заполнения реестров по форме ДСВ-3 (см. статью "Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную часть трудовой пенсии и уплачены страховые взносы работодателя (ДСВ-3)".

Рисунок 1

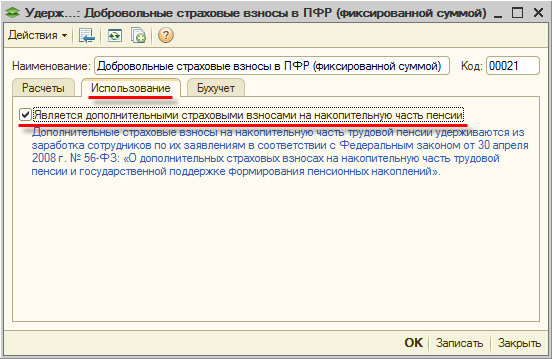

В версии 2.5.61 реализовано автоматическое предоставление указанного вычета при расчете НДФЛ в документе "Начисление зарплаты сотрудникам организаций", а также отражение его в отчетности. В справочник "Вычеты по НДФЛ" добавлен элемент для регистрации нового вычета, которому присвоен код 320; после внесения изменений в Приказ ФНС РФ от 17.11.2010 № ММВ-7-3/611@, утверждающий справочник "Коды вычетов", этот код будет уточнен.

Рисунок 2

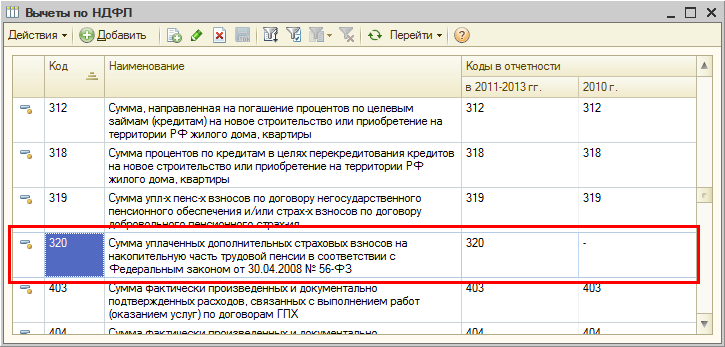

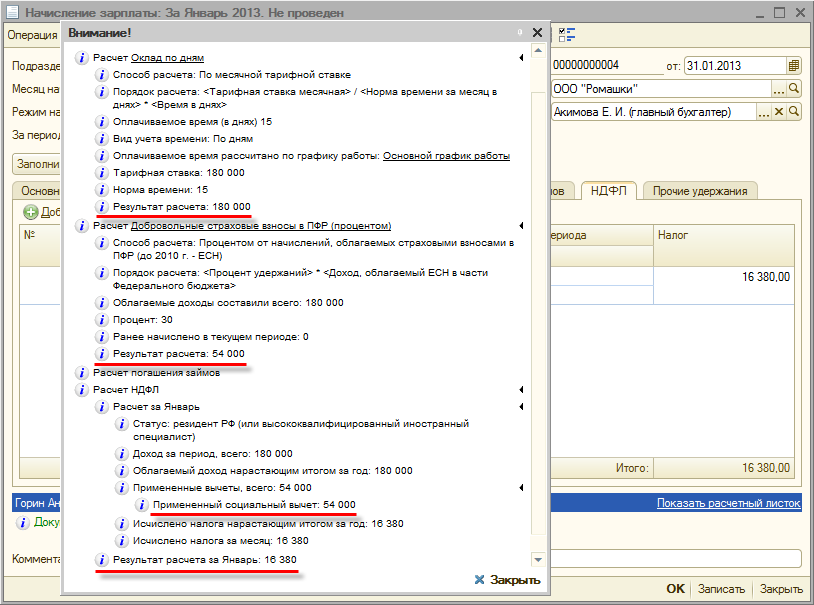

Предположим, что сотруднику (по его обращению к работодателю) назначено плановое удержание "Добровольные страховые взносы в ПФР (процентом)" (у которого установлен соответствующий флаг на закладке "Использование") в размере 30% от заработка

Рисунок 3

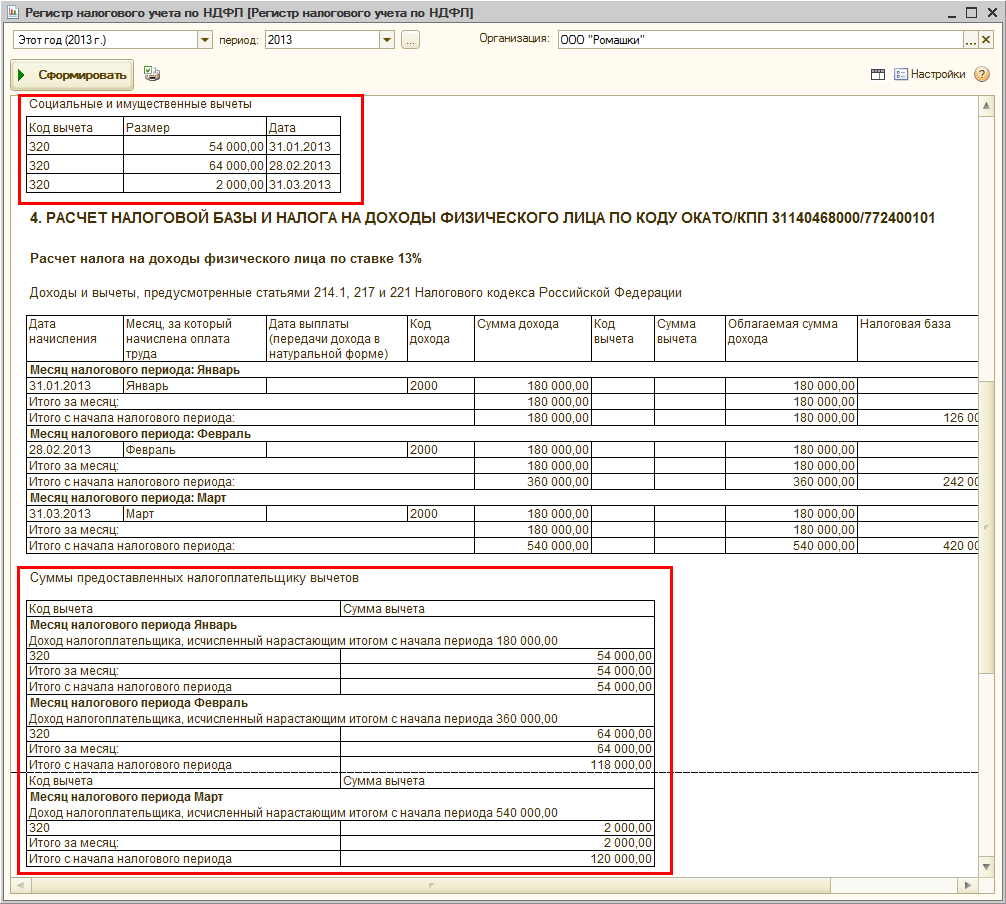

При расчете зарплаты за январь 2013 года сумма начислений составила 180 000 руб. В документе "Начисление зарплаты сотрудникам организаций" рассчитывается удержание добровольных взносов в размере 54 000 руб., регистрируется соответствующий социальный вычет и рассчитывается НДФЛ с учетом этого вычета. В итоге результат расчета НДФЛ составит 16 380 руб., т.е. НДФЛ рассчитан с учетом вычета.

Рисунок 4

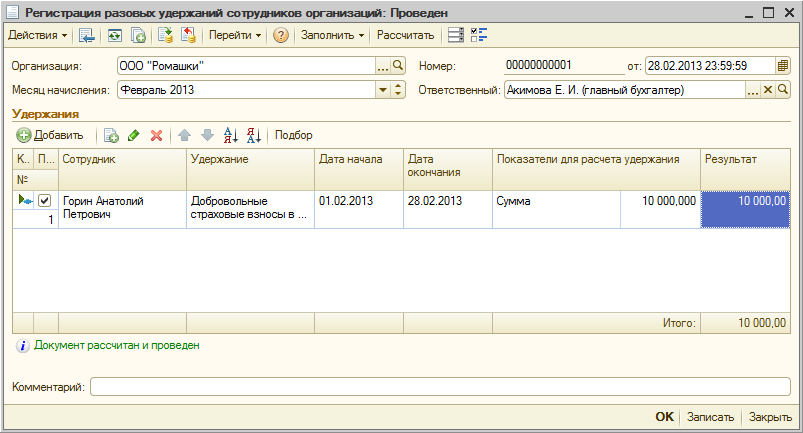

Предположим, что в феврале 2013 года сотрудник обратился с заявлением удержать помимо 30% добровольных взносов дополнительно еще 10 000 руб. добровольных взносов, что было зарегистрировано документом "Регистрация разовых удержаний сотрудников организаций". При проведении документа зарегистрирована необходимость предоставить социальный вычет в размере 10 000 руб.

Рисунок 5

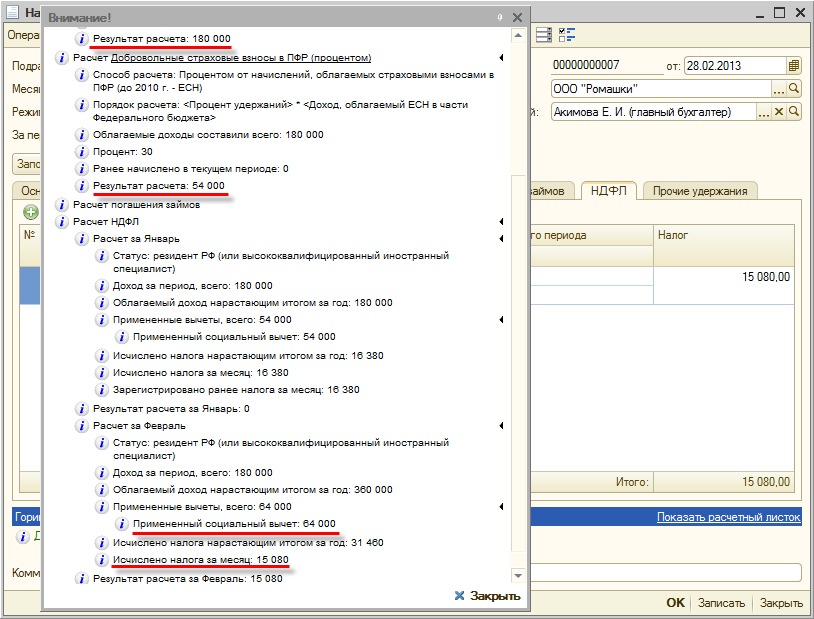

Сумма начислений в феврале 2013 года составила так же 180 000 руб. Но теперь при расчете НДФЛ будет учтен вычет за февраль в размере 64 000 руб. (10 000 руб. добровольных взносов, удержанных "фиксированной суммой" и 54 000 руб., рассчитанных процентом), и результат расчета НДФЛ составит 15 080 руб.

Рисунок 6

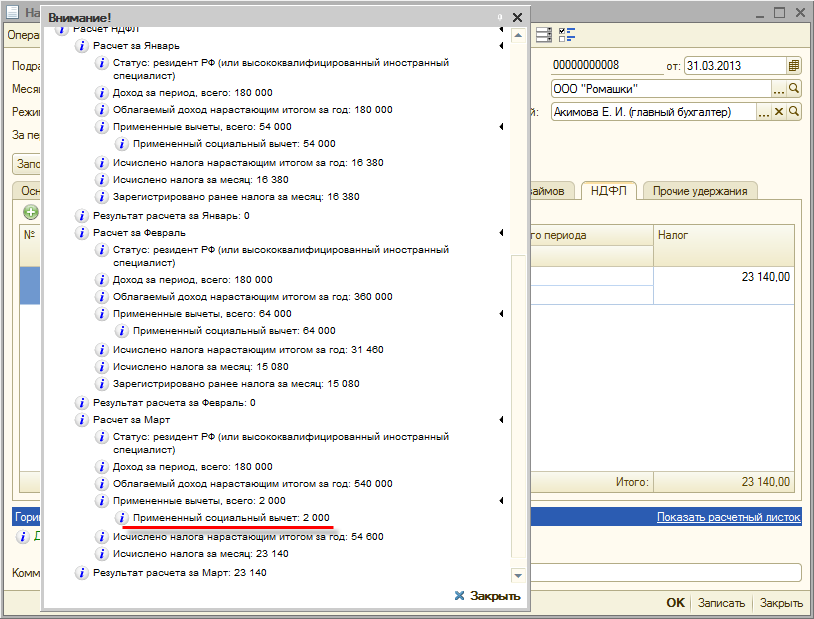

В марте 2013 года сумма начислений составила, как и ранее, 180 000 руб., сумма удержания добровольных взносов – 54 000 руб. (разовых удержаний не регистрировалось). Социальный вычет теперь будет зарегистрирован в сумме 2 000 руб., поскольку ранее в течение года он уже был зарегистрирован в размере 118 000 руб., а абзацем третьим п. 2 ст. 219 НК РФ предусмотрено ограничение суммы вычета суммой 120 000 руб. в налоговом периоде.

Рисунок 7

Информация о праве на социальный вычет и о предоставленных при исчислении налога суммах вычета отображается в отчете "Регистр налогового учета по НДФЛ"

Рисунок 8