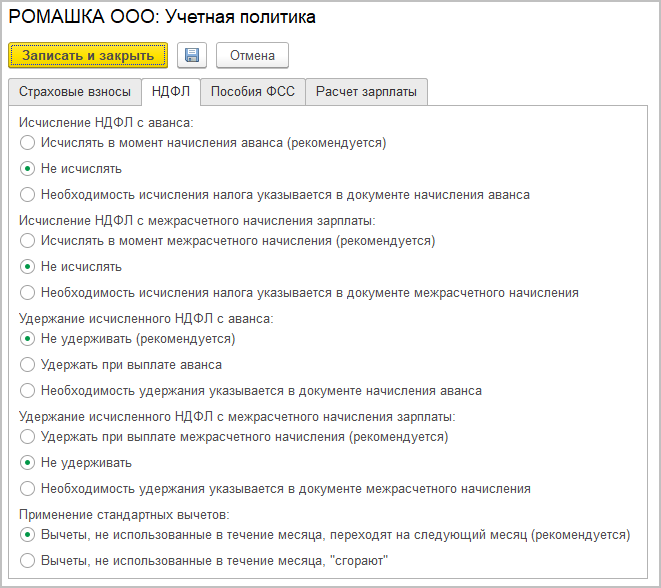

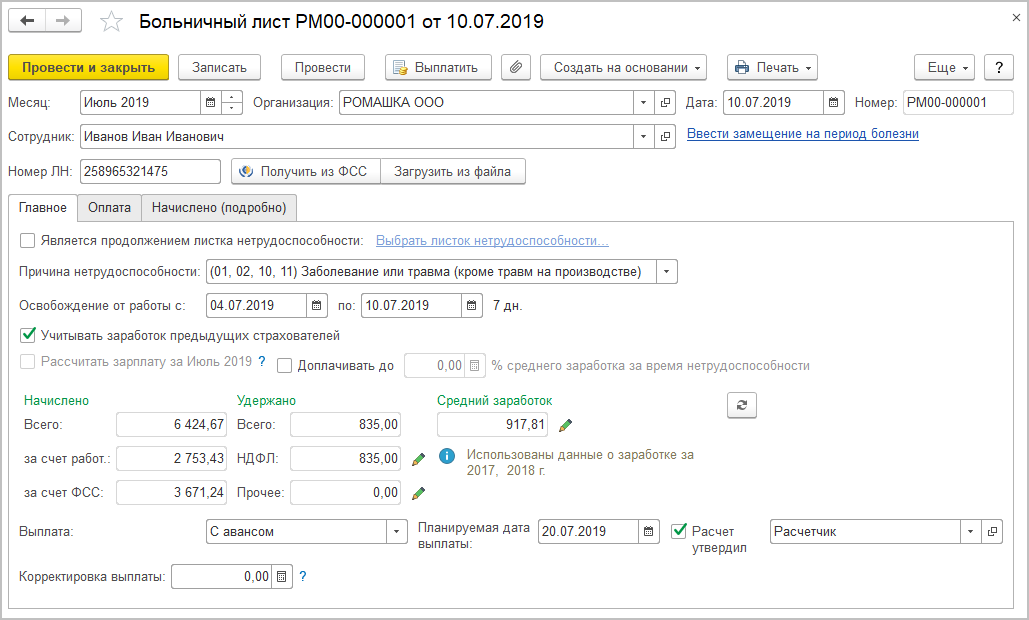

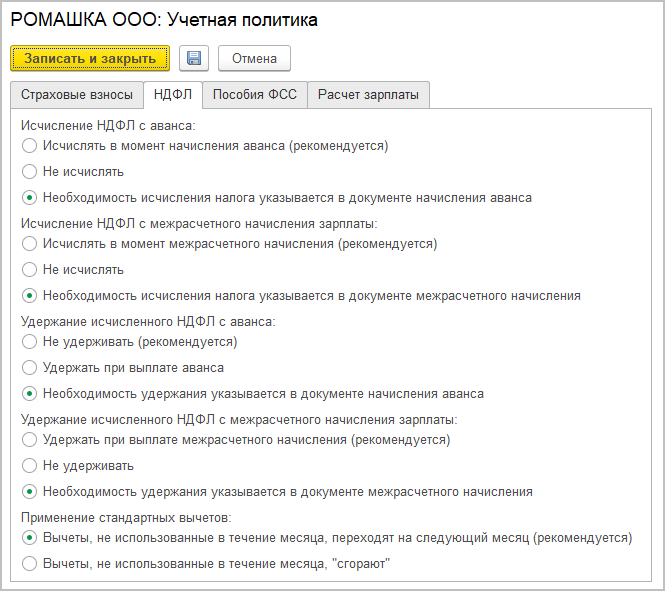

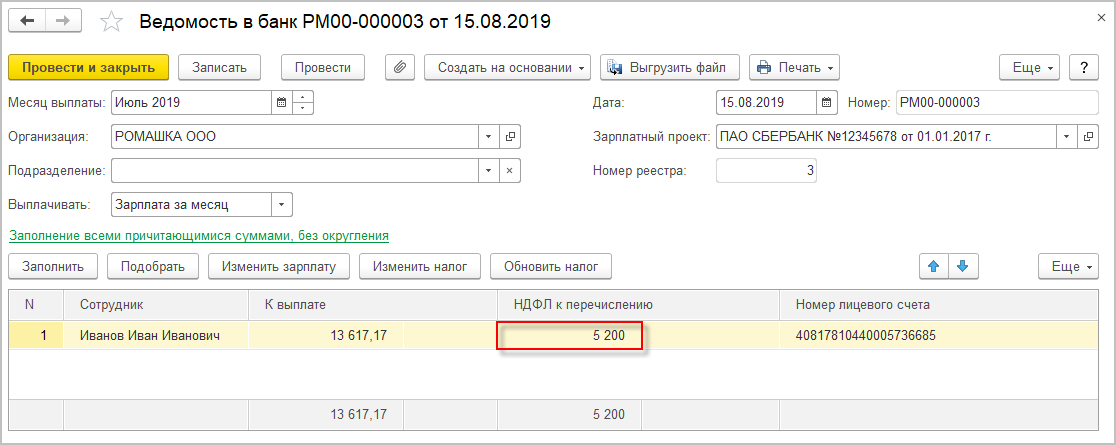

В настройках учетной политики может быть предусмотрено, что расчет НДФЛ с доходов в виде оплаты труда, начисленных до окончательного расчета, осуществляется документом Начисление зарплаты и взносов. В такой ситуации возникновение обязанности по перечислению этого налога в бюджет будет отражено ведомостью на выплату зарплаты за месяц.

Рисунок 1.1

Если в настройках учетной политики переключатель Исчисление НДФЛ с межрасчетного начисления зарплаты установлен в значение Не исчислять, в документах, в которых указана выплата в межрасчетный период или с авансом, колонка НДФЛ будет скрыта, налог не исчисляется, сумма к выплате будет соответствовать начисленной сумме:

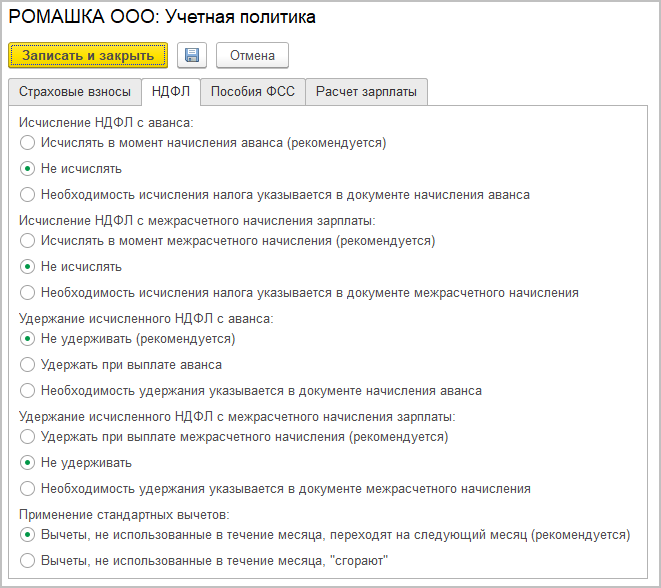

Рисунок 1.2

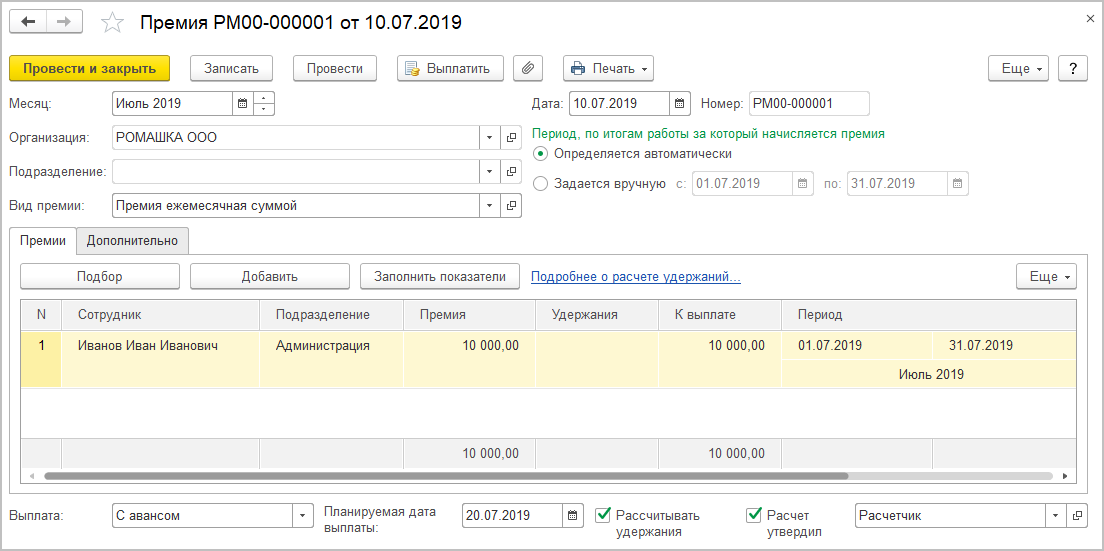

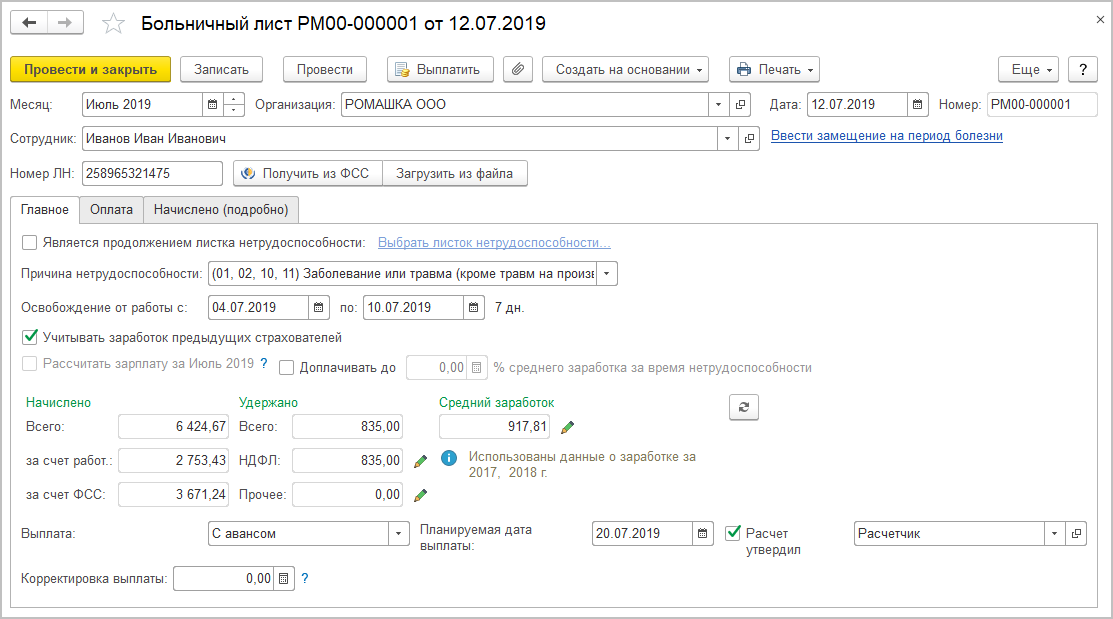

Следует учитывать, что выбранный вариант исчисления НДФЛ с межрасчетного начисления зарплаты применяется только в отношении доходов, являющихся оплатой труда, и не применяется в отношении других доходов. Например, при расчете пособия по временной нетрудоспособности документом Больничный лист НДФЛ будет исчислен по общим правилам, а при последующей выплате в межрасчетный период или с авансом налог будет удержан также по общим правилам.

Рисунок 1.3

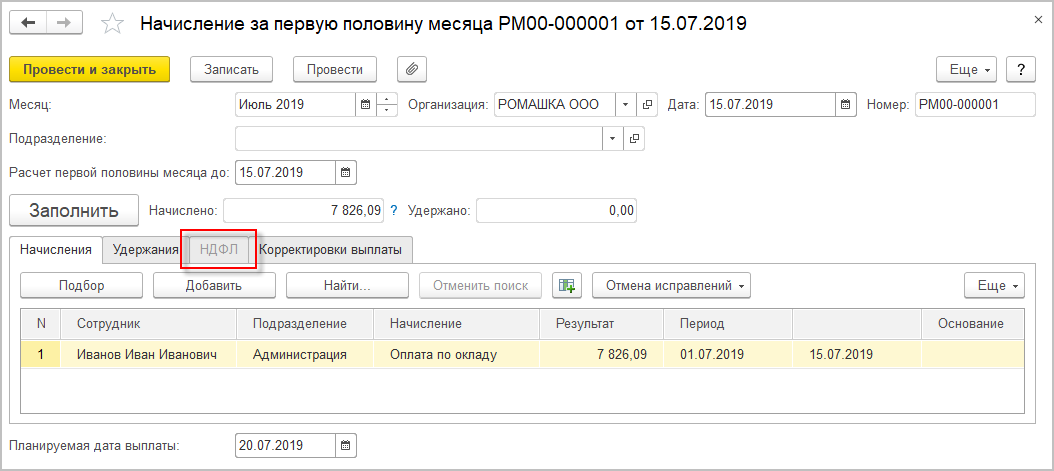

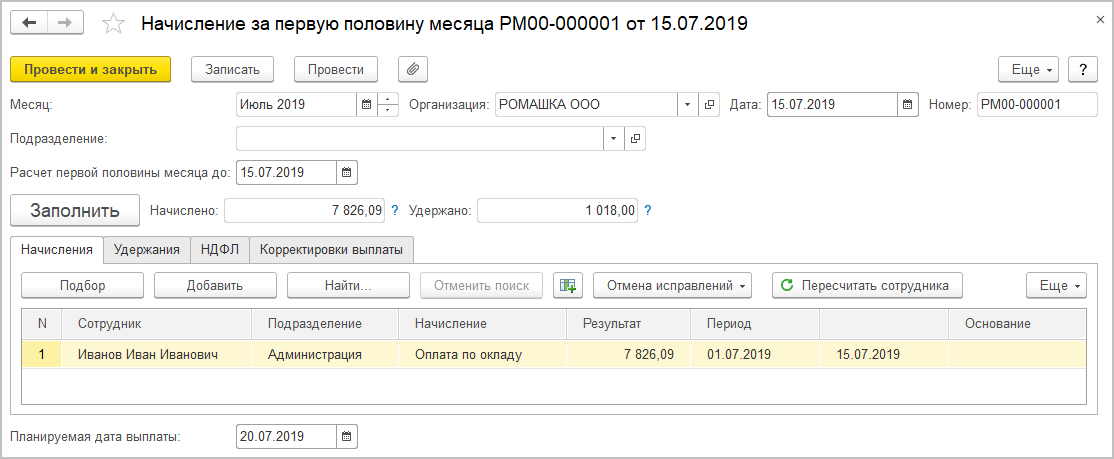

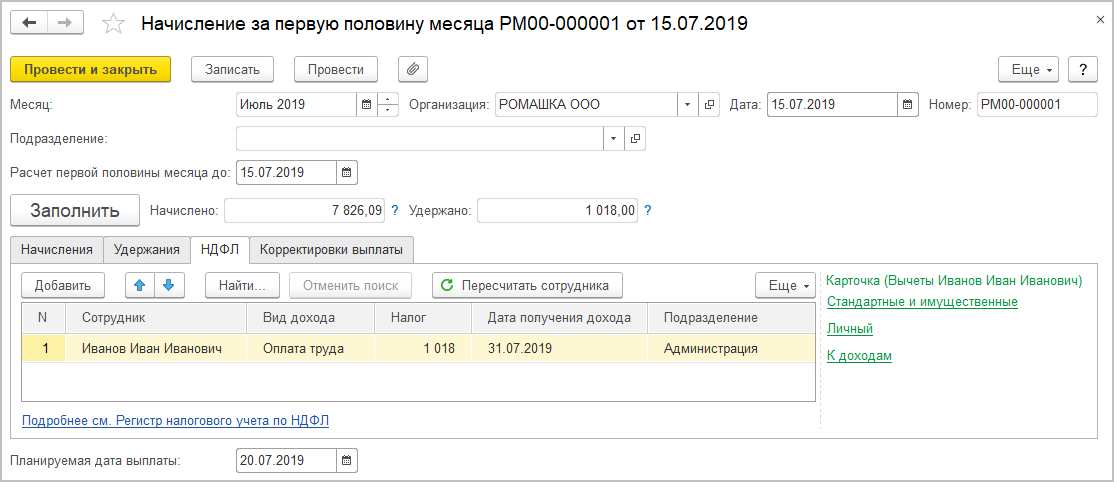

Если в настройках учетной политики переключатель Исчисление НДФЛ с аванса установлен в значение Не исчислять, в документе Начисление за первую половину месяца налог не исчисляется, вклада НДФЛ недоступна для редактирования:

Рисунок 1.4

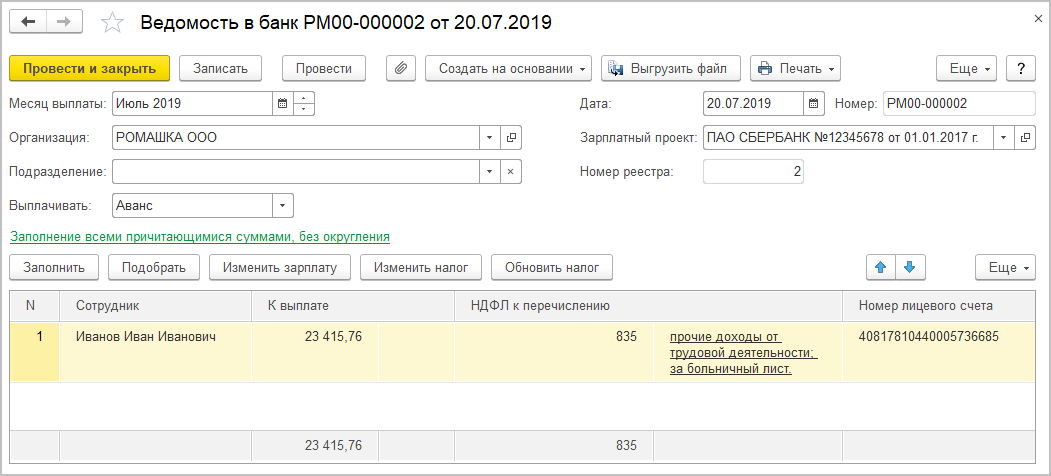

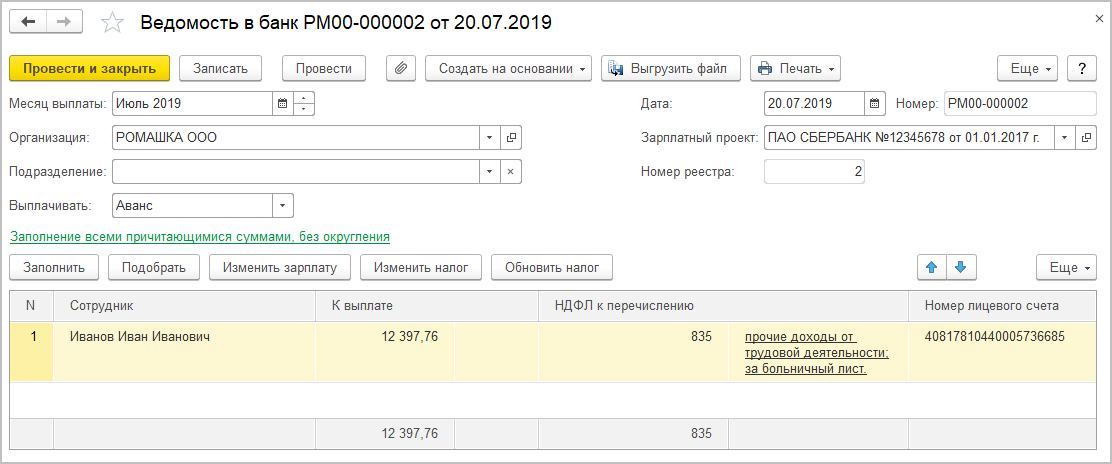

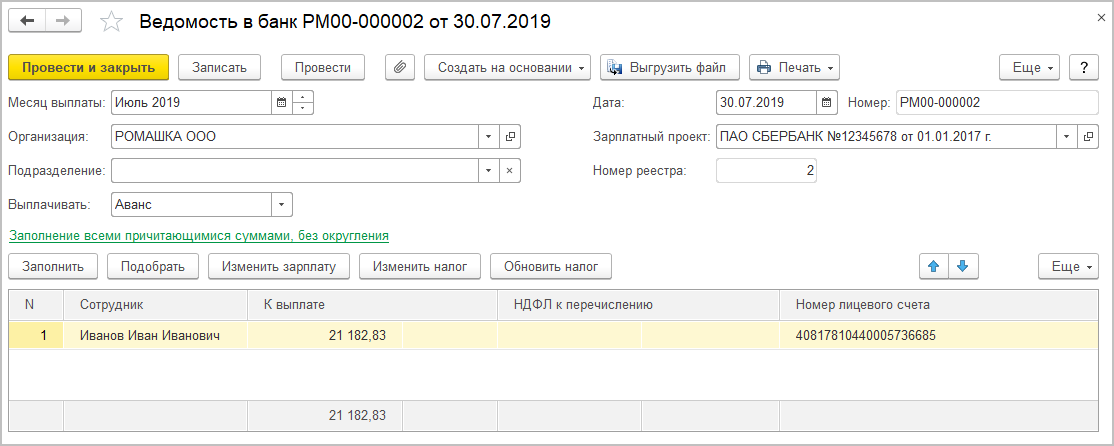

При заполнении ведомости на выплату аванса в колонке НДФЛ к перечислению будут учтены только суммы налога, исчисленные с доходов, не являющихся оплатой труда. В приведенном примере таким доходом является пособие по временной нетрудоспособности, начисленное документом Больничный лист. Сумма к выплате включает доходы в виде оплаты труда в тех суммах, в которых они начислены. Суммы остальных доходов включаются в сумму к выплате за вычетом удерживаемого налога.

Рисунок 1.5

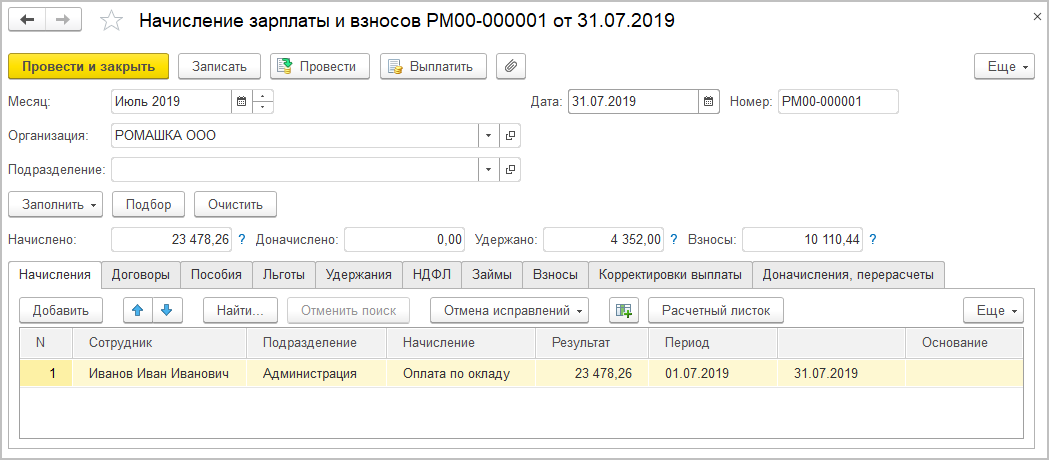

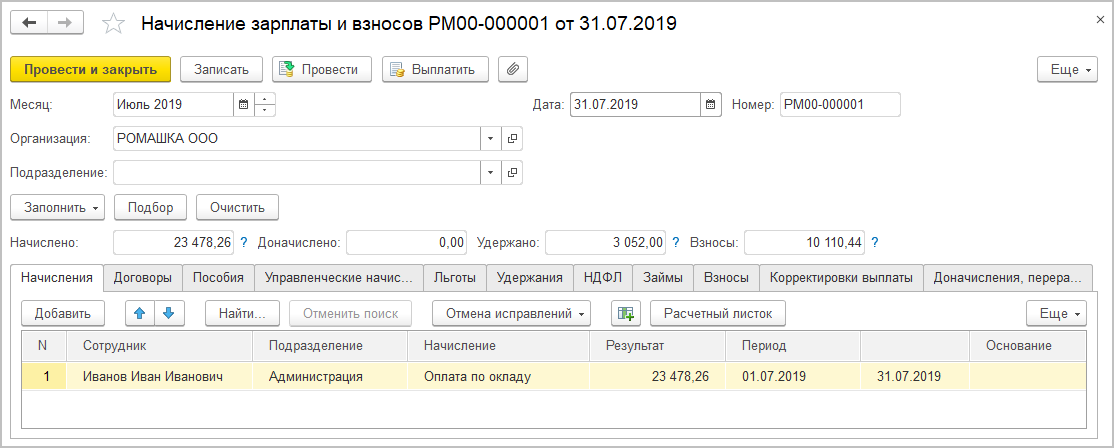

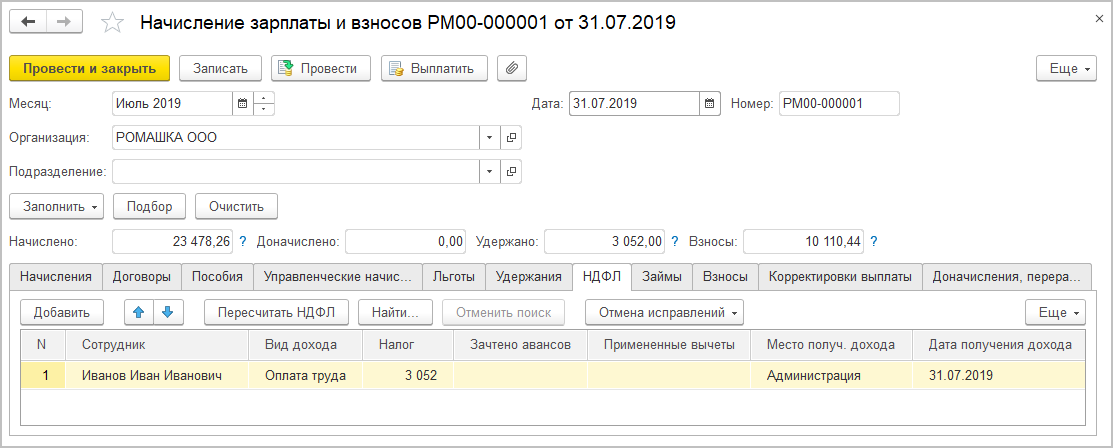

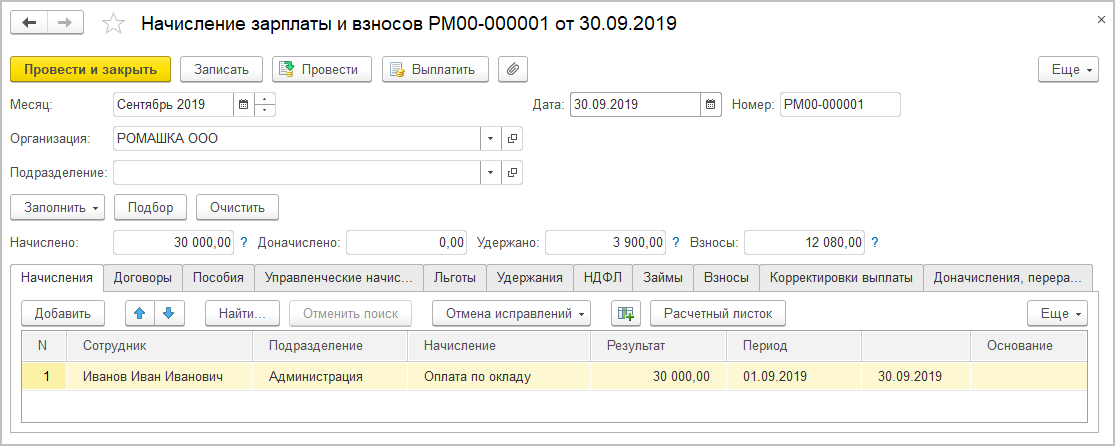

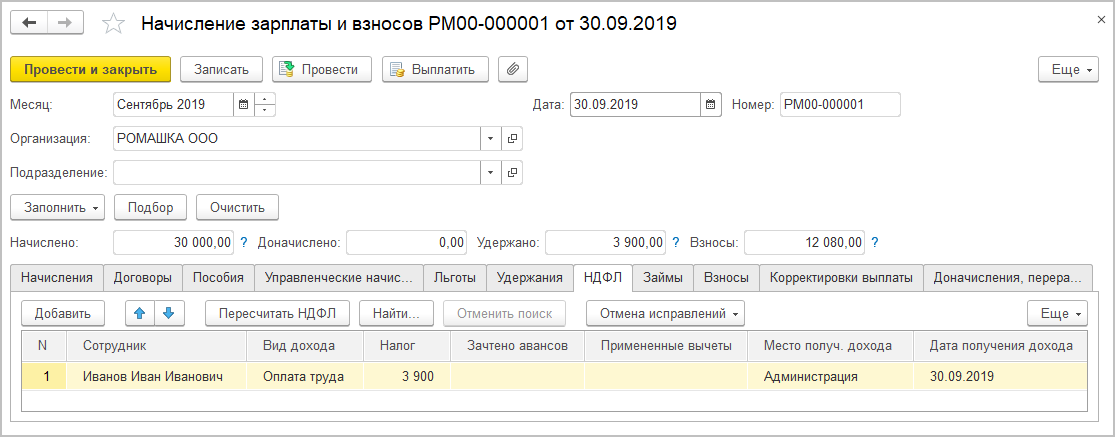

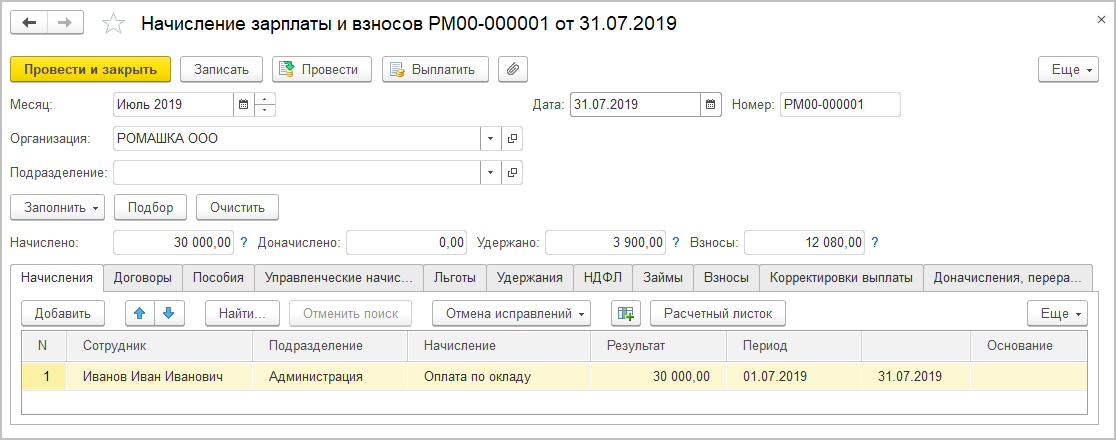

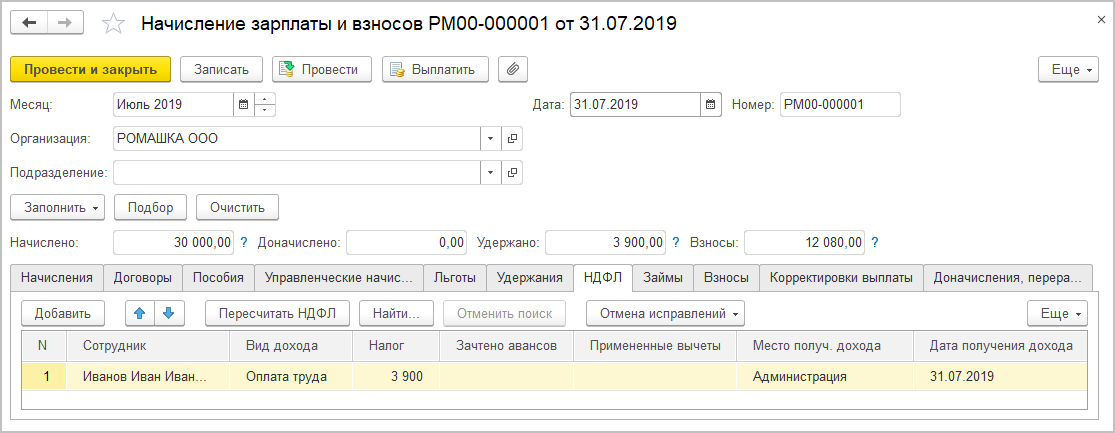

При расчете документа Начисление зарплаты и взносов происходит окончательный расчет начислений за месяц и исчисление налога со всех доходов в виде оплаты труда, с которых он не был исчислен ранее:

Рисунок 1.6

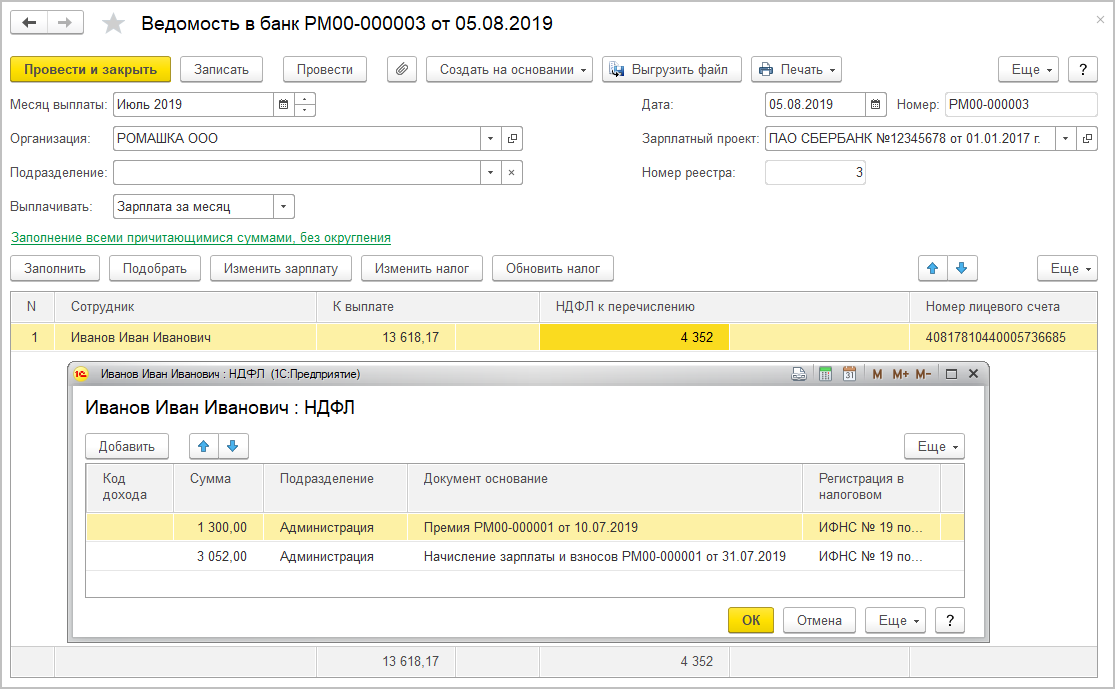

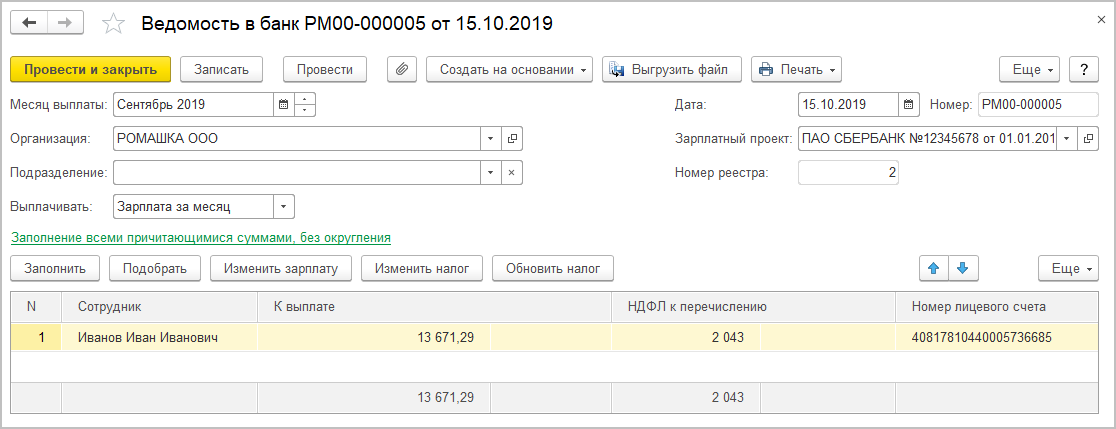

При заполнении ведомости на выплату зарплаты за месяц сумма к выплате рассчитывается с учетом ранее выплаченного аванса и исчисленного налога:

Рисунок 1.7

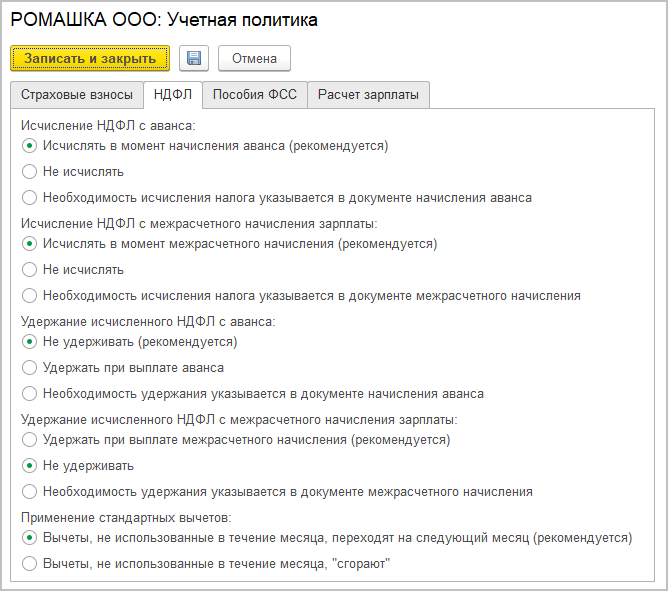

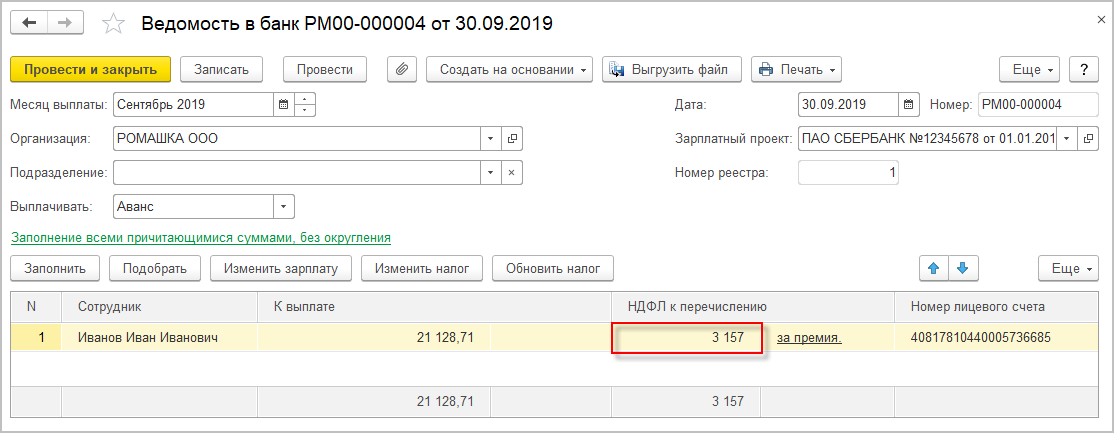

В настройках учетной политики может быть предусмотрено, что расчет НДФЛ с доходов в виде оплаты труда, начисленных до окончательного расчета, осуществляется всегда, но возникновение обязательства перечисления этого налога в бюджет отражается при выплате зарплаты за месяц:

Рисунок 1.8

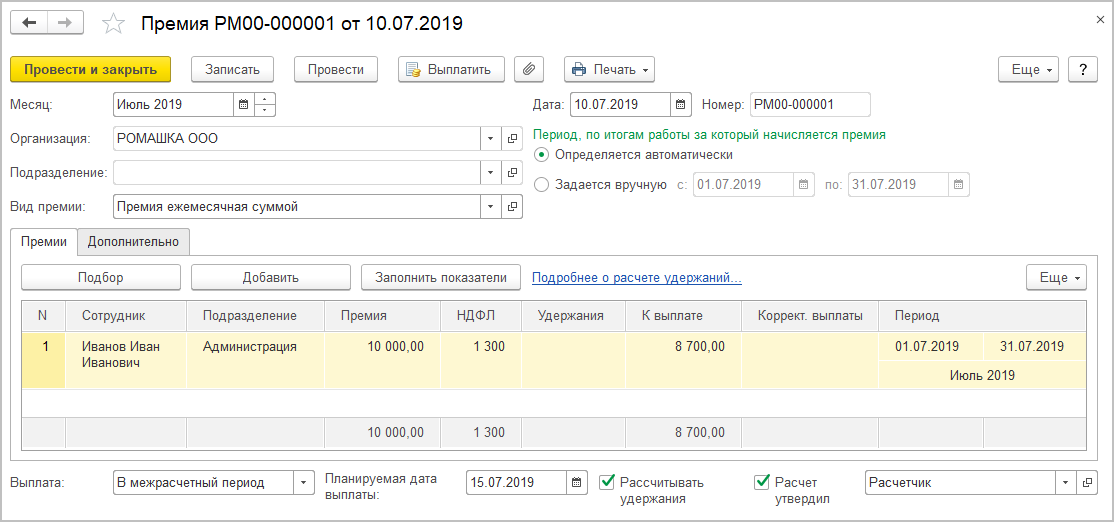

Если в настройках учетной политики переключатель Исчисление НДФЛ с межрасчетного начисления зарплаты установлен в значение Исчислять в момент межрасчетного начисления, в документах, в которых указана выплата в межрасчетный период или с авансом, будет исчислен налог, сумма к выплате будет рассчитана за вычетом налога:

Рисунок 1.9

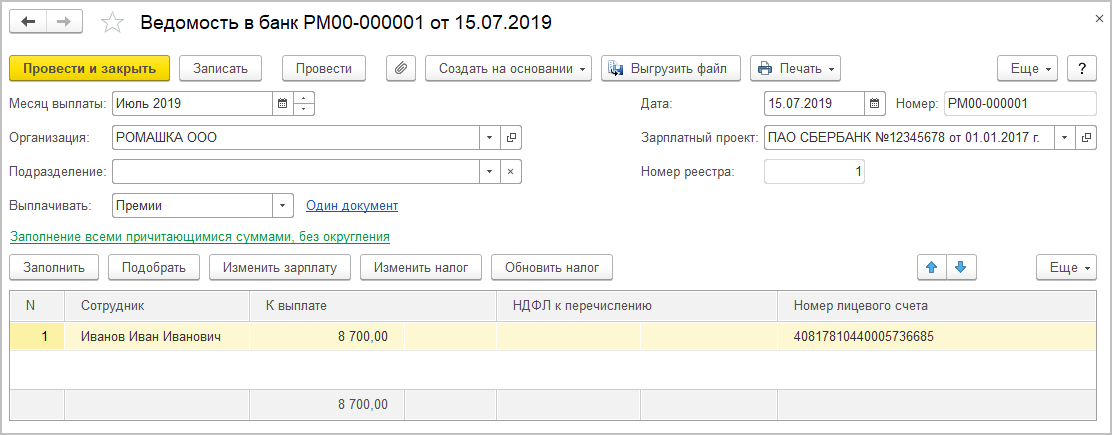

Если в настройках учетной политики переключатель Удержание исчисленного НДФЛ с межрасчетного начисления зарплаты установлен в значение Не удерживать, то при выплате такого дохода до окончательного расчета исчисленный ранее налог не будет учитываться при заполнении ведомости в колонке НДФЛ к перечислению:

Рисунок 1.10

Следует учитывать, что выбранные варианты исчисления и удержания НДФЛ с межрасчетного начисления зарплаты применяется только в отношении доходов, являющихся оплатой труда, и не применяется в отношении других доходов. Например, при расчете пособия по временной нетрудоспособности документом Больничный лист НДФЛ будет исчислен по общим правилам, а при последующей выплате в межрасчетный период или с авансом налог будет удержан также по общим правилам.

Рисунок 1.11

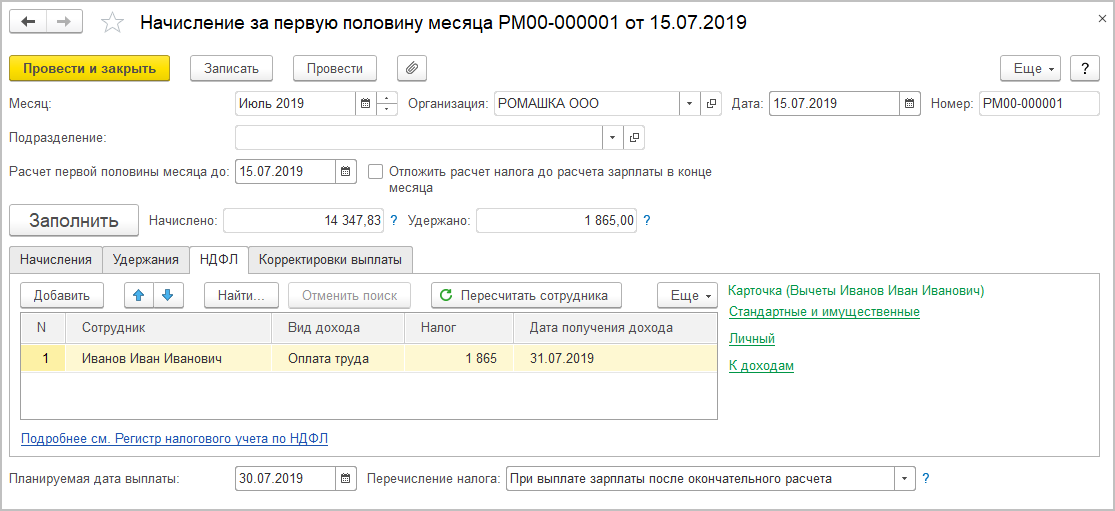

Если в настройках учетной политики переключатель Исчисление НДФЛ с аванса установлен в значение Исчислять в момент начисления аванса, в документе Начисление за первую половину месяца будет рассчитан налог:

Рисунок 1.12

Если в настройках учетной политики переключатель Удержание исчисленного НДФЛ с аванса установлен в значение Не удерживать, то при заполнении ведомости на выплату аванса в колонке НДФЛ к перечислению не будут учтены суммы налога, рассчитанные в документе Начисление за первую половину месяца. Если этой же ведомостью производится выплата доходов, которые не являются оплатой труда, то исчисленный с них налог будет учитываться при заполнении ведомости.

Рисунок 1.13

В приведенном примере при заполнении ведомости учтен только налог, исчисленный с пособия по временной нетрудоспособности, начисленного документом Больничный лист.

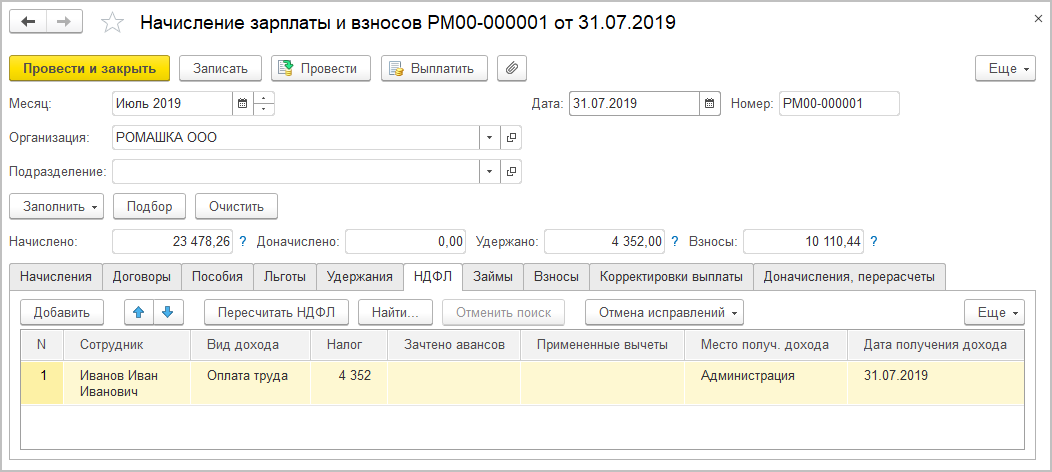

При расчете документа Начисление зарплаты и взносов происходит окончательный расчет начислений за месяц и окончательный расчет налога. При этом суммы начислений включают суммы начислений из документа Начисление за первую половину месяца, а суммы налога включают суммы налога с доходов в виде оплаты труда из документа Начисление за первую половину месяца:

Рисунок 1.14

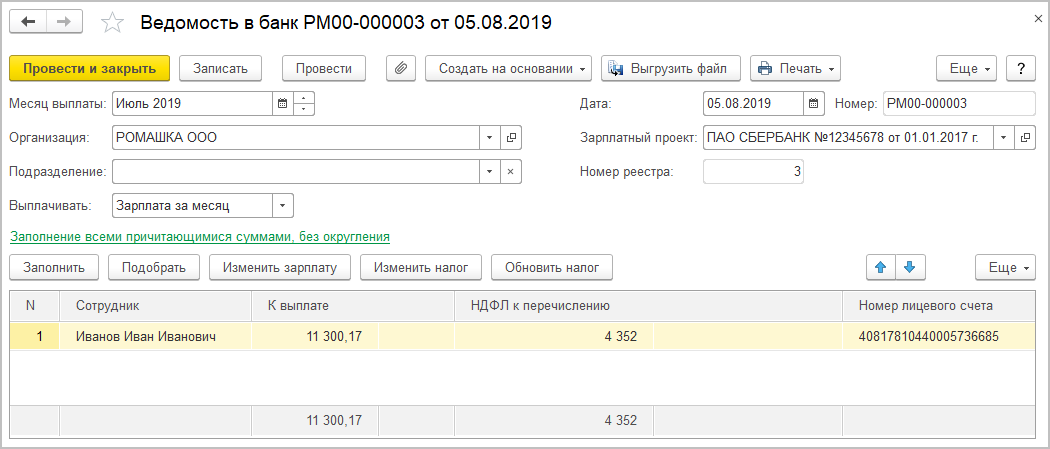

При заполнении ведомости на выплату зарплаты за месяц сумма к выплате рассчитывается с учетом ранее выплаченного аванса, сумма НДФЛ к перечислению рассчитывается исходя из всех сумм ранее исчисленного, но еще неудержанного налога:

Рисунок 1.15

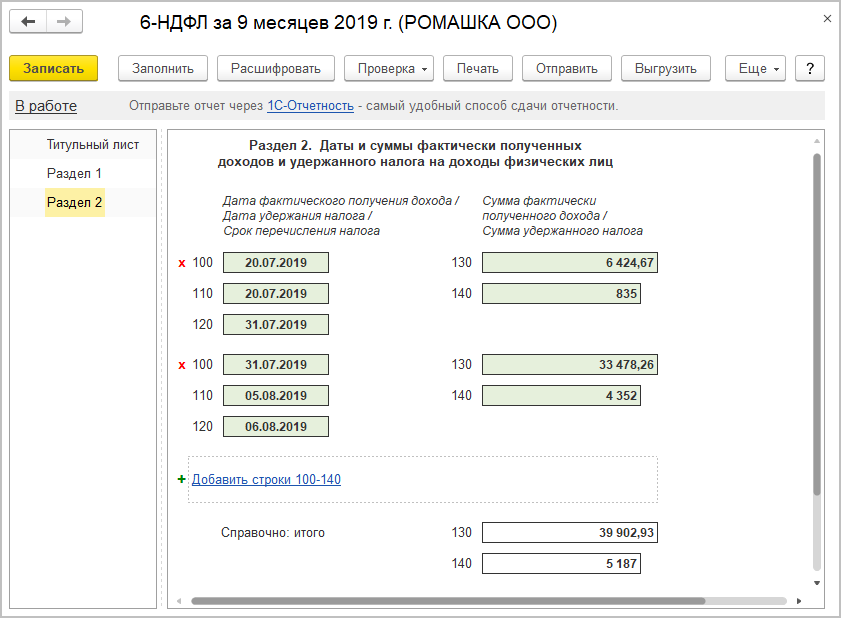

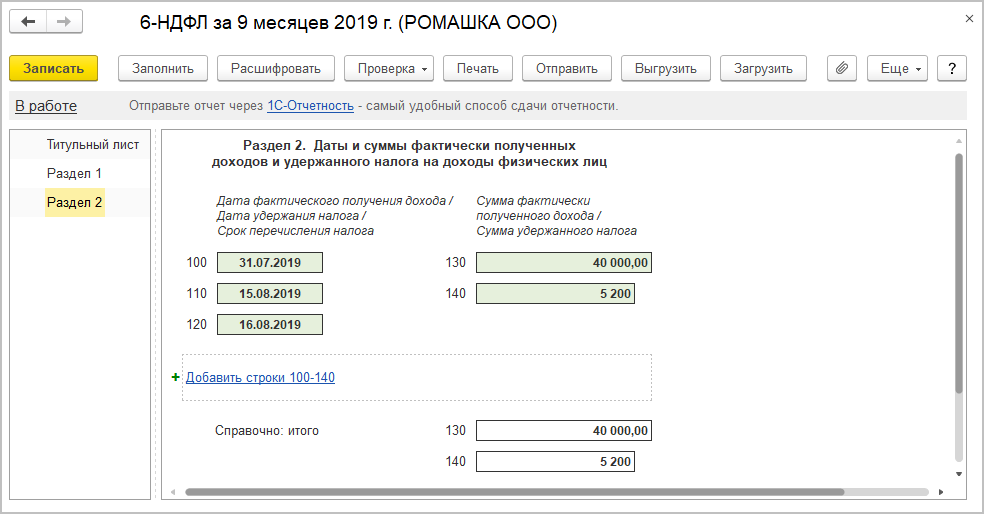

В учете НДФЛ в описанной ситуации удержание налога как с премии, так и с заработной платы за первую половину месяца будет отражено датой ведомости на выплату зарплаты за месяц, исходя из которой будет определяться и срок перечисления налога в бюджет. При этом пособие по временной нетрудоспособности, выплаченное вместе с авансом, будет отражено как доход, полученный в дату выплаты аванса, с датой удержания, также соответствующей дате выплаты аванса:

Рисунок 1.16

Статьей 136 ТК РФ предусмотрено, что заработная плата выплачивается не реже чем каждые полмесяца. При этом конкретная дата выплаты устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена. Если расчет заработной платы за первую половину месяца, осуществляется за период с 1 по 15 число месяца, то максимально допустимая дата выплаты за первую половину месяца – 30 число этого месяца (кроме февраля). В некоторых месяцах эта дата будет являться последним днем месяца, в некоторых не будет. В первом случае исходя из положений статьи 226 НК РФ необходимо удержать налог с доходов в виде оплаты труда уже при выплате за первую половину месяца, во втором случае такой обязанности нет.

В такой ситуации может возникнуть необходимость в разных месяцах обеспечить различные моменты исчисления и удержания налога. Для этого потребуется в каждом конкретном документе, которым начисляется доход в виде оплаты труда до окончательного расчета, определять необходимость исчисления налога, а в случае его исчисления определять, когда в учете НДФЛ требуется отразить возникновение обязанности по перечислению налога в бюджет.

Рисунок 1.17

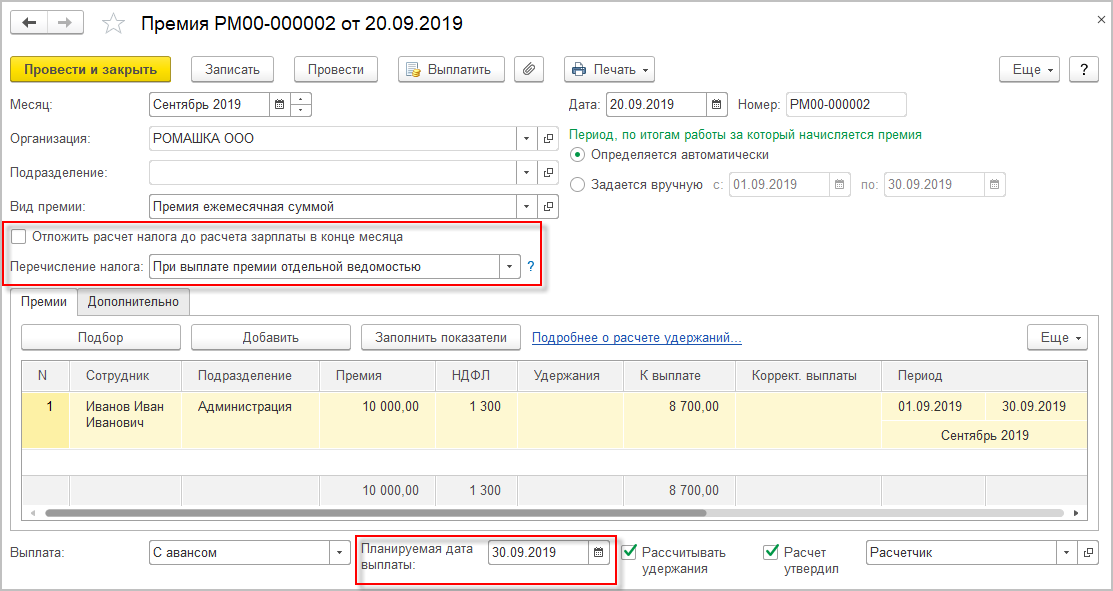

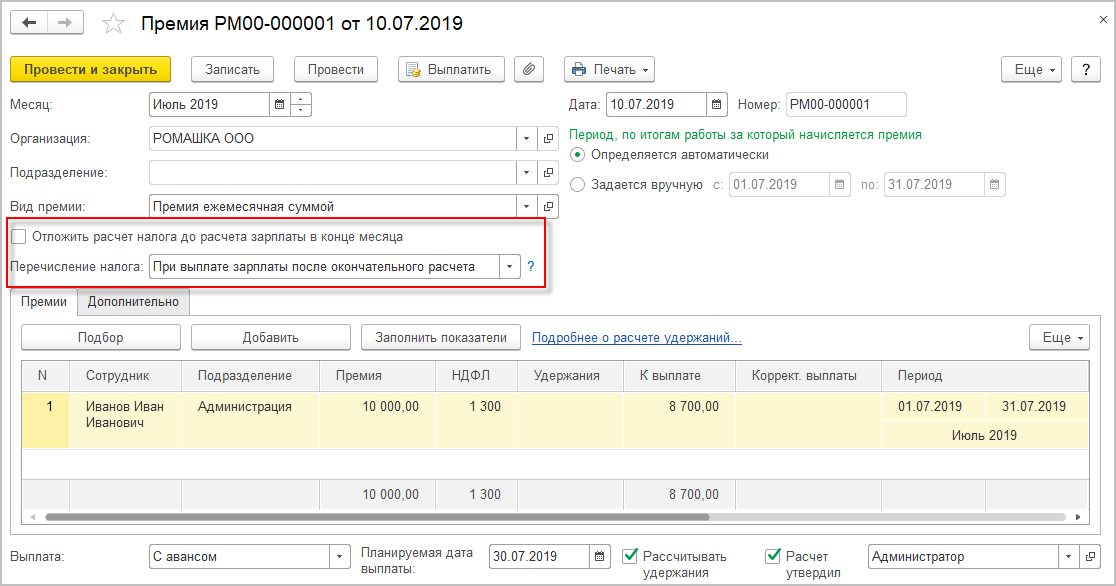

Если в расчетном месяце межрасчетным документом начисляется доход в виде оплаты труда, который предполагается выплатить в последний день месяца, то в этом документе следует выключить флажок Отложить расчет налога до расчета зарплаты в конце месяца, в поле Перечисление налога указать При выплате премии отдельной ведомостью:

Рисунок 1.18

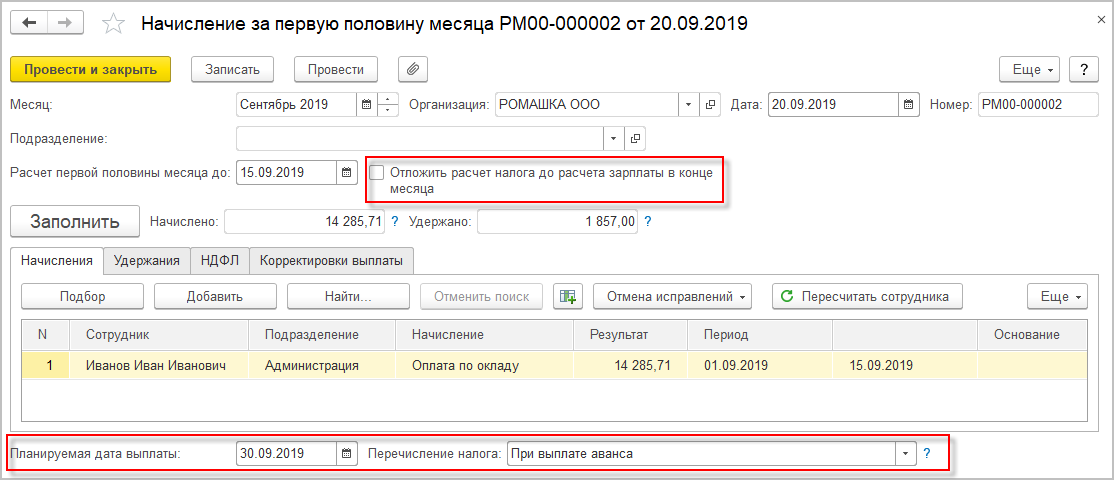

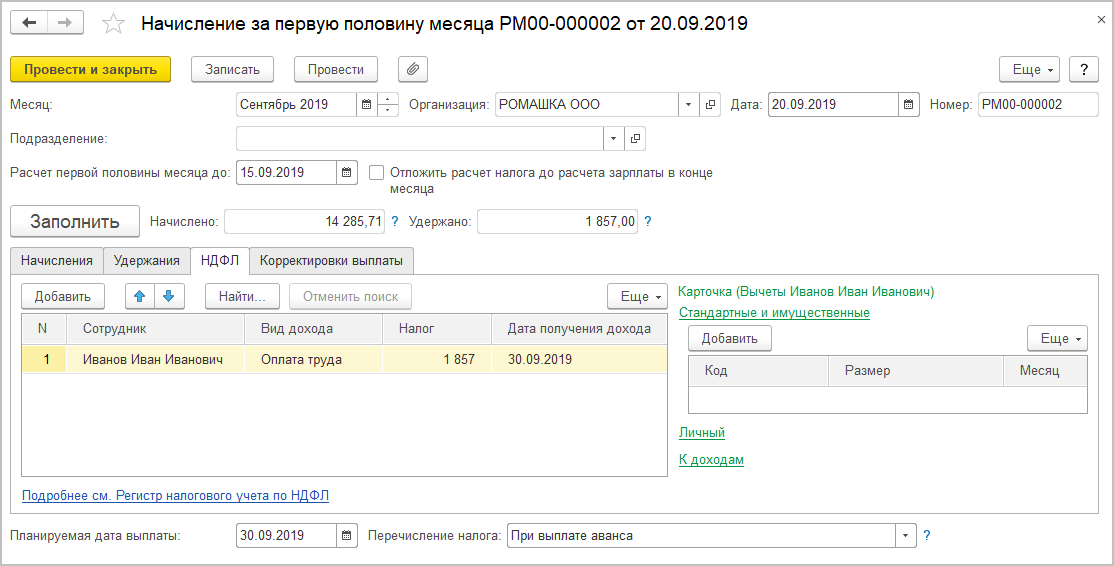

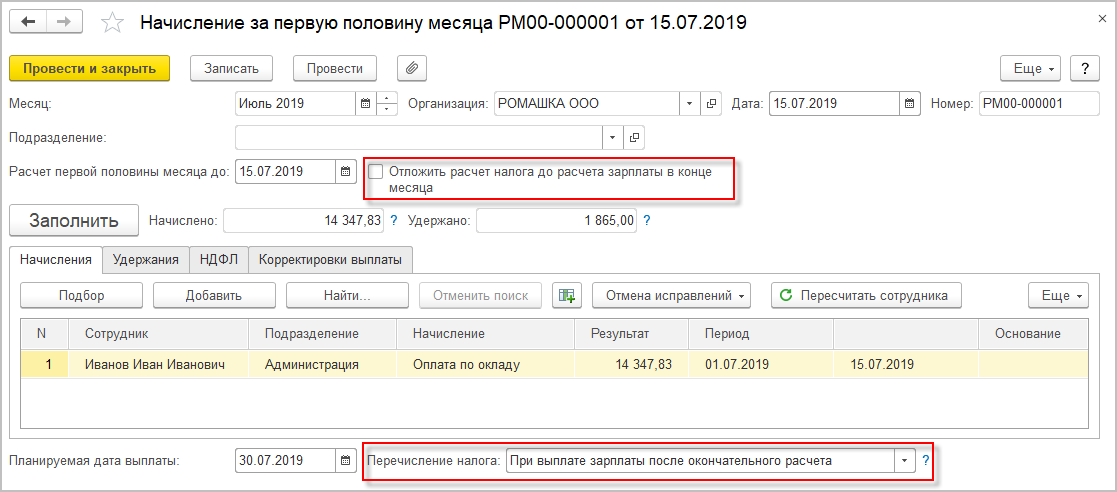

Если дата выплаты аванса приходится на последний день месяца, в документе Начисление за первую половину месяца следует выключить флажок Отложить расчет налога до расчета зарплаты в конце месяца, в поле Перечисление налога указать При выплате аванса:

Рисунок 1.19

В такой ситуации при заполнении ведомости на выплату аванса будет учитываться как налог, исчисленный документом Премия, так и налог, исчисленный документом Начисление за первую половину месяца:

Рисунок 1.20

При начислении зарплаты происходит окончательный расчет начислений за месяц и окончательный расчет налога:

Рисунок 1.21

В ведомости на выплату зарплаты за месяц сумма к выплате заполняется с учетом ранее выплаченного аванса, сумма налога к перечислению заполняется за вычетом суммы налога, удержанной при выплате аванса:

Рисунок 1.22

В учете НДФЛ в приведенном примере каждая из выплат будет отражена с датой удержания налога, соответствующей дате выплаты по каждой из ведомостей.

Рисунок 1.23

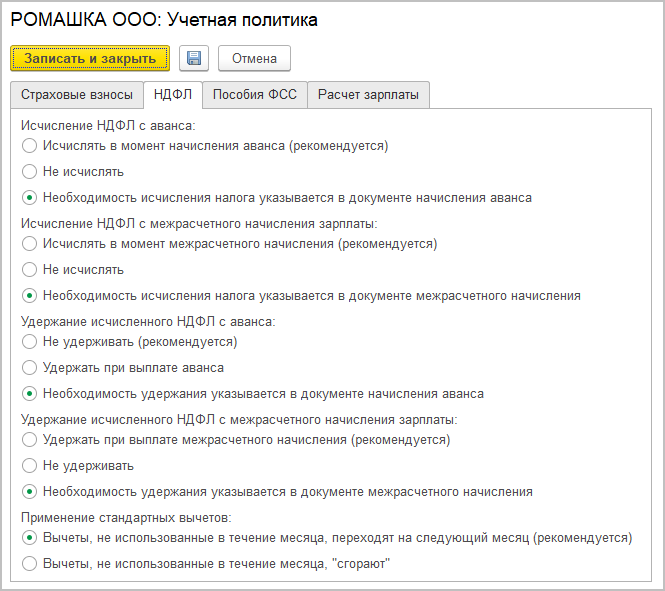

В предыдущем примере подробно рассмотрено, в каких ситуациях может возникнуть необходимость в разных месяцах по-разному определять необходимость исчисления и удержания НДФЛ с доходов в виде оплаты труда. В настройках учетной политики организации в такой ситуации потребуется указать соответствующие настройки:

Рисунок 1.24

Если в настройках учетной политики переключатель Исчисление НДФЛ с межрасчетного начисления зарплаты установлен в значение Необходимость исчисления налога указывается в документе межрасчетного начисления, то в таких документах появляется флажок Отложить расчет налога до расчета зарплаты в конце месяца, если этим документом начисляется доход в виде оплаты труда. При включенном флажке налог в документе не будет исчислен, при выключенном флажке исчисление налога будет отражено этим документом.

Если в настройках учетной политики переключатель Удержание исчисленного НДФЛ с межрасчетного начисления зарплаты установлен в значение Необходимость удержания указывается в документе межрасчетного начисления и в документе исчислен налог, появляется возможность указать, требуется ли отразить возникновение обязанности по перечислению налога в бюджет при выплате зарплаты или при выплате по отдельной ведомости.

Рисунок 1.25

Если в настройках учетной политики переключатель Исчисление НДФЛ с аванса установлен в значение Необходимость исчисления налога указывается в документе начисления аванса, то в документе Начисление за первую половину месяца появляется флажок Отложить расчет налога до расчета зарплаты в конце месяца. При включенном флажке налог с доходов в виде оплаты труда в документе не будет рассчитан, при выключенном флажке налог рассчитывается:

Рисунок 1.26

Если в настройках учетной политики переключатель Удержание исчисленного НДФЛ с аванса установлен в значение Необходимость удержания указывается в документе начисления аванса и в документе исчислен налог, появляется возможность указать, требуется ли отразить возникновение обязанности по перечислению налога в бюджет при выплате зарплаты или при выплате аванса.

При выборе варианта При выплате зарплаты после окончательного расчета в ведомости на выплату аванса не будет заполняться сумма налога к перечислению, но сумма к выплате будет уменьшена на сумму исчисленного налога, если налог был рассчитан.

Рисунок 1.27

Необходимо учитывать, что по ведомости на выплату аванса могут выплачиваться не только суммы по расчету за первую половину месяца, но и суммы, начисленные другими документами, в которых указана выплата с авансом. Если такими документами были начислены доходы, не являющиеся оплатой труда, и с них исчислен налог, то такой налог будет учитываться при заполнении ведомости. Если ведомостью на выплату аванса происходит выплата по другим межрасчетным документам, которыми начислены доходы в виде оплаты труда, с которых исчислен налог и предусмотрена регистрация возникновения обязанности перечисления налога в бюджет при выплате по отдельной ведомости, то этот налог также будет учитываться при заполнении ведомости.

При начислении зарплаты за месяц исчисляется налог как с учетом доходов, начисленных этим же документом, так и с учетом доходов, начисленных межрасчетными документами, в которых не был исчислен налог:

Рисунок 1.28

В ведомости на выплату зарплаты за месяц сумма налога к перечислению рассчитывается исходя из всех сумм ранее исчисленного и неудержанного налога:

Рисунок 1.29

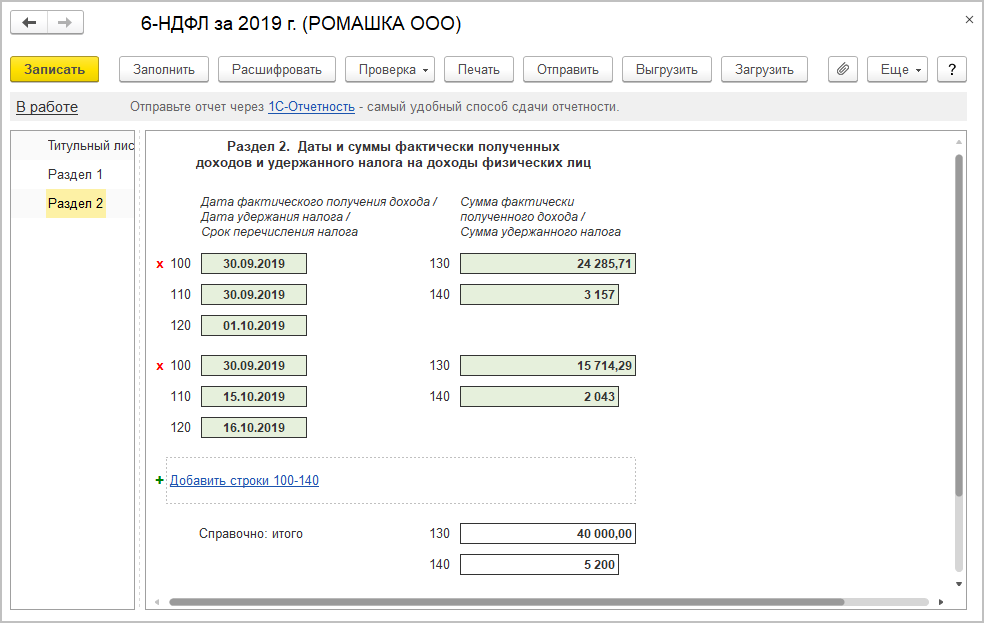

В учете НДФЛ в описанной ситуации удержание налога как с премии, так и с заработной платы за первую половину месяца будет отражено датой ведомости на выплату зарплаты за месяц, исходя из которой будет определяться и срок перечисления налога в бюджет:

Рисунок 1.30

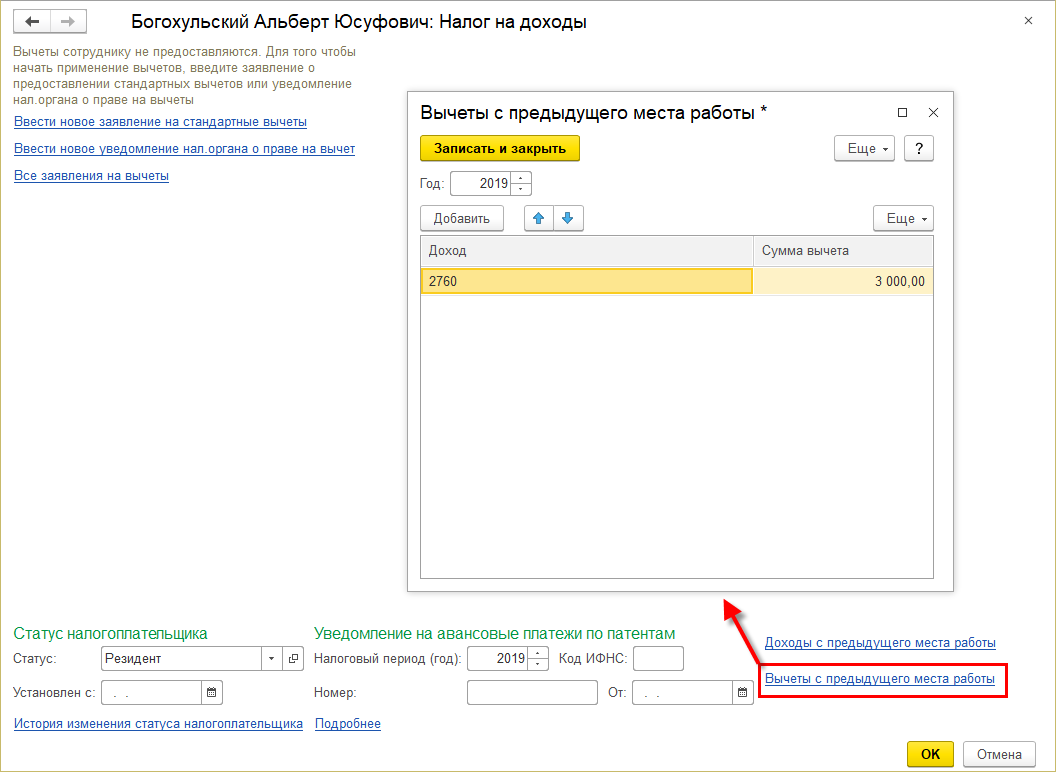

По просьбам пользователей добавлена возможность ввести суммы вычетов к доходам, предусмотренные п. 28 статьи 217 НК РФ и предоставленные сотруднику прежним работодателем, с целью уменьшения предоставляемых вычетов у текущего работодателя.

Форма для ввода открывается с закладки "Налог на доходы" карточки сотрудника.

Рисунок 2.1

При расчете налога будут учтены введенные вычеты.

Рисунок 2.2

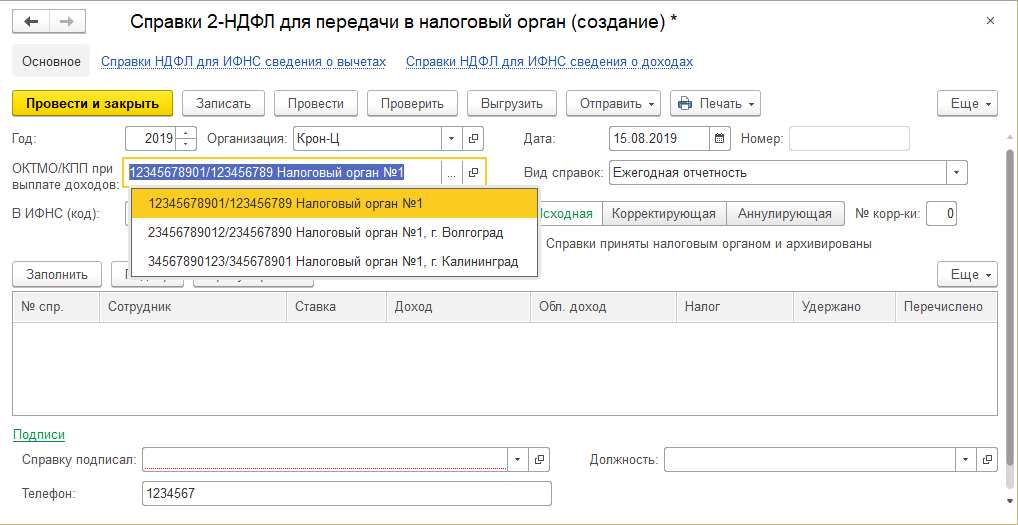

Упрощен выбор ОКТМО/КПП в 2-НДФЛ – теперь в списке показывается также наименование налогового органа.

Рисунок 3

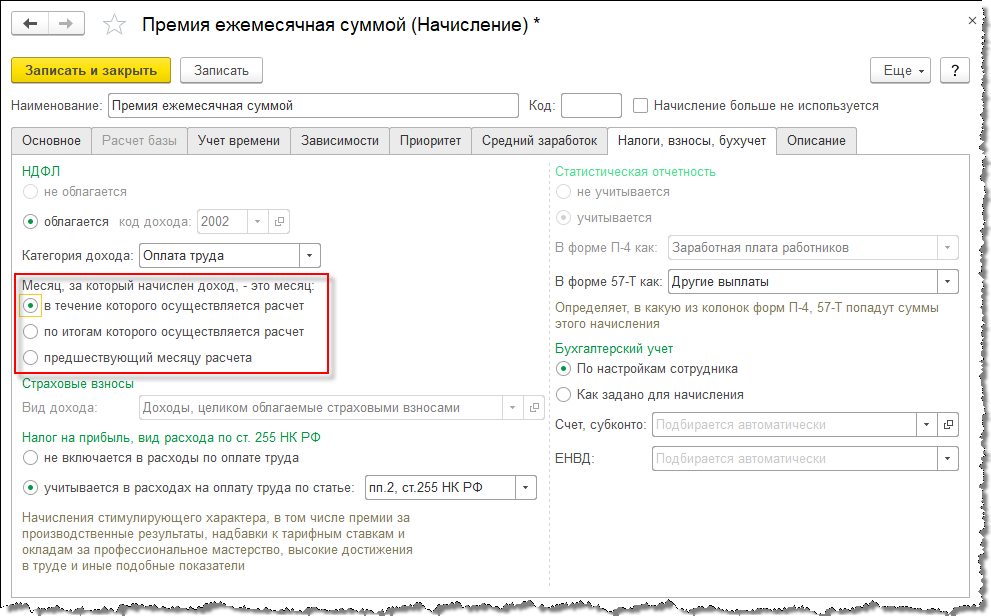

Для доходов в виде оплаты труда пунктом 2 статьи 223 НК РФ предусмотрено, что датой фактического получения дохода является последний день месяца, за который начислен доход, если трудовые отношения не прекращены до истечения этого месяца. При этом текст этой нормы не позволяет однозначно определить, что же понимать под месяцем, за который начислен доход. В настоящий момент встречаются две трактовки этой фразы:

Ранее в программе был реализован только первый вариант прочтения этой нормы. В версии 3.1.11 реализован и второй вариант. В настройках начислений с категорией дохода Оплата труда появился соответствующий переключатель:

Рисунок 4.1

Влияние выбранного варианта будет различным в зависимости от того, имеет ли начисление расчетную базу.

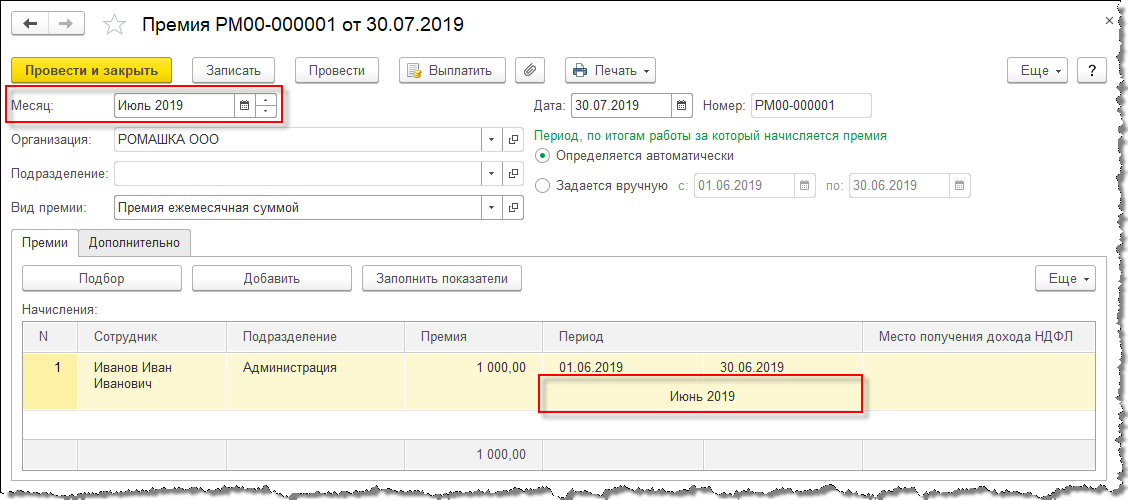

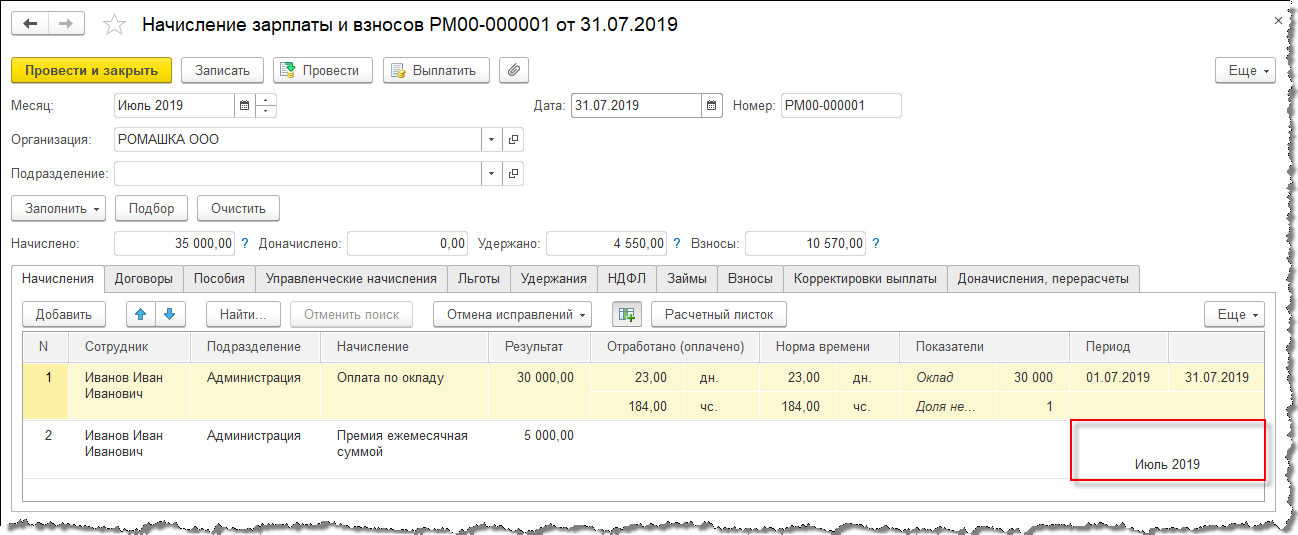

Если в настройках начисления выбран вариант в течение которого осуществляется расчет, то дата фактического получения дохода будет определена как последний день месяца регистрации дохода, который отображается в левом верхнем углу документов. Для ситуации на рисунке ниже такой датой будет 31.07.2019.

Рисунок 4.2

Если в настройках начисления выбран вариант по итогам которого осуществляется расчет и начисление не имеет расчетной базы, то дата фактического получения дохода будет определена как последний день месяца периода действия – месяца, по итогам работы в котором рассчитывается начисление. Для ситуации на рисунке выше такой датой будет 30.06.2019.

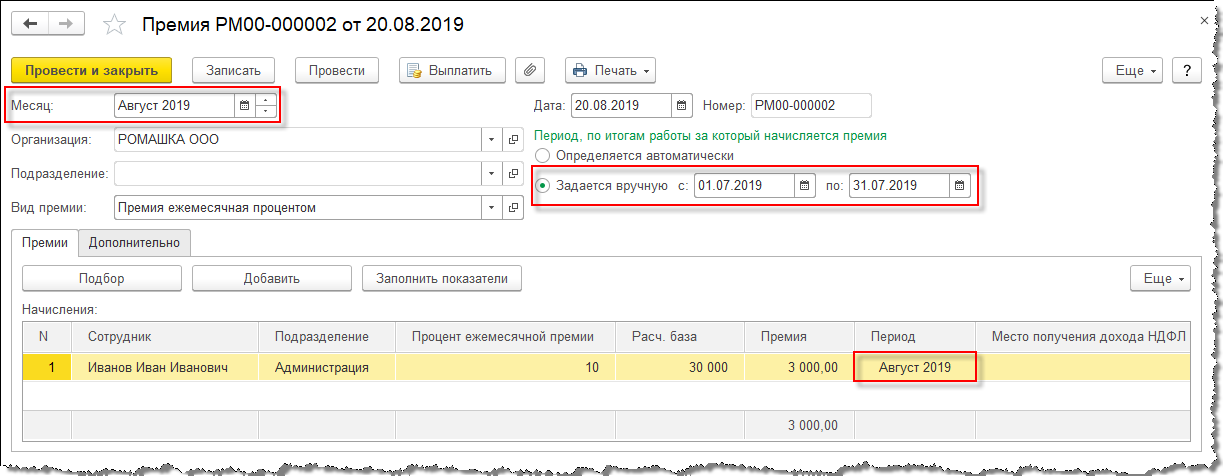

Если в настройках начисления выбран вариант по итогам которого осуществляется расчет и начисление зависит от расчетной базы, дата фактического получения дохода будет определена как последний день месяца базового периода – периода, за который определяется расчетная база. Для ситуации на рисунке ниже такой датой будет 31.07.2019.

Рисунок 4.3

Вариант предшествующий месяцу расчета предполагается использовать только для начислений, которые не имеют расчетной базы, расчет которых выполняется ежемесячно, т.е. в общем случае документом Начисление зарплаты и взносов. При таком варианте дата фактического получения дохода будет определена как последний день месяца, предшествующего периоду действия. В обеих ситуациях на рисунках ниже такой датой будет 30.06.2019.

Рисунок 4.4

При использовании описанной возможности следует учитывать, что какой бы ни был выбран вариант определения даты фактического получения доходов в виде оплаты труда, во всех случаях учитываются положения абзаца второго п. 2 статьи 223 НК РФ, которые предполагают, что в случае прекращения трудовых отношений до истечения месяца, за который начисляется доход, датой фактического получения дохода является последний рабочий день. В связи с этим даже при выборе варианта в течение которого осуществляется расчет, премия, начисленная в январе 2020 по итогам работы в декабре 2019 уволенному 10.12.2019 сотруднику, не может быть отражена в учете НДФЛ с датой фактического получения дохода 31.01.2020.

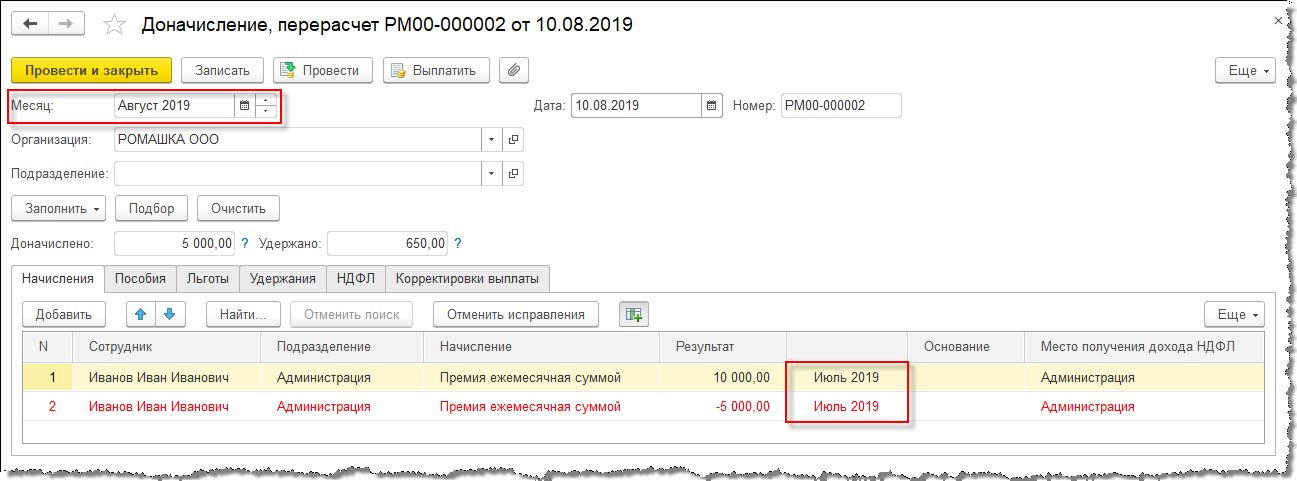

Также следует учитывать, что при исправлении доходов в сторону уменьшения, при любых настройках уменьшение облагаемой базы по НДФЛ отражается с той же датой фактического получения дохода, с которой был отражен доход первоначально во избежание появления отрицательных сумм в 2-НДФЛ.

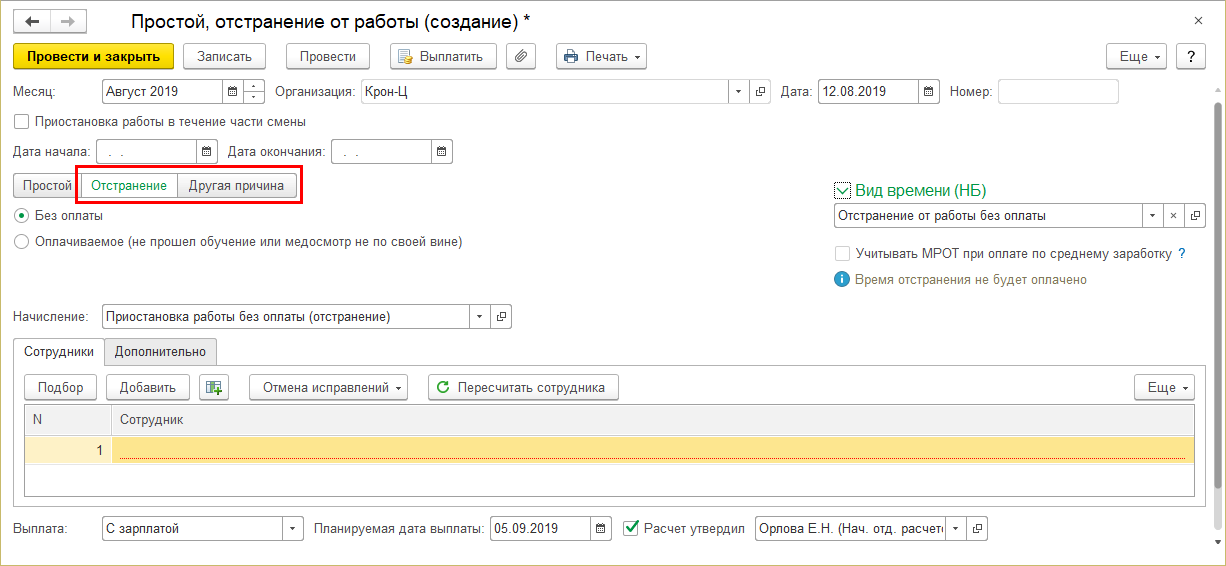

Документом "Простой, отстранение от работы" (бывший "Простой сотрудников") теперь можно зарегистрировать отстранение от работы (оплачиваемое или нет), а также приостановку работы по причине задержки выплаты зарплаты.

Рисунок 5.1

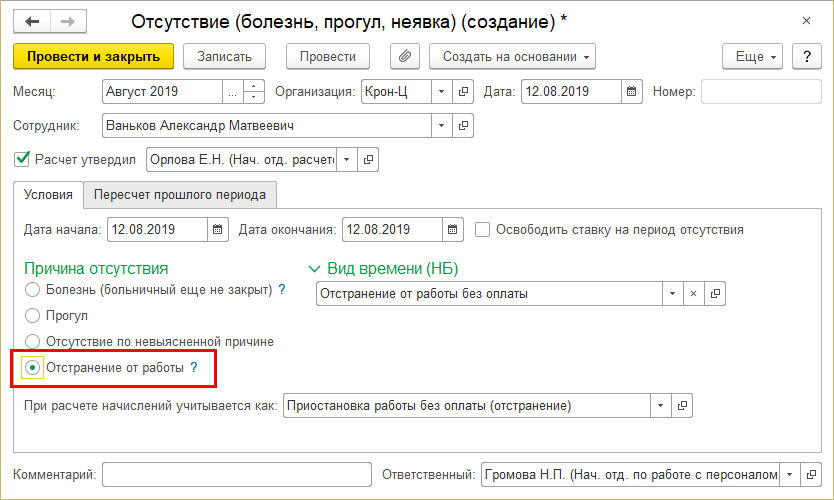

Также неоплачиваемое отстранение можно зарегистрировать и документом "Отсутствие (болезнь, прогул, неявка)".

Рисунок 5.2

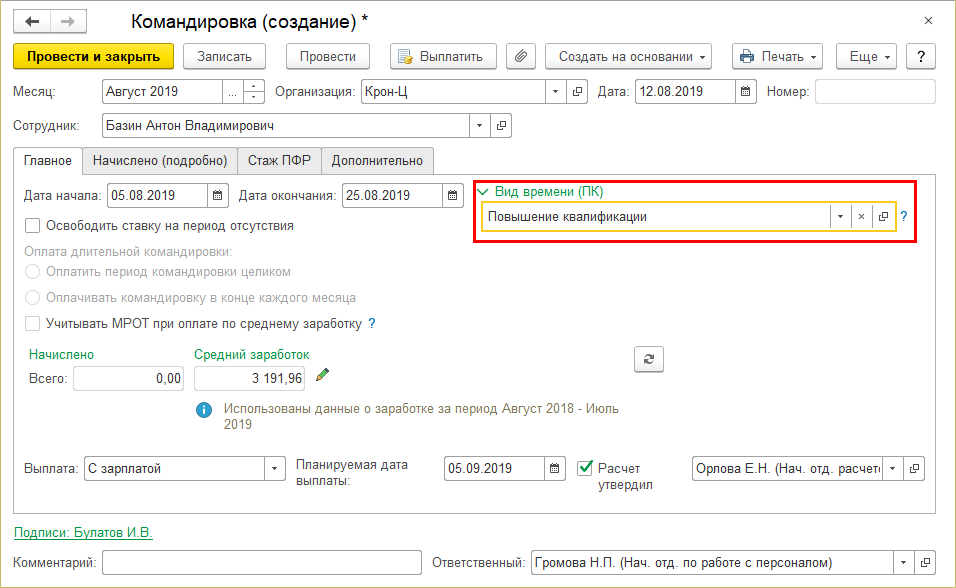

При вводе отсутствия, простоя, отпуска и командировки теперь можно уточнить, какой вид времени будет использован при заполнении табеля.

Рисунок 5.3

Обращаем внимание, что для дополнительных отпусков вид времени теперь определяется по настройке начисления, уточнять его в документе возможности нет.

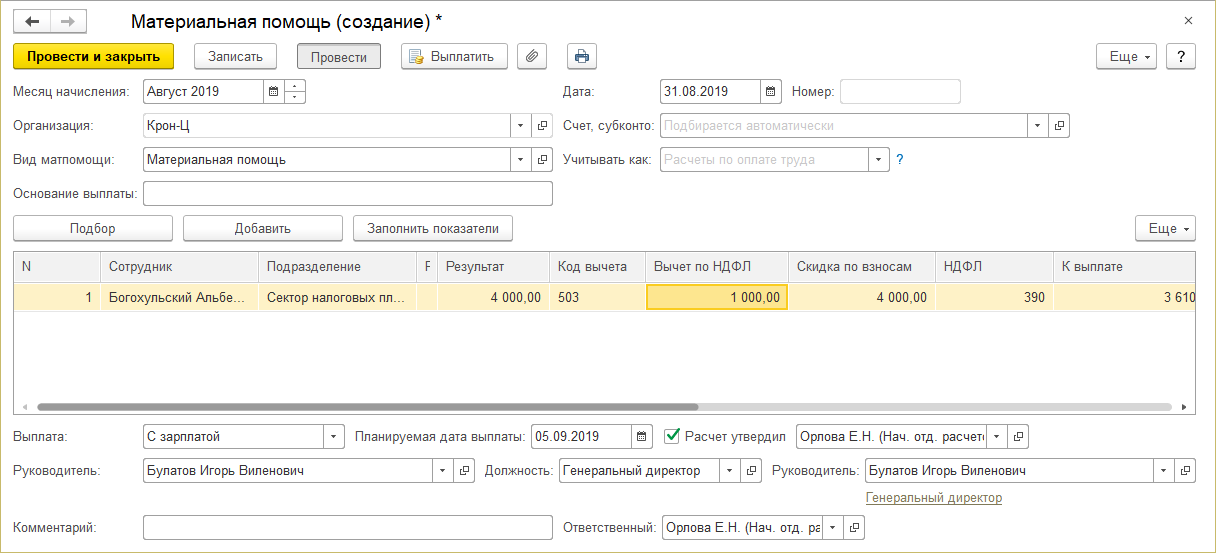

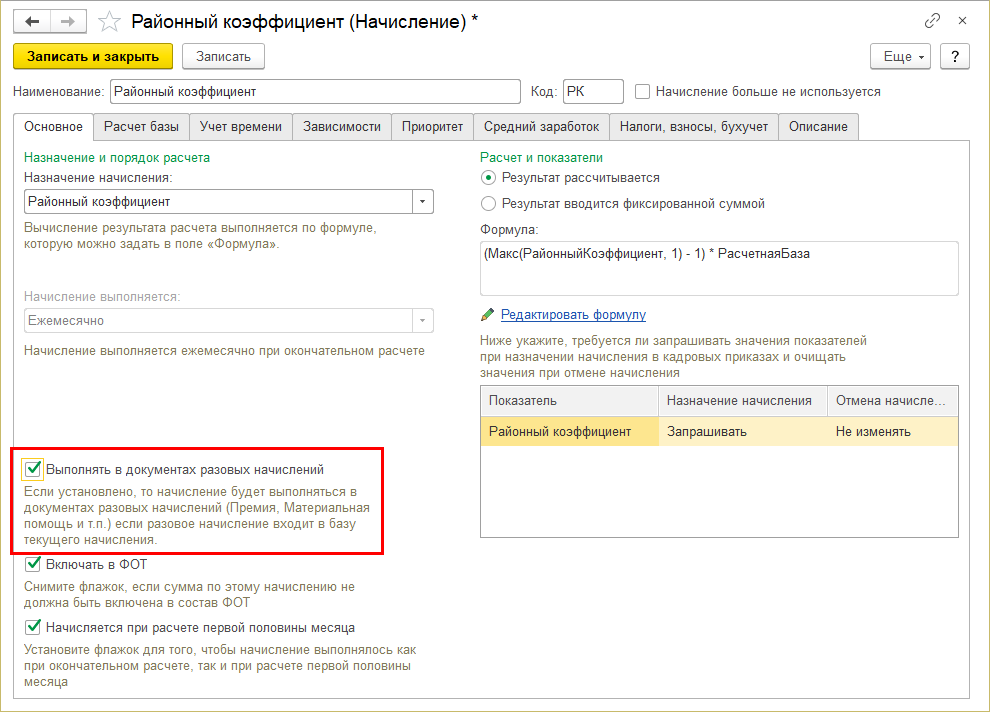

Для документов "Премия", "Разовое начисление", "Отпуск", "Материальная помощь" и "Доход в натуральной форме" реализована возможность одновременного расчета зависимых начислений, в т.ч. районного коэффициента и северной надбавки, с возможностью выплаты в межрасчетный период общей суммы.

Для этого в карточке такого зависимого начисления необходимо отметить, что его нужно выполнять в документах разовых начислений.

Рисунок 6.1

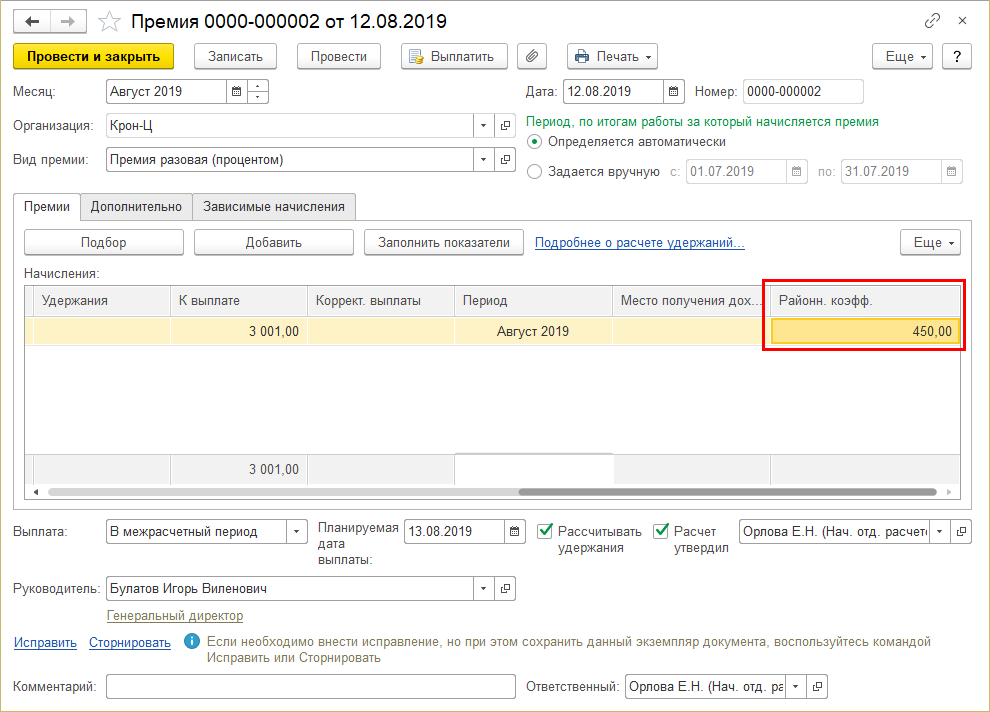

После этого в таких документах будет рассчитываться это начисление.

Рисунок 6.2

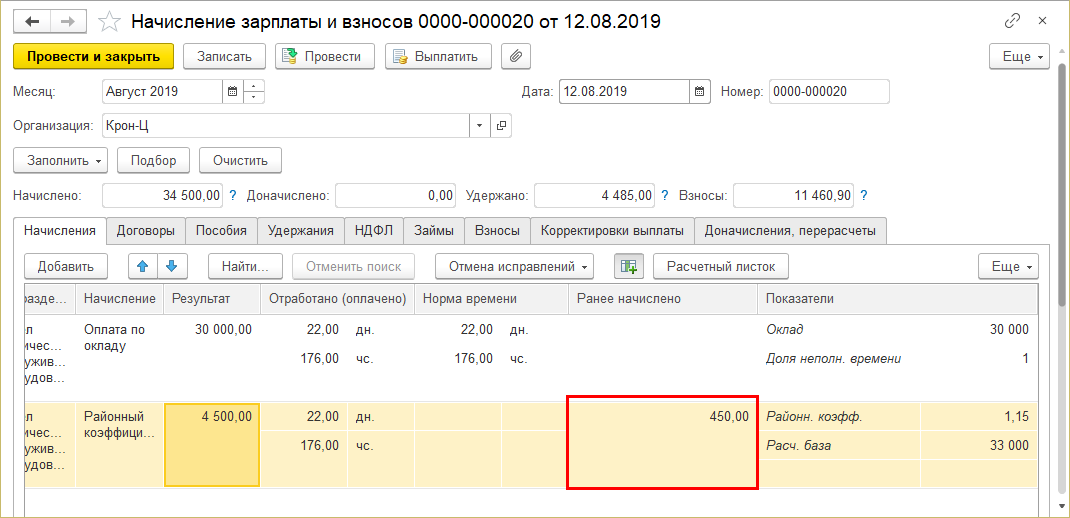

А при последующем расчете зарплаты уже рассчитанная сумма будет учтена и не будет начислена повторно.

Рисунок 6.3

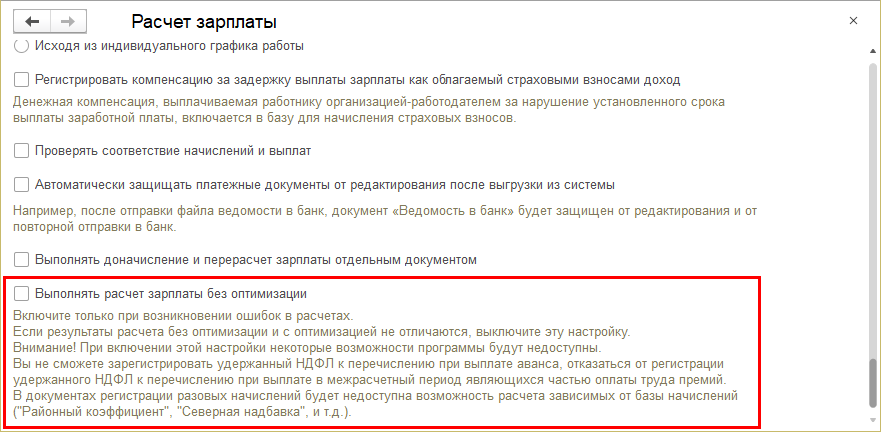

Обращаем внимание, что эта возможность недоступна при включенной настройке "Выполнять расчет зарплаты без оптимизации" (см. последний раздел).

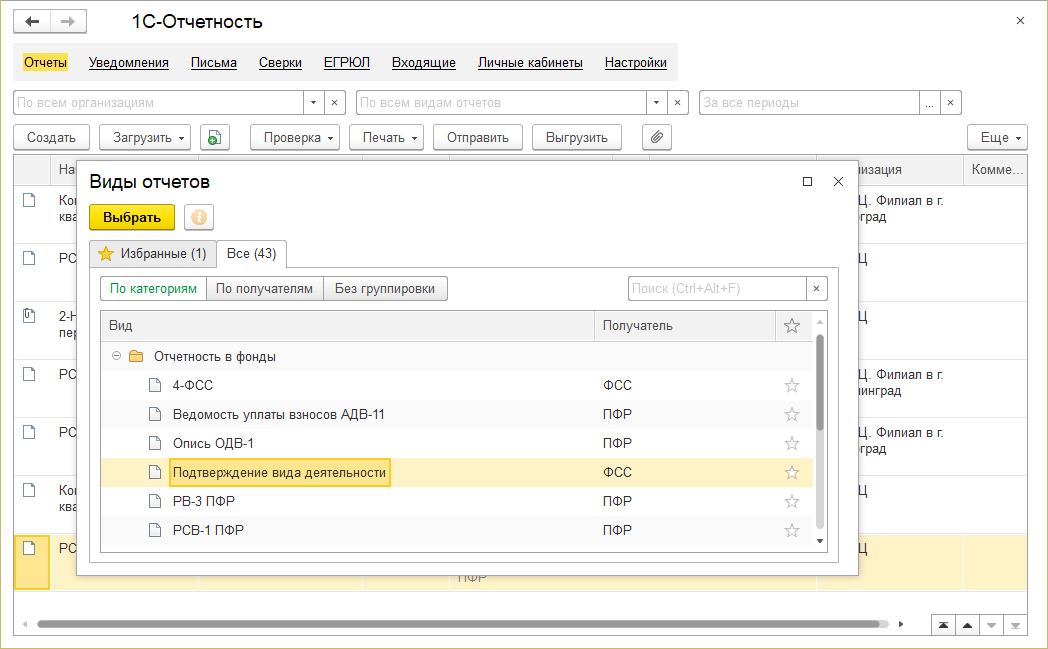

Добавлен отчет "Подтверждение вида деятельности" для ФСС без возможности автозаполения.

Рисунок 7

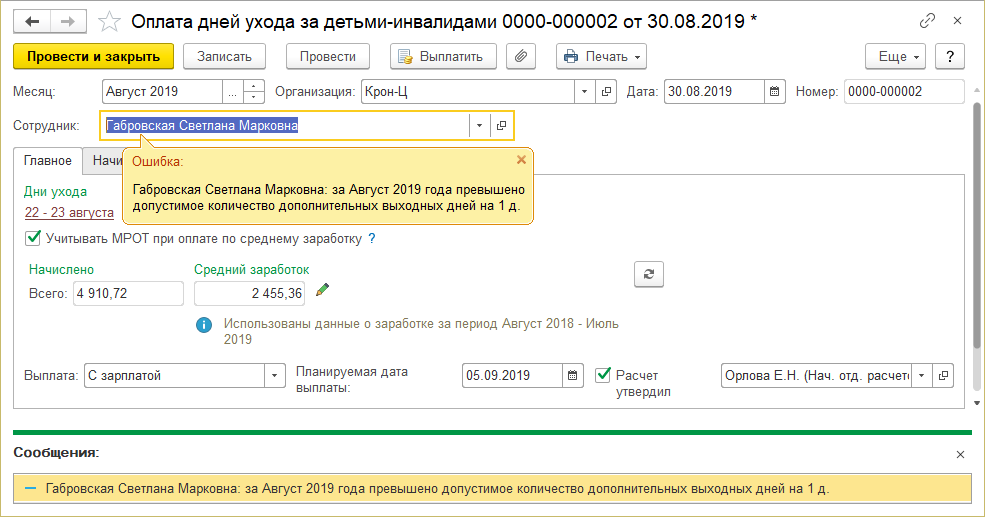

При проведении документа "Оплата дней ухода за детьми-инвалидами теперь выполняется проверка, чтобы в месяц было зарегистрировано не более 4 дней ухода за детьми-инвалидами

Рисунок 8

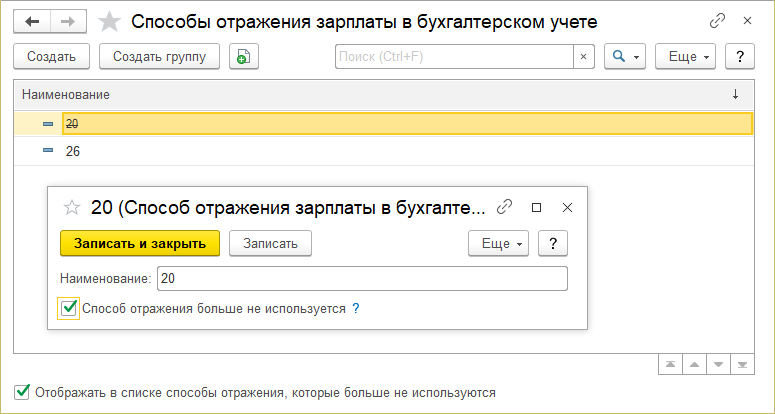

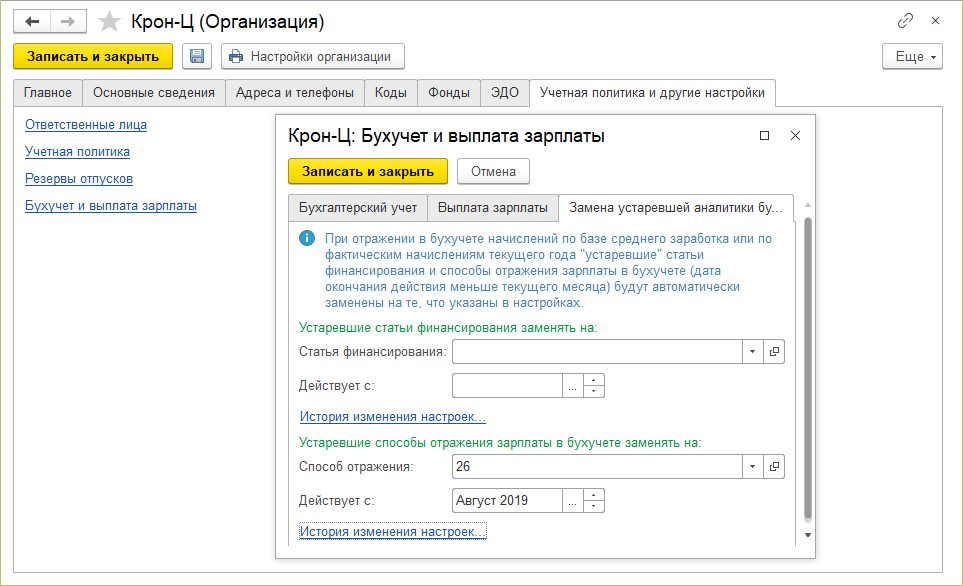

Добавлена возможность отмечать "устаревшие" способы отражения зарплаты в бухучете как более не используемые.

Рисунок 9.1

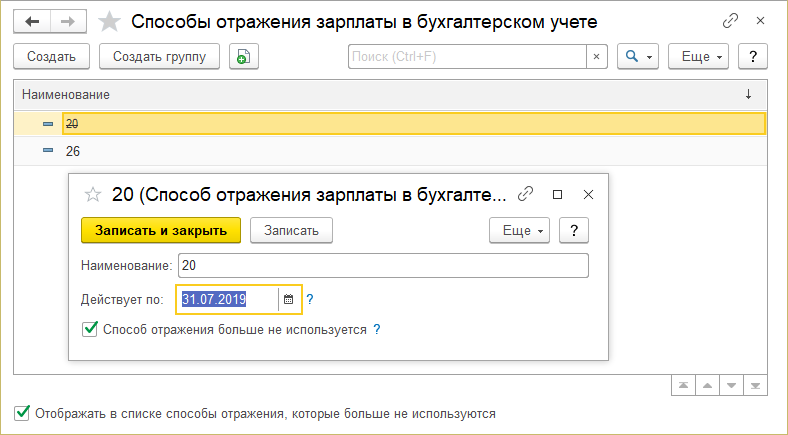

Если ведется учет по статьям финансирования, то для статей финансирования и способов отражения зарплаты в бухучете добавлена возможность указывать дату окончания их действия.

Рисунок 9.2

Также в этом случае доступна настройка для организации, позволяющая указать способ отражения зарплаты в бухучете и статью финансирования, на которые необходимо автоматически заменить не действующие способы отражения и статьи для начислений, отражаемых в бухучете по базе среднего заработка или по фактическим начислениям текущего года.

Рисунок 9.3

После обновления на версию 3.1.11 в существующих базах выполняется автоматическое отключение настройки "Выполнять расчет зарплаты без оптимизации", если она была ранее включена. Если вы по-прежнему сталкиваетесь с ошибками, возникающими при выключенной настройке и не возникающими при включенной, то сообщайте, пожалуйста, о них в отдел технической поддержки по адресу v8@1c.ru с темой письма "Выполнять расчет зарплаты без оптимизации".

Обращаем внимание, что при включении этой настройки некоторые возможности программы будут недоступны (см. подсказку к настройке).

Рисунок 10