В связи с принятием Федерального закона от 12.07.2024 № 176-ФЗ с 01.01.2025г. организации и индивидуальные предприниматели (далее - ИП), применяющие упрощенную систему налогообложения (далее – УСН), при превышении дохода порога в 60 млн. руб. становятся плательщиками НДС. Соответственно, у них появится обязанность выставлять счета-фактуры, вести книгу продаж, книгу покупок и подавать декларации по НДС. При этом им предоставлено право выбрать: платить НДС в общем порядке по ставкам 20% и 10% с возможностью принимать входящий НДС к вычету или перейти на пониженные ставки НДС 5% и 7% без возможности применения вычетов. Подробно см. https://its.1c.ru/db/newscomm#content:490182:hdoc .

Выполнены доработки системы, позволяющие организациям и ИП на УСН исполнять обязанности налогоплательщика НДС в соответствии с указанным Федеральным законом.

В версиях 2.5.20.40 и 2.5.17.153 (LTS) для организаций на УСН были обеспечены:

■ настройки учетной политики для определения порядка исполнения организацией на УСН обязанностей плательщика НДС;

■ возможность начислять НДС по ставкам НДС 5% и 7% с включением входящего НДС в стоимость приобретаемых товаров (работ, услуг);

■ возможность начислять НДС по ставкам НДС 20% и 10% с принятием входящего НДС к вычету;

■ выставление счетов-фактур.

В текущей версии выполнены следующие доработки:

■ поддержано формирование движений по регистрам НДС и проводок по начислению НДС и включению НДС в стоимость товаров (работ, услуг) при оформлении документов с использованием налогообложения Льготное налогообложение НДС;

■ для организаций на УСН, исполняющих обязанности плательщика НДС с применением льготных (5% и 7%) и общих (20%, 10%) ставок НДС, поддержано:

○ начисление и вычет НДС с авансов;

○ вычет НДС с возвратов от покупателей;

○ исключение из доходов УСН начисленного НДС;

○ исключение из расходов УСН входящего НДС, если организация на УСН применяет общие ставки НДС (20%, 10%);

○ возможность использования рабочего места Помощник по учету НДС, в т.ч. формирование отчетов;

○ формирование книги покупок, книги продаж и декларации по НДС;

■ для организаций на УСН обеспечено отражение в отчетности операций с товарами, подлежащими прослеживаемости, в следующем порядке:

○ если организация не является плательщиком НДС, тогда операции приобретения и реализации прослеживаемых товаров отражаются в отчете об операциях с прослеживаемыми товарами;

○ если организация применяет льготные ставки НДС 5% и 7%, тогда операции приобретения прослеживаемых товаров отражаются в отчете об операциях с прослеживаемыми товарами, а операции реализации прослеживаемых товаров – в книге продаж;

○ если организация применяет общие ставки НДС (20%, 10%), тогда операции приобретения прослеживаемых товаров отражаются в книге покупок (при соблюдении условий вычета НДС), а операции реализации прослеживаемых товаров – в книге продаж.

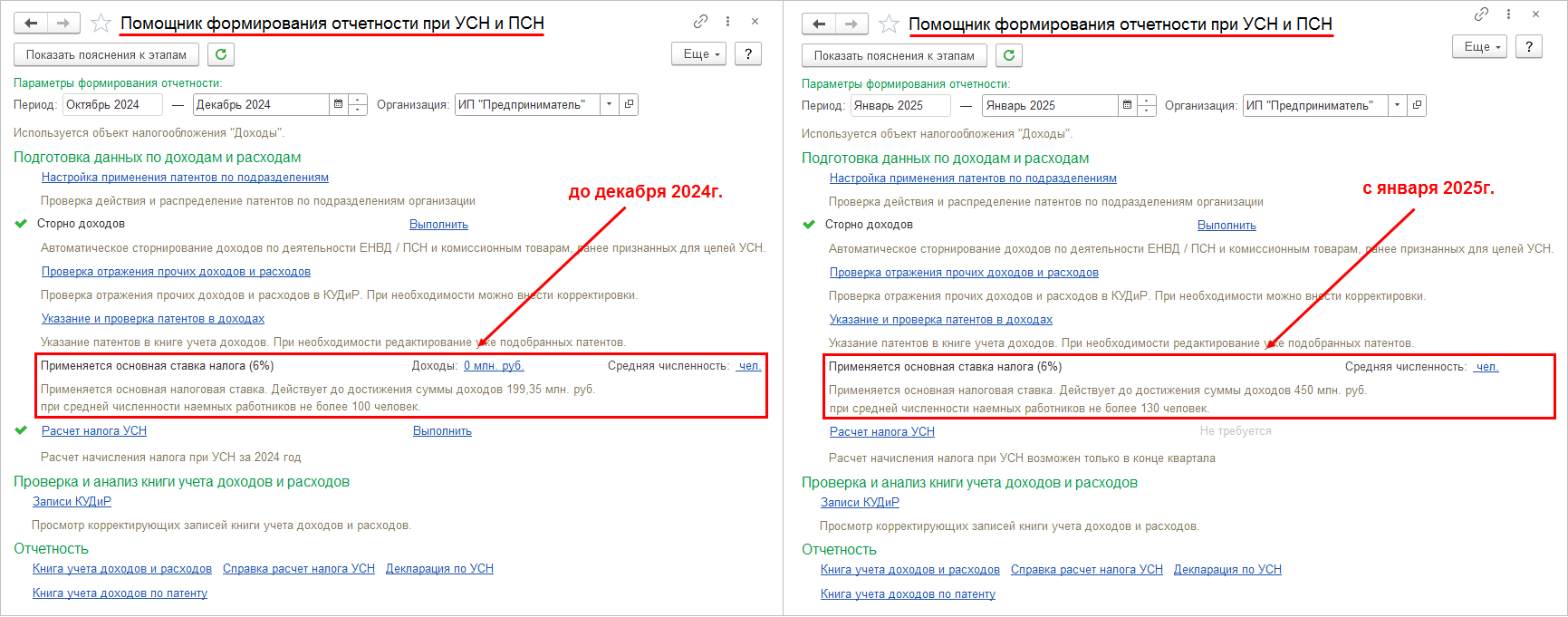

■ с 01.01.2025г. исключена прогрессивная шкала ставок налога при применении УСН;

■ поддержано отражение НДС в отчете Анализ расходов по УСН.

Отражение НДС в книге учета доходов и расходов УСН организовано следующим образом:

■ Входящий НДС

○ для организаций, не являющихся плательщиками НДС или применяющих льготные ставки НДС 5% и 7%, входящий НДС включается в стоимость товаров (работ, услуг) при их приобретении и отражается в книге учета доходов и расходов УСН при признании расходов;

○ для организаций, уплачивающих НДС по общим ставкам (20%, 10%), входящий НДС принимается к вычету (при соблюдении условий вычета) и отражается в книге покупок. В книге учета доходов и расходов УСН входящий НДС не включается в состав расходов.

■ Исходящий НДС

○ для организаций, являющихся плательщиками НДС по льготным ставкам НДС 5% и 7% и общим ставкам (20%, 10%), начисленный НДС отражается в книге продаж. В книге учета доходов и расходов УСН начисленный НДС не включается в состав доходов.

○ в документах Реализация подарочных сертификатов и Поступление безналичных денежных средств с видом операции Поступление оплаты по эквайрингу сумма НДС рассчитывается по основной ставке НДС, которая действует для организации на момент проведения документа. При выполнении регламентной операции Сторно доходов процедуры Закрытие месяца сумма НДС, признанная в доходах, корректируется в зависимости от налогообложения, видов запасов и суммы НДС в документах продажи.

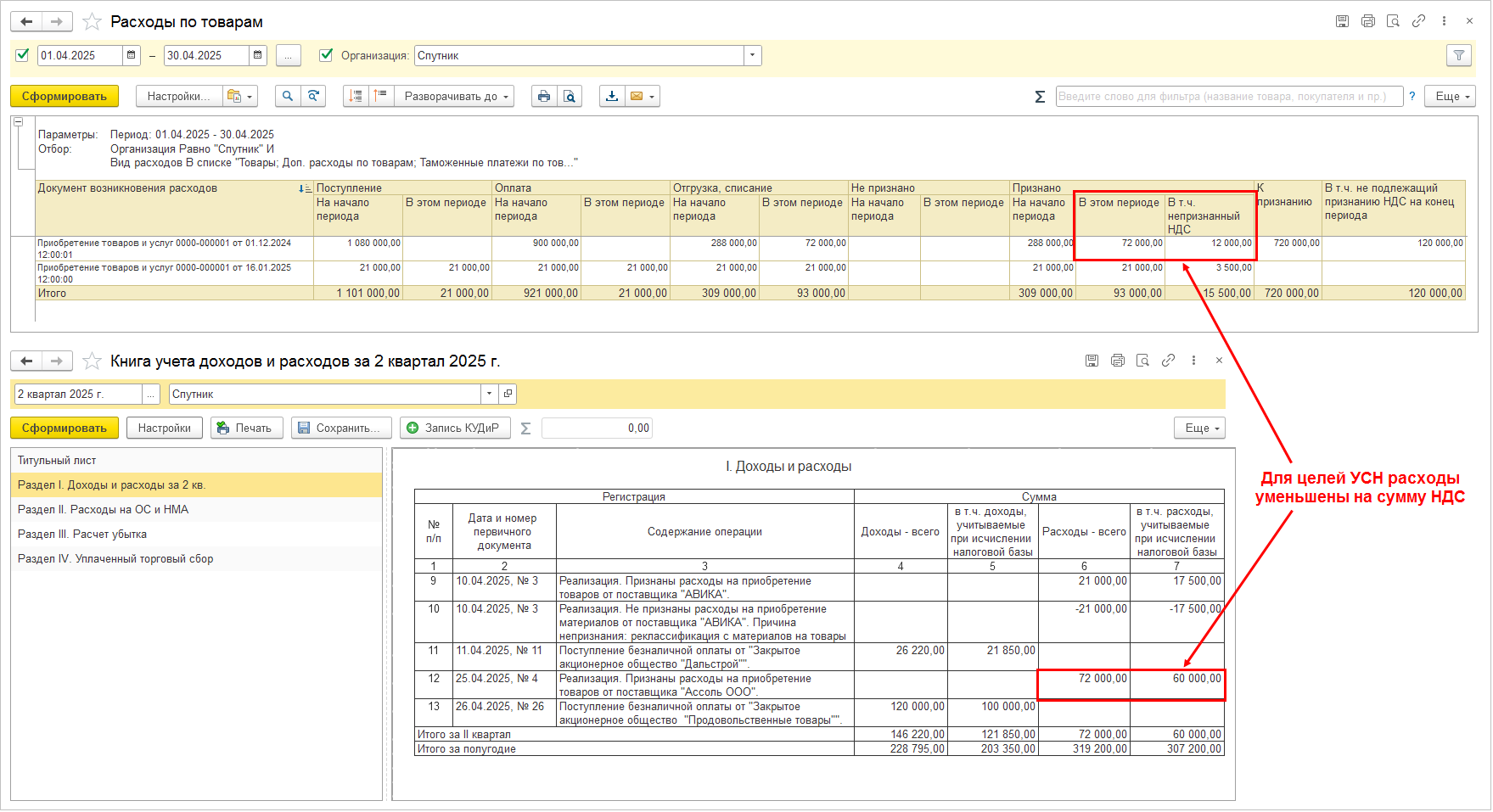

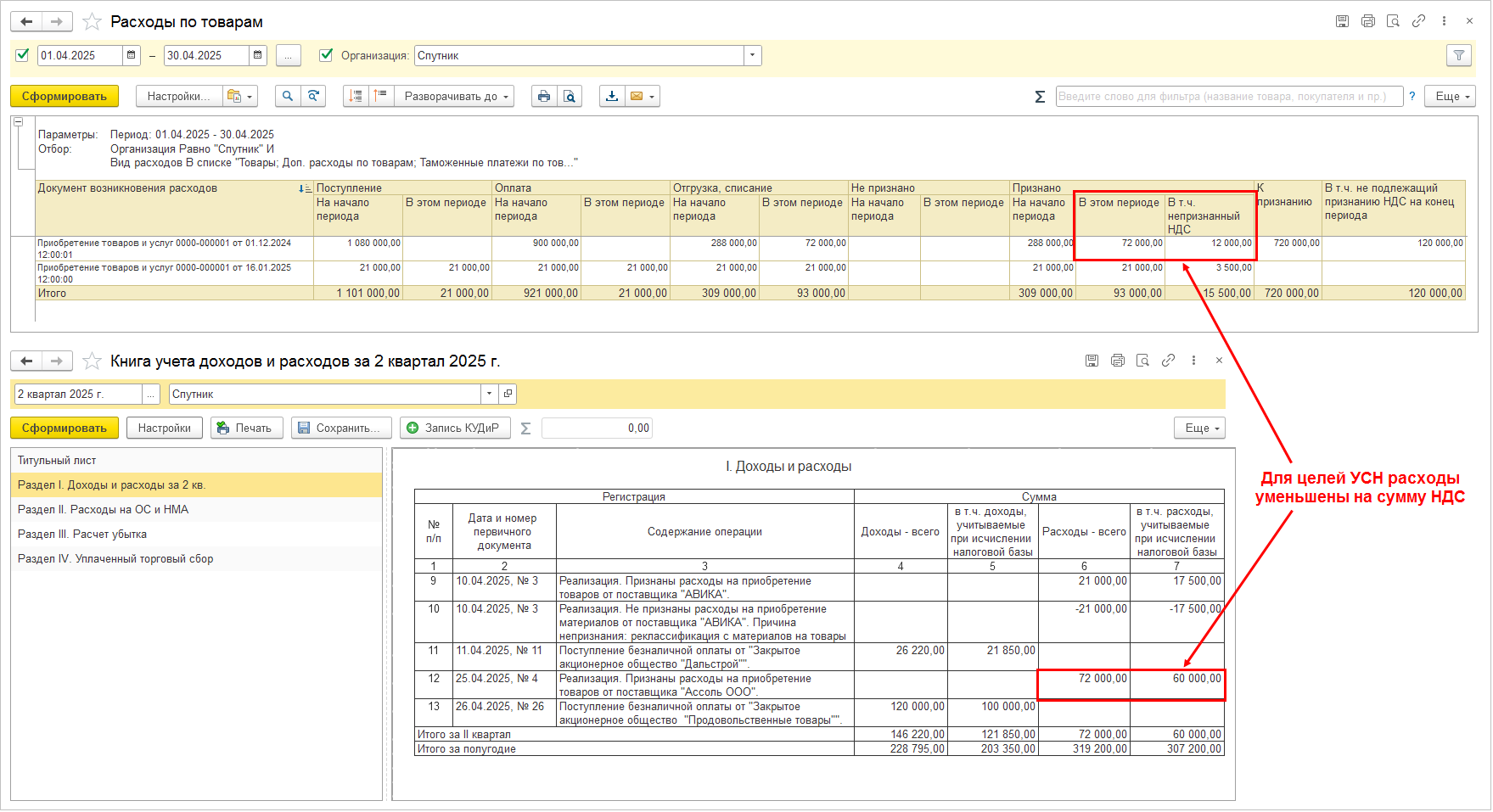

В отчет Анализ расходов по УСН для организаций, применяющих общие ставки НДС (20%, 10%), добавлены колонки:

■ В т.ч. непризнанный НДС – НДС, который был исключен из расходов в момент признания из-за применения организацией общих ставок НДС. В книге учета доходов и расходов УСН отражается сумма расхода из колонки Признано за вычетом суммы из данной колонки;

■ В т.ч. не подлежащий признанию НДС на конец периода – НДС, который в дальнейшем будет исключен из расходов в момент их признания из-за применения организацией общих ставок НДС. Колонка заполняется, если на конец периода формирования отчета в блоке Настройки учета НДС при УСН вариант исполнения организацией на УСН обязанностей налогоплательщика НДС определен как Применяются общие ставки НДС (20%, 10%), применяются все вычеты. Значение плановое. Если в следующих периодах у организации изменится вариант исполнения организацией на УСН обязанностей налогоплательщика НДС, то НДС будет принят в расходы в момент их признания.

В связи с принятием Федерального закона от 12.07.2024 № 176-ФЗ с 01.01.2025г. с 01.01.2025г. отменена прогрессивная шкала ставок налога, уплачиваемого при применении УСН. В рабочем месте Помощник формирования отчетности при УСН и ПСН изменено содержание информационных сообщений о применяемых организацией на УСН ставках налога.

Необходимо обратить внимание

Если организация совмещает упрощенную и патентную (ПСН) системы налогообложения, тогда в платежных документах (Поступление безналичный денежных средств и пр.), которые относятся к ПСН, не должна быть указана сумма НДС. Указание суммы НДС в платежном документе будет приводить к требованию системы оформить счет-фактуру на аванс, который при применении ПСН не нужен.

Для организаций, уплачивающих НДС по общим ставкам (20%, 10%), расходы в книге учета доходов и расходов отражаются за минусом НДС. Если у такой организации есть необходимость отразить НДС в составе расходов в книге учета доходов и расходов, то это можно сделать вручную документом Запись книги учета доходов и расходов.

Не поддерживается реализация с хозяйственной операцией Реализация (только регл. учет), если в учетной политике организации Управленческая организация настроено применение основной системы налогообложения.

Если организация совмещает УСН и ПСН, то при оплате через эквайринг для сторнирования дохода УСН подбираются только документы текущего периода (месяца). Считается, что суммы продажи текущего периода хватает для зачета сумм оплат.

В отчете Анализ расходов по УСН сумма в графе Признано - На начало периода включает в себя НДС, независимо от того, признавался НДС в расходы в прошлом периоде или исключался из расходов в книге учета доходов и расходов.

В документе Реализация подарочных сертификатов НДС рассчитывается по ставке, соответствующей настройкам учетной политики в блоке Настройки учета НДС при УСН на дату документа. Сумма НДС вычитается из доходов в книге учета доходов и расходов. При дальнейшем оформлении реализации по данному подарочному сертификату сумма НДС не пересматривается.

Документ Формирование записей раздела 7 декларации по НДС заполняется по данным всех продаж, оформленных по ставке Без НДС. Если в течение квартала у организации на УСН сменился вариант исполнения обязанностей плательщика НДС с неплательщика на уплату НДС по общим ставкам НДС, то продажи, оформленные до изменения учетной политики, попадут в документ Формирование записей раздела 7 декларации по НДС. Нужно будет удалить их вручную.

Не поддерживается сторно доходов и НДС при отражении розничного возврата с оплатой по платежной карте.

Учет НДС для организаций на УСН не поддерживается при использовании схемы оплаты розничных продаж, когда доходы для УСН регистрируются документом «Приходный кассовый ордер» с видом операции «Поступление денежных средств из кассы».

С целью поддержания изменений законодательства в части учета контролируемых сделок обновлен список офшорных государств в соответствии с перечнем, утвержденным приказом Минфина России от 05.06.2023 № 86н.

Библиотека зарплаты и кадров обновлена до версии 3.1.30.108.

В библиотеке реализованы следующие возможности:

● Расчет НДФЛ по прогрессивным шкалам с 2025 года в соответствии с Федеральным законом от 12.07.2024 № 176-ФЗ.

● Изменен порядок исчисления страховых взносов по тарифам для МСП, в соответствии с Федеральным законом от 29.10.2024 № 362-ФЗ.

● Автоматическое заполнение формы 7-Травматизм и приложения к ней.

● Новый размер МРОТ с 1 января 2025 года (22 440 руб.), в соответствии с Федеральным законом "О внесении изменения в статью 1 Федерального закона "О минимальном размере оплаты труда"...".

● Новая единая предельная величина облагаемой базы для начисления страховых взносов на 2025 год, в соответствии с Постановлением Правительства РФ от 31.10.2024 № 1457.

● Изменение ключевой ставки с 28.10.2024 в соответствии с Информацией Банка России от 25.10.2024.

● 1С:Кабинет сотрудника. Развитие возможностей работы с шаблонами документов и МЧД.