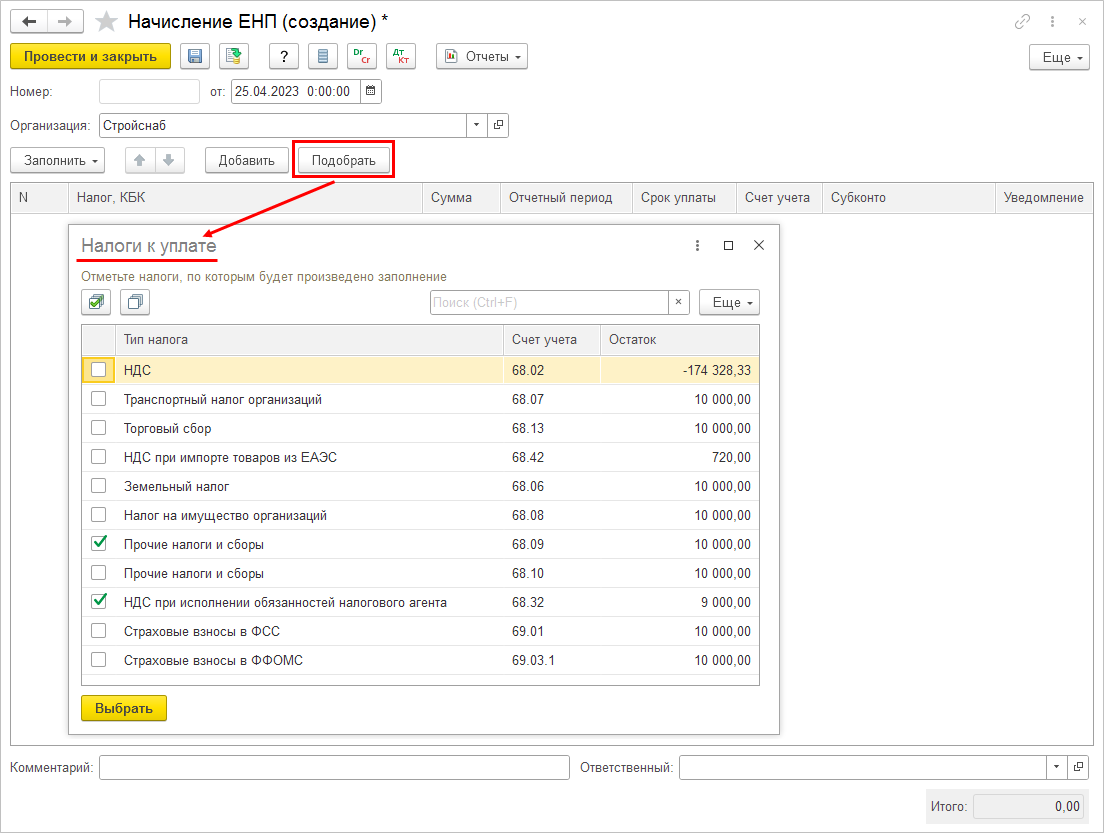

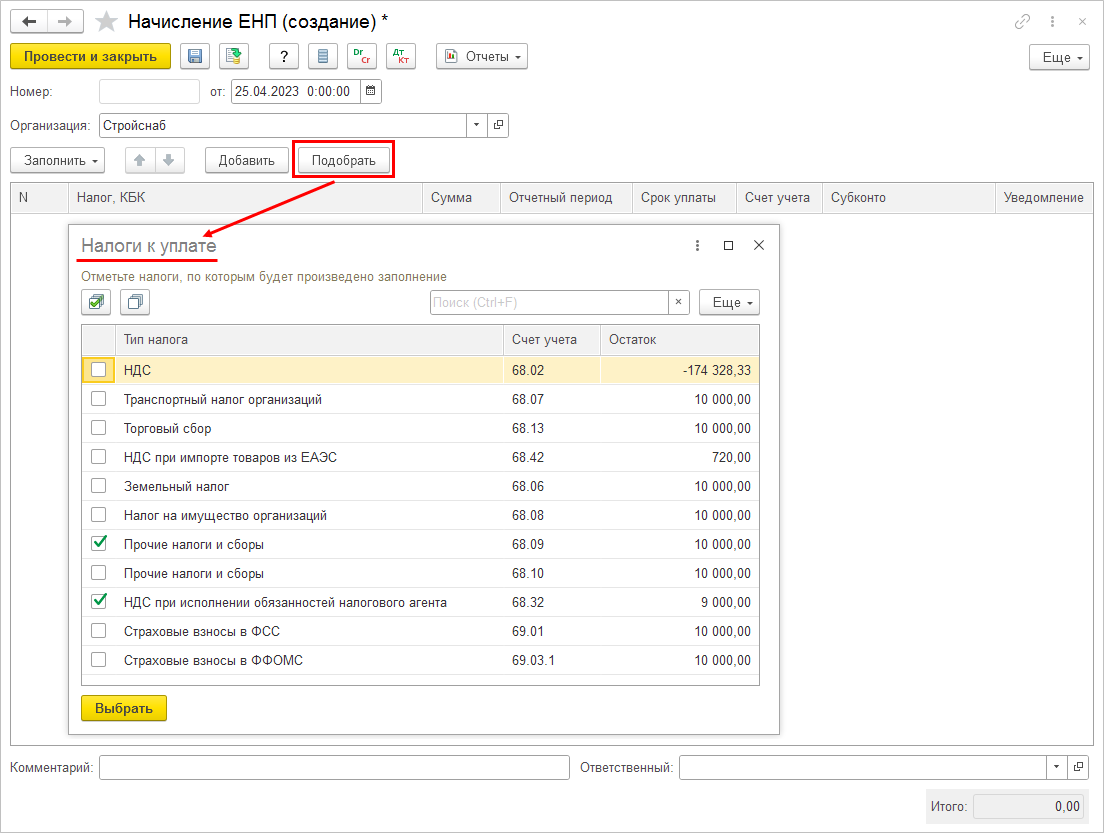

Внесены изменения в документ Начисление ЕНП (меню Регламентированный учет – Единый налоговый счет). Для налогов и взносов, по которым не поддерживается заполнение по данным деклараций и расчетов, добавлена возможность подбора сумм по данным счетов учета 68 «Расчеты по налогам и сборам» и 69 «Расчеты по социальному страхованию и обеспечению».

В документе Начисление ЕНП по кнопке Подобрать открывается табличная часть Налоги к уплате, в которую выводятся остатки на дату документа по субсчетам 68 и 69 счетов в привязке к типам налогов. Те налоги и взносы, которые необходимо перенести в документ Начисление ЕНП, следует отметить флажками в табличной части Налоги к уплате и по кнопке Выбрать выполнить перенос отмеченных налогов.

По тем налогам, для которых поддерживается заполнение документа Начисление ЕНП, данные в табличной части определятся расчетным путем, как при нажатии на кнопку Заполнить – по данным деклараций и расчетов. По остальным налогам и взносам в табличную часть документа Начисление ЕНП будут перенесены остатки по соответствующим субсчетам 68 или 69 счетов.

Заполнение табличной части документа Начисление ЕНП по типу налога НДС при исполнении обязанностей налогового агента имеет следующие особенности:

По остальным налогам и взносам, по которым не поддерживается заполнение по данным деклараций и расчетов, срок уплаты устанавливается до 28 числа месяца даты документа Начисление ЕНП.

Разработан механизм корректировки налоговой базы по налогу на прибыль в части доходов и расходов от переоценки требований (обязательств), стоимость которых выражена в иностранной валюте, в соответствии с Письмом Минфина России от 22 декабря 2022 г. N 03-03-10/126074 (далее – Письмо Минфина).

В соответствии с подходом, изложенным в Письме Минфина, по каждому требованию (обязательству), стоимость которого выражена в иностранной валюте, по итогам налогового периода 2022 года учтенные накопительным итогом отрицательные курсовые разницы должны быть скорректированы на учтенные накопительным итогом положительные курсовые разницы. Т.о. в декабре 2022 года необходимо выполнить свертку сумм накопленных расходов и отложенных доходов от переоценки за 2022 год в налоговом учете.

В этап Формирование финансового результата процедуры Закрытие месяца добавлена регламентная операция Корректировка налоговой базы по Письму Минфина от 22 декабря 2022 г. N 03-03-10/126074.

В рамках регламентной операции Корректировка налоговой базы по Письму Минфина от 22.12.2022 03-03-10/126074 выполняется свертка в налоговом учете доходов и расходов от переоценки за 2022 год по каждому требованию (обязательству), стоимость которого выражена в иностранной валюте. Указанная регламентная операция выполняется, если в учетной политике организации определена Общая система налогообложения и указана Дата независимого признания доходов и расходов.

Внимание

Регламентная операция Корректировка налоговой базы по Письму Минфина от 22.12.2022 03-03-10/126074 выполняется в рамках этапа Формирование финансового результата процедуры Закрытие месяца только в декабре 2022 года.

В рамках выполнения регламентной операции Корректировка налоговой базы по Письму Минфина от 22.12.2022 03-03-10/126074 по каждому требованию (обязательству), стоимость которого выражена в иностранной валюте, вычисляются сумма накопленного расхода и сумма отложенного дохода от переоценки в налоговом учете. Меньшая из указанных сумм определяется как «Сумма корректировки». На Сумму корректировки формируются:

Указанные движения в регистры и проводки формируются в документе Регламентная операция с новым типом операции Корректировка налоговой базы по Письму Минфина от 22.12.2022 03-03-10/126074.

Например, 14.10.2022 года организацией «Стройснаб» контрагенту «Альфа» был оформлен документ Реализация товаров и услуг на сумму 1000 USD по курсу 63,4917 руб. за 1 USD. Была выполнена переоценка задолженности 31.10.2022 по курсу 61,5343 руб. за 1 USD, 30.11.2022г. по курсу 65,0000 руб. за 1 USD и 31.12.2022г. по курсу 70,3375 руб. за 1 USD. Т.о. на 31.12.2022г. сумма накопленного расхода от переоценки составила 1957,40 руб., а сумма отложенного дохода от переоценки составила 8803,20 руб. В соответствии с подходом, изложенным в Письме Минфина, отложенный доход от переоценки должен быть уменьшен на сумму накопленного расхода. При выполнении в декабре 2022г. по организации «Стройснаб» регламентной операции Корректировка налоговой базы по Письму Минфина от 22.12.2022 03-03-10/126074 формируется движение с видом Расход по ресурсу Отложенный доход в регистр оперативного учета расчетов НУ Расчеты с клиентами (налоговый учет) и проводки Дт 91.02 НУ -1957,40 ВР 1957,40 Кт 62.01 и Дт 62.01 Кт 98.КР НУ -1957,40 ВР 1957,40.

В раздел Признанные доходы и расходы по курсовым разницам за период отчета Справка-расчет переоценки валютных средств НУ (меню Регламентированный учет – Бухгалтерский и налоговый учет – Справки-расчеты – Расчет переоценки валютных средств НУ) добавлена информация об общем изменении налоговой базы по налогу на прибыль в результате свертки доходов и расходов от переоценки.

При обновлении информационной базы необходимость выполнения регламентной операции Корректировка налоговой базы по Письму Минфина от 22.12.2022 03-03-10/126074 будет определена по наличию в декабре 2022г. задания на выполнение этапа Формирование финансового результата в регистре сведений Задания к закрытию месяца.

Если задание на выполнение этапа Формирование финансового результата в регистре есть, регламентная операция Корректировка налоговой базы по Письму Минфина от 22.12.2022 03-03-10/126074 будет выполняться в рамках указанного этапа.

Если задания на выполнение этапа Формирование финансового результата в регистре нет, тогда необходимость выполнения регламентной операции Корректировка налоговой базы по Письму Минфина от 22.12.2022 03-03-10/126074 определяет пользователь: