Библиотека зарплаты и кадров обновлена до версии 3.1.30.81.

В связи с принятием Федерального закона от 12.07.2024 № 176-ФЗ с 01.01.2025г. организации и индивидуальные предприниматели (далее - ИП), применяющие упрощенную систему налогообложения (далее – УСН), при превышении дохода порога в 60 млн. руб. становятся плательщиками НДС. Соответственно, у них появится обязанность выставлять счета-фактуры, вести книгу продаж, книгу покупок и подавать декларации по НДС. При этом им предоставлено право выбрать: платить НДС в общем порядке по ставкам 20% и 10% с возможностью принимать входящий НДС к вычету или перейти на пониженные ставки НДС 5% и 7% без возможности применения вычетов. Подробно см. https://its.1c.ru/db/newscomm#content:490182:hdoc .

Выполнены доработки системы, позволяющие организациям и ИП на УСН исполнять обязанности налогоплательщика НДС в соответствии с указанным Федеральным законом. Обеспечены:

■ возможность начислять НДС по ставкам НДС 5% и 7% с включением входящего НДС в стоимость приобретаемых товаров (работ, услуг);

■ возможность начислять НДС по ставкам НДС 20% и 10% с принятием входящего НДС к вычету;

■ выставление счетов-фактур.

Для определения варианта исполнения организацией на УСН обязанностей налогоплательщика НДС в раздел Настройки учета НДС ученой политики (сделан доступным при применении УСН) добавлен блок Настройки учета НДС при УСН.

В блоке Настройки учета НДС при УСН вариант исполнения организацией на УСН обязанностей налогоплательщика настраивается с 1 числа месяца путем выбора значения переключателя:

■ Продажа не облагается НДС, в документах выбирается ставка «Без НДС» - доход менее порога, при котором организация на УСН становится плательщиком НДС (в 2025г. - 60 млн. руб.), продажи оформляются по ставке Без НДС. Соответствует поведению системы до 2025г.

■ Продажи облагаются НДС по льготной ставке 5%, не применяются вычеты – организация на УСН является плательщиком НДС, выбрала применение пониженных ставок НДС и ее доход не превысил порог применения ставки 5% (в 2025г. это доход от 60 до 250 млн. руб.). Продажи облагаются НДС по ставке 5%, входящий НДС не принимается к вычету, включается в стоимость товаров (работ, услуг);

■ Продажи облагаются НДС по льготной ставке 7%, не применяются вычеты - организация на УСН является плательщиком НДС, выбрала применение пониженных ставок НДС и ее доход превысил порог применения ставки 5%, но не превысил порог применения льготных ставок НДС (в 2025г. это доход от 250 до 450 млн. руб.). Продажи облагаются НДС по ставке 7%, входящий НДС не принимается к вычету, включается в стоимость товаров (работ, услуг);

■ Применяются общие ставки НДС (20%, 10%), применяются все вычеты – организация на УСН является плательщиком НДС и выбрала применение общего порядка учета НДС или ее доход превысил порог применения льготных ставок НДС (в 2025г. это доход от 450 млн. руб.). Продажи облагаются НДС по ставкам 20% и 10%, входящий НДС принимается к вычету.

Примечание

С 01.01.2025 организациям на УСН необходимо указывать вариант исполнения ими обязанностей налогоплательщика НДС в блоке Настройки учета НДС при УСН.

При обновлении информационной базы в имеющихся учетных политиках, в которых настроено применение УСН, будет создана запись в блоке Настройки учета НДС при УСН на 01.01.2025г. с выбранным значением переключателя Продажа не облагается НДС, в документах выбирается ставка «Без НДС». Если необходимо применять другой вариант налогообложения НДС, следует вручную изменить настройку учетной политики.

В дальнейшем при превышении порогов дохода или при добровольном переходе на общие ставки НДС пользователю необходимо вносить соответствующую запись в блок Настройки учета НДС при УСН учетной политики.

В разделе Настройки учета НДС ученой политики организациям на УСН также теперь доступен блок Настройки учета НДС. Опции блока Настройки учета НДС организациям на УСН доступны в полном объеме в тех периодах, когда в блоке Настройки учета НДС при УСН выбрано значение Применяются общие ставки НДС (20%, 10%), применяются все вычеты. В других периодах организациям на УСН доступны настройки порядка оформления счетов-фактур на аванс, сводных справок, применения НДС с межценовой разницы, освобождения от НДС, а также реализации работ (услуг) не на территории РФ и товаров физическим лицам в ЕАЭС.

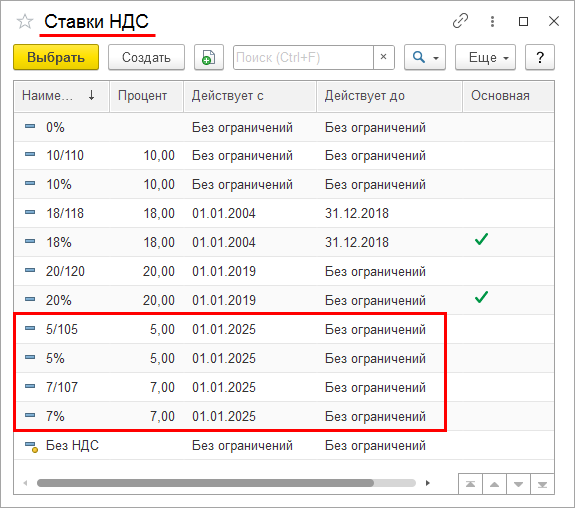

В список Ставки НДС добавлены новые значения ставок 5%, 7%, 5/105, 7/107.

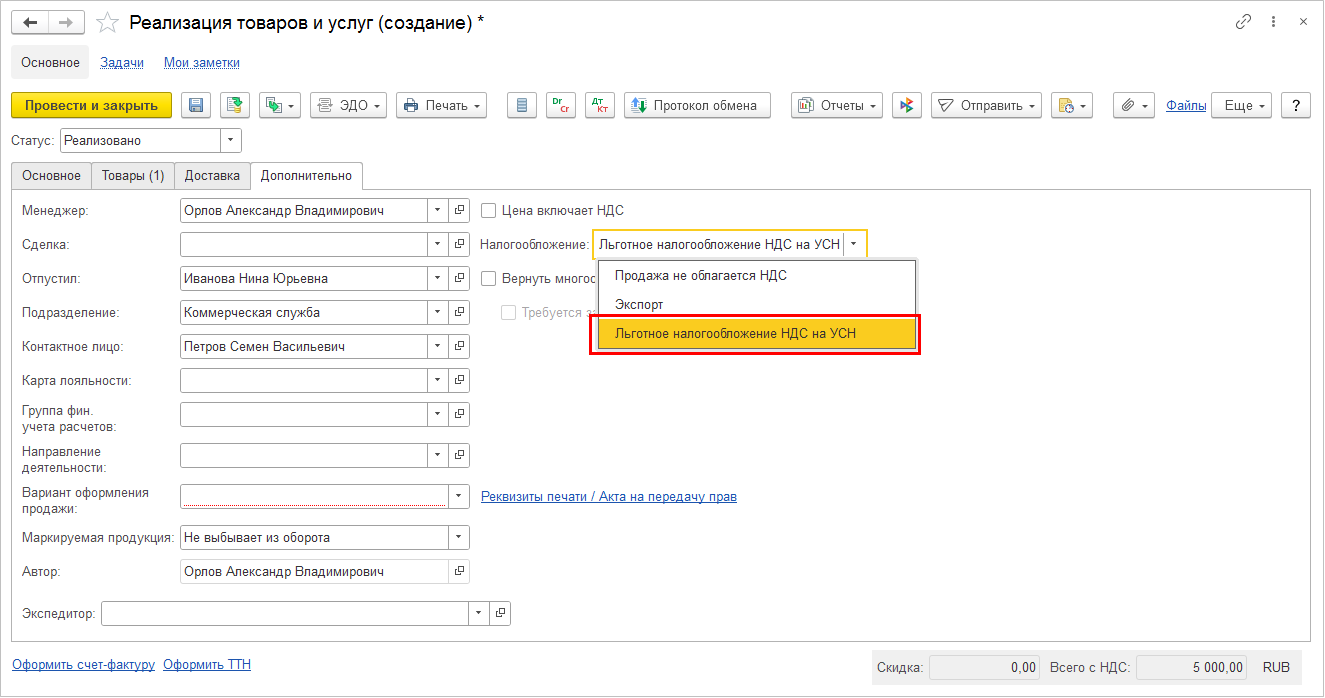

Для отражения операций организациями на УСН, применяющими льготные ставки НДС 5% и 7%, добавлен новый вид налогообложения Льготное налогообложение НДС на УСН. Налогообложение продаж Льготное налогообложение НДС на УСН доступно к выбору в документах реализации, начиная с 01.01.2025 года, если в блоке Настройки учета НДС при УСН учетной политики определен вариант налогообложения НДС Продажи облагаются НДС по льготной ставке 5%, не применяются вычеты или Продажи облагаются НДС по льготной ставке 7%, не применяются вычеты.

Предполагается следующий порядок выбора налогообложения в исходящих документах (поле Налогообложение в документах реализации собственных и комиссионных товаров) в зависимости от установленного варианта учета НДС в блоке Настройки учета НДС при УСН учетной политики на дату документа:

■ налогообложение НДС определено как Продажи облагаются НДС по льготной ставке 5%, не применяются вычеты или Продажи облагаются НДС по льготной ставке 7%, не применяются вычеты:

○ для отражения реализации с НДС (ставки 20%, 10%, 5%, 7% и т.д.) в документе указывается Льготное налогообложение НДС на УСН. В документ будут подобраны виды запасов с налогообложением Продажа облагается НДС;

○ для отражения реализации без НДС (ставка Без НДС) в документе указывается налогообложение Продажа не облагается НДС. В документ будут подобраны виды запасов с налогообложением Продажа не облагается НДС;

■ налогообложение НДС определено как Применяются общие ставки НДС (20%, 10%), применяются все вычеты:

○ для отражения реализации с НДС (ставки 20%, 10%, 5%, 7% и т.д.) в документе указывается налогообложение Продажа облагается НДС. В документ будут подобраны виды запасов с налогообложением Продажа облагается НДС;

○ для отражения реализации без НДС (ставка Без НДС) в документе указывается налогообложение Продажа не облагается НДС. В документ будут подобраны виды запасов с налогообложением Продажа не облагается НДС;

■ налогообложение НДС определено как Продажа не облагается НДС, в документах выбирается ставка «Без НДС»:

○ для отражения реализации с НДС (ставки 20%, 10%, 5%, 7% и т.д.) в документе указывается налогообложение Продажа облагается НДС. В документ будут подобраны только комиссионные товары, у которых вид запасов с налогообложением Продажа облагается НДС. Собственные товары с таким налогообложением не могут быть реализованы;

○ для отражения реализации без НДС (ставка Без НДС) в документе указывается налогообложение Продажа не облагается НДС. В документ будут подобраны виды запасов с налогообложением Продажа не облагается НДС.

Порядок подбора видов запасов в документы реализации до 2025г. и после 01.01.2025г. приведен в таблице («+» - подбирается, «-» - не подбирается).

|

Налогообложение организации |

Налогообложение документа |

Собственный товар |

Комиссионный товар |

||||

|

Облагается НДС |

Не облагается НДС |

||||||

|

до 2025г. |

с 01.01.2025г. |

до 2025г. |

с 01.01.2025г. |

до 2025г. |

с 01.01.2025г. |

||

|

Облагается НДС |

Облагается НДС |

+ |

+ |

+ |

+ |

- |

- |

|

Не облагается НДС |

- |

- |

- |

- |

+ |

+ |

|

|

Льготное УСН |

Льготное УСН |

х |

+ |

х |

+ |

х |

- |

|

Не облагается НДС |

х |

- |

х |

- |

х |

+ |

|

|

Не облагается НДС |

Облагается НДС |

- |

- |

+ |

+ |

- |

- |

|

Не облагается НДС |

+ |

+ |

- |

- |

+ |

+ |

|

Необходимо обратить внимание

При изменении установленного варианта учета НДС в блоке Настройки учета НДС при УСН учетной политики значение поля Налогообложение в уже имеющихся в базе документах не меняется автоматически. Если документ относится к периоду применения нового варианта учета НДС, тогда Налогообложение пользователю необходимо изменить вручную. Для новых документов Налогообложение будет заполняться с учетом новой настройки учетной политики.

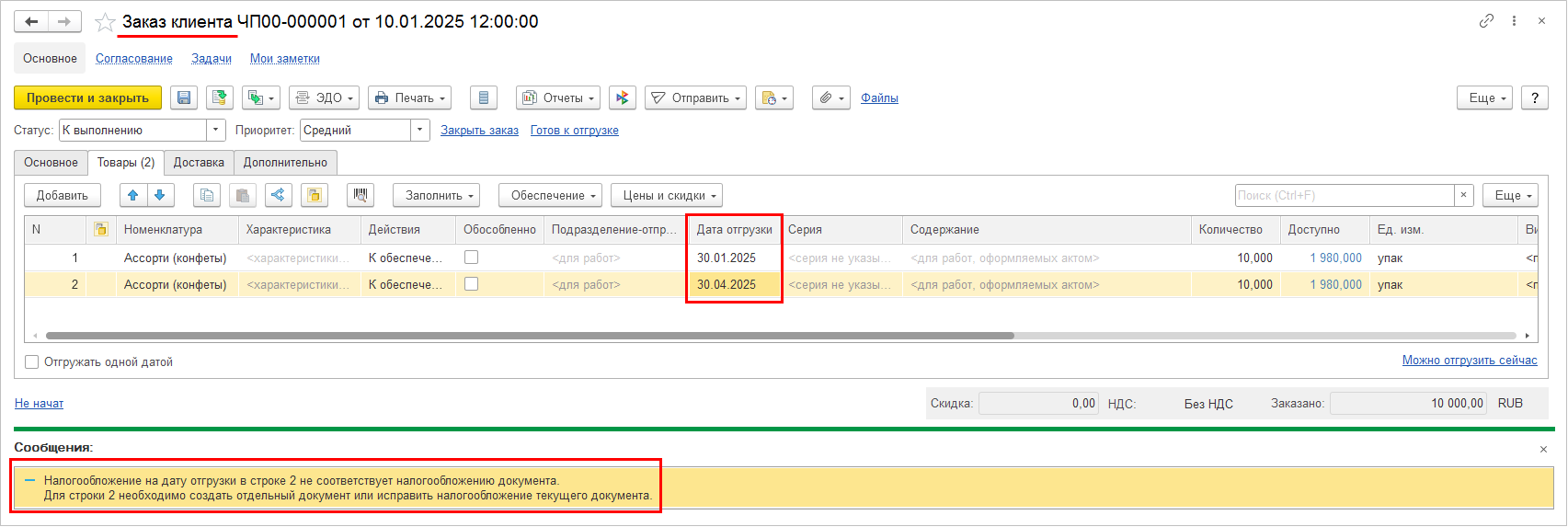

Режим налогообложения документа Заказ клиента должен совпадать с действующим налогообложением организации на период отгрузки. Чтобы обеспечить такое соответствие Налогообложение и ставки НДС в заказе корректируются вручную пользователем. Если заказ отгружается частями и даты отгрузки в строках документа относятся к периодам с разными вариантами учета НДС, тогда Заказ клиента необходимо разделить на несколько документов с разными значениями поля Налогообложение.

В документ Заказ клиента добавлена проверка на соответствие значения поля Налогообложение варианту учета НДС в блоке Настройки учета НДС при УСН учетной политики на дату отгрузки. Проверка информирующая, не блокирует проведение документа. Если в информационной базе включена функциональная опция Передача на комиссию (меню НСИ и администрирование – Настройка НСИ и разделов – Продажи – Оптовые продажи), указанная проверка не выполняется.

В документах приобретения в периодах, когда организация на УСН применяет налогообложение НДС по льготным ставкам 5% и 7%, Закупка под деятельность устанавливается как Льготное налогообложение НДС на УСН. При этом если у организации нет особенностей налогообложения (например, применения патентной системы налогообложения и действующих патентов), тогда поле Закупка под деятельность в документах приобретения скрыто. Закупка товаров (работ, услуг) под Льготное налогообложение НДС на УСН указывает на то, что входящий НДС не подлежит вычету и должен быть включен в стоимость.

В документах приобретения в поле Налогообложение (налогообложение продавца, у которого оформляется приобретение) вариант Льготное налогообложение НДС на УСН недоступен к выбору. Порядок заполнения поля Налогообложение как при закупках для собственных нужд, так и при приеме товаров на комиссию следующий:

■ если во входящем документе во всех строках указана ставка Без НДС, тогда в поле Налогообложение необходимо указать значение Закупка не облагается НДС;

■ если во входящем документе есть строки со ставкой НДС, отличной от Без НДС (20%, 10%, 5%, 7% и т.д.), тогда в поле Налогообложение необходимо указать значение Закупка облагается НДС. Стандартные ставки НДС (20% и 10%) в табличной части документа автоматически подставятся из карточки элемента списка Номенклатура при выборе номенклатуры. Ставки 5% и 7% нужно указать вручную.

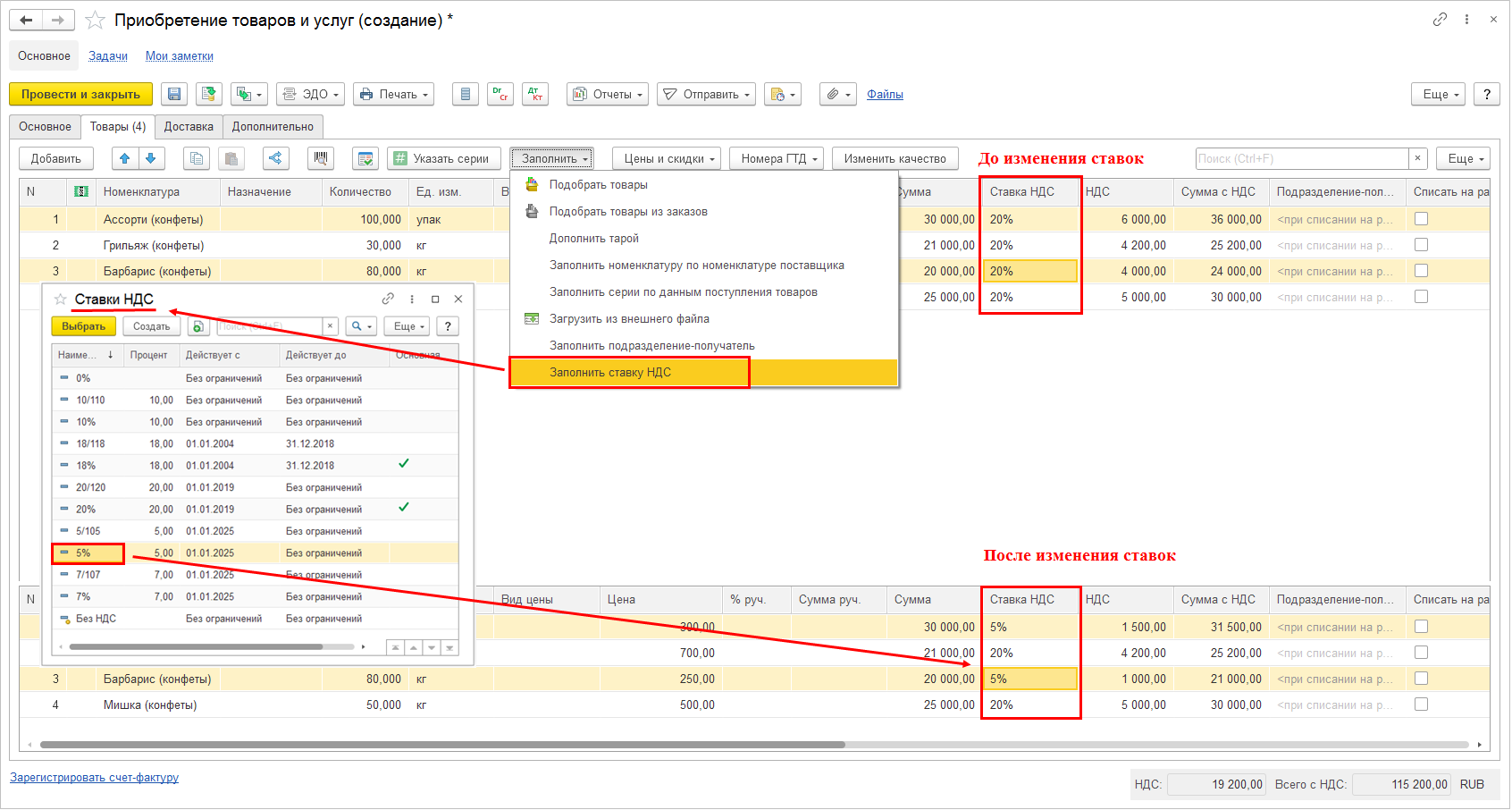

Добавлена возможность группового изменения ставки НДС в табличной части документов. Нажав клавишу Ctrl, левой кнопкой мыши можно отметить строки, в которых необходимо изменить ставку НДС. Затем в контекстном меню документа необходимо воспользоваться командой Заполнить - Заполнить ставку НДС и выбрать нужную ставку в открывшемся списке двойным щелчком мыши. В документах приобретения с налогообложением Закупка не облагается НДС команда недоступна.

Заполнение ставки НДС в табличной части с помощью команды Заполнить - Заполнить ставку НДС поддержано в следующих документах:

● Акт о расхождениях после отгрузки

● Акт о расхождениях после приемки

● Возврат товаров от клиента

● Возврат товаров поставщику

● Выкуп товаров с хранения

● Выкуп товаров хранителем

● Задание торговому представителю

● Заказ клиента

● Заказ переработчику

● Заказ поставщику

● Корректировка приобретения

● Заявка на возврат товаров от клиента

● Корректировка реализации

● Отчет комиссионера (агента) о продажах

● Отчет комиссионера о списании

● Отчет комитенту о продажах

● Отчет комитенту (принципалу) о закупках

● Отчет комитенту о списании

● Передача товаров между организациями

● Поступление товаров на склад

● Приобретение товаров и услуг

● Приобретение услуг и прочих активов

● Реализация товаров и услуг

● Реализация услуг и прочих активов

Если пользователь вручную выбрал ставку НДС в табличной части документа, то она запоминается и подставляется в следующую строку. Этот механизм применяется для новых ставок 5% и 7% и реализован для следующих документов:

● Заказ поставщику

● Поступление товаров на склад

● Корректировка приобретения

● Поступление услуг в подразделение

● Приобретение товаров и услуг

Библиотека стандартных подсистем обновлена до версии 3.1.10.344.

Библиотека ГосИС обновлена до версии 1.1.34.20.