В календаре отчетности теперь отражаются налоговые платежи.

Со сроками выполнения показываются задачи организации по перечислению ЕНП и страховых взносов, не входящих в ЕНП. Определяется необходимость пополнения ЕНС с учетом остатка.

Прямо из календаря можно расшифровать сумму к уплате, зачесть положительный остаток на ЕНС в счет очередного платежа, подготовить платежное поручение.

Календарь отчетности формируется по всем организациям из одного приложения, а когда используется сервис 1С:Фреш - по организациям из заданных пользователем приложений.

При подготовке уведомления об исчисленных суммах налогов теперь можно посмотреть расшифровку налогов до документов.

Из задач организации по уплате ЕНП и подготовке уведомлений теперь можно посмотреть и распечатать расчет суммы ЕНП к уплате - ведомость по ЕНС.

Поддержан учет НДС при УСН с 2025 года (Федеральный закон от 12.07.2024 № 176).

Схематично расчет суммы НДС к уплате в бюджет можно представить так:

Подробнее об уплате НДС при УСН см. статью, лекцию, вопросы-ответы .

Чтобы вести учет НДС, плательщикам УСН потребуется:

1. Выбрать ставку НДС 5%, 7% или 20% в настройках НДС.

2. Начислять НДС при реализации товаров, работ, услуг, а также при получении авансов от покупателей .

3. Заполнять в поступлениях реквизиты полученных счетов-фактур или УПД, ставку и сумму НДС, указанные в них поставщиками.

4. Выполнить по окончании отчетного квартала регламентные операции НДС, в том числе сформировать книгу продаж и книгу покупок (будет реализовано в следующих версиях).

5. Сформировать налоговую декларацию по НДС и отправить ее в ИФНС (будет реализовано в следующих версиях).

6. Уплатить НДС в составе единого налогового платежа.

Выполните следующие настройки, если платите НДС, применяя УСН

Простой интерфейс: меню "Организация - Налоги и отчеты".

НДС требуется начислять при отгрузке товаров, выполнении работ, оказании услуг и при получении от покупателей авансов. Суммы начисленного налога указываются в книге продаж.

После выполнения настроек по НДС в документах реализации устанавливается вариант расчета НДС относительно цены - "НДС в сумме". Налог включен в цену товара (работы, услуги).

Если же вам удобнее указывать цену без НДС, выберите другой вариант "НДС сверху", тогда НДС будет добавлен к цене.

Выбранный способ запоминается и автоматически подставляется в следующий документ реализации.

При оптовых продажах для учета НДС выписывайте счета-фактуры. Они оформляются дополнительно к привычным товарным накладным, актам.

Или можно оформлять универсальный передаточный документ (УПД) со статусом 1. Он совмещает в себе счет-фактуру и товарную накладную, акт.

Счета-фактуры и УПД требуется выставить не позднее 5 календарных дней с даты отгрузки товаров, оказания услуг. Их можно распечатать или передать покупателю по ЭДО в электронном виде.

См. ниже пример, как заполнить документ реализации, когда указывается цена с НДС, и оформить счет-фактуру

См. ниже пример, как заполнить документ реализации, когда указывается цена без НДС, и оформить УПД со статусом 1

При корректировке реализации на увеличение суммы, потребуется оформить корректировочный счет-фактуру или универсальный корректировочный документ со статусом 1.

НДС требуется начислять не только при реализации, но и при получении аванса от покупателя.

Не позднее 5 календарных дней с даты получения аванса выставьте счет-фактуру, распечатайте ее для покупателя или передайте по ЭДО в электронном виде.

Подробнее об оформлении счетов-фактур на аванс см. здесь.

По розничным продажам требуется пробивать и передавать покупателям кассовые чеки с выделенной суммой НДС. В следующих версиях будет добавлена такая возможность.

Для этого в документах розничной торговли указывайте применяемую ставку НДС.

Вместо счетов-фактур для целей учета НДС по розничным продажам требуется формировать документ С водная справка по розничным продажам.

Простой интерфейс: меню "Документы - Продажи - Счета-фактуры выданные - Сводная справка по розничным продажам".

Чтобы рассчитать НДС к уплате в бюджет, начисленный НДС можно уменьшить на суммы НДС, подлежащие вычету. Состав вычетов зависит от выбранной ставки НДС - 5% и 7% или 20%. Суммы НДС, принятые к вычету, указываются в книге покупок.

Если покупатель платит аванс, а потом отгружается товар, то НДС начисляется дважды - при получении аванса и при продаже.

Для исключения двойного налогообложения, когда начисляется НДС с продажи, ранее начисленный НДС с аванса принимается к вычету.

Этот вычет применяют все плательщики НДС при УСН.

Чтобы принять к вычету НДС при зачете полученных авансов, выполните по окончании квартала регламентную операцию "Формирование записей книги покупок".

Подробнее об НДС при получении авансов см. здесь.

Если после получения товара покупатель возвращает товар или есть часть, то НДС с уменьшения реализации принимается к вычету.

Этот вычет применяют все плательщики НДС при УСН.

Для этого при возврате товаров покупателем оформите корректировочный счет-фактуру или универсальный корректировочный документ со статусом 1.

И по окончании квартала выполните регламентную операцию "Формирование записей книги покупок".

При корректировке реализации на уменьшение аналогично требуется оформить УКД или корректировочный счет-фактуру.

Организации и ИП, выбравшие ставку НДС 20%, вправе еще принимать к вычету НДС, предъявленный поставщиками, так называемый "входящий НДС".

По умолчанию установлены настройки, что весь НДС, указанный при поступлении товаров, работ, услуг, принимается к вычету, когда в настройках выбрана ставка НДС 20%.

Чтобы входящий НДС принять к вычету, заполняйте реквизиты полученных счетов-фактур или УПД, ставку и сумму НДС, указанные в них поставщиками. По окончании квартала выполните регламентные операции НДС.

Если поставщик предоставил счет-фактуру, то укажите её реквизиты так

Если поставщик предоставил УПД со статусом 1, укажите это так

Если по отдельному поступлению НДС нельзя принять к вычету, например, когда товар приобретен для деятельности необлагаемой НДС, то выполните следующую настройку

При необходимости раздельного учета НДС по способам учета включите соответствующую настройку в настройках налогов и отчетов по НДС. Тогда в каждом поступлении можно будет определять способ учета входящего НДС: принимается к вычету, учитывается в стоимости, блокируется до подтверждения 0%, распределяется.

В целом, учет НДС при УСН со ставкой НДС 20% аналогичен учету НДС, когда применяется общая система налогообложения (налог на прибыль у организаций, НДФЛ у ИП). Подробнее ...

Декларацию по НДС требуется сдавать в ФНС ежеквартально, не позднее 25 числа месяца, следующего за отчетным кварталом, в электронном виде.

Чтобы рассчитать сумму НДС к уплате и сформировать декларацию, используйте Помощник расчета НДС. Он откроется из задачи организации по подготовке декларации по НДС. Выполните перечисленные в нем регламентные операции НДС, затем сформируйте декларацию (будет реализовано в следующих версиях).

НДС уплачивается в составе единого налогового платежа (ЕНП). Законодательством установлено, то НДС подлежит уплате равными долями в течение трех месяцев, следующих за отчетным кварталом. Например, НДС за 1 квартал 2025 г. - по 1/3 суммы не позднее 28 апреля, 28 мая и 28 июня.

Чтобы уплатить НДС, откройте задачу организации по уплате ЕНП по сроку 28 числа. В расчете суммы ЕНП к уплате НДС учитывается по 1/3 ежемесячно.

Описанные изменения будут доступны с 01.01.2025. Если хотите ознакомиться сейчас, на время просмотра потребуется изменить рабочую дату в персональных настройках на 01.01.2025.

С 2025 года организациям и ИП, применяющим НДС при УСН, требуется выделять НДС в документах поступления денег от покупателей и списания при возврате покупателям, а также в документах реализации.

Это необходимо, чтобы правильно рассчитывались доходы по УСН. Теперь полученные суммы уменьшаются на НДС, предъявленный покупателям.

С 2025 года в расходы по УСН не включается НДС, предъявленный поставщиками, который принимается к вычету, когда при УСН применяется НДС по общей ставке 20%.

Если применяются ставки 5% или 7%, то входящий НДС по-прежнему включается в стоимость товаров, работ, услуг.

Чтобы НДС поставщиков не включался в расходы, плательщикам УСН со ставкой НДС 20% требуется выделять его в документах поступления, указывать в поступлении реквизиты полученного счета-фактуры или УПД.

Если кроме деятельности облагаемой НДС, ведется необлагаемая, то чтобы входящий НДС по ней не принимался к вычету, а включался в стоимость товаров, работ, услуг, может потребоваться раздельный учет входящего НДС по способам учета. При УСН он ведется аналогично как при общей системе налогообложения. Подробнее ...

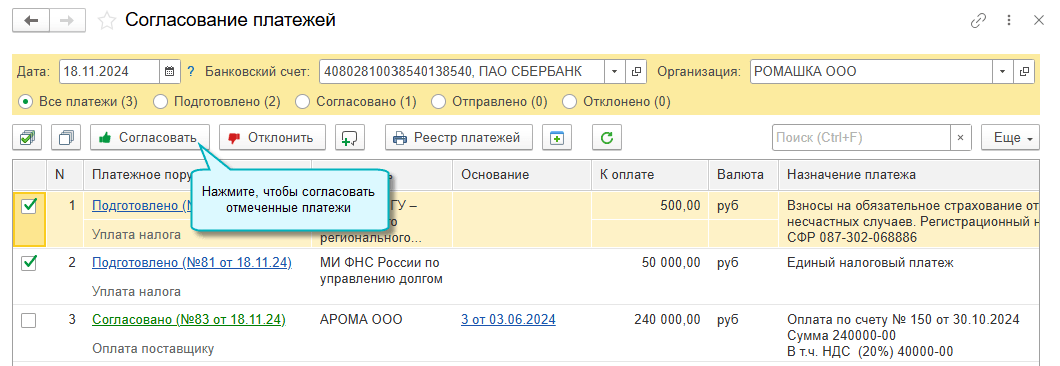

Добавлена возможность из формы обмена с банком проверить, все ли подготовленные платежные поручения согласованы, если нет - перейди к их согласованию.

Подробнее о согласовании платежей см. здесь.

Добавлена возможность отслеживать, какие подписанные оригиналы документов получены или ожидаются.

В документах реализации и поступления теперь можно хранить информацию, печатные формы каких первичных документов были оформлены, и от контрагента ожидаются их подписанные оригиналы.

Это пригодится, когда оформляют несколько документов по сделке. Например, когда покупателю для подписания передаются печатные формы универсального передаточного документа (УПД) и транспортной накладной, а он может возвращать подписанные оригиналы в разное время.

Для отслеживания и изменения состояния оригиналов добавлен специальный журнал "Оригиналы первичных документов".

Для оперативной работы по сбору недостающих оригиналов добавлен специальный отчет "Журнал учета оригиналов первичных документов". В него выводятся из карточек контрагентов их телефоны и адреса электронной почты.

Чтобы воспользоваться, достаточно выполнить следующую настройку

Простой интерфейс: меню "Настройки - Система - Печатные формы, отчеты и обработки".

Простой интерфейс: меню "Документы - Продажи - Оригиналы первичных документов".

По поступлениям ведется журнал Оригиналы первичных документов поставщиков, аналогичный журналу Оригиналы первичных документов покупателей.

Простой интерфейс: меню "Документы - Покупки - Оригиналы первичных документов".

В состав форм регламентированной отчетности добавлены:

В состав документов добавлены:

В форме Согласия налогоплательщика (плательщика страховых взносов) на предоставление налоговым органом сведений о налогоплательщике (плательщике страховых взносов), составляющих налоговую тайну, иному лицу, и ли признание таких сведений общедоступными (КНД 1110058) в редакции приказа ФНС России от 14.11.2022 № ЕД-7-19/1085@ Классификатор сведений, составляющих налоговую тайну, обновлен на версию от 30.10.2024, оп убликованную на сайте ФНС https://www.nalog.gov.ru/rn77/yul/interest/tax_secrecy_ul/ .

В форму и выгрузку Расчета по страховым взносам в редакции приказа ФНС России от 29.09.2023 № ЕА-7-11/696@ внесены изменения в соответствии с xsd-схемой версии 04 формата версии 5.06: для всех показателей типа "Фамилия, имя, отчество" (ФИОТип), кроме "Плательщик страховых взносов – индивидуальный предприниматель, глава крестьянского ( фермерского) хозяйства, физическое лицо" (НПФЛ) и "Сведения о лице, подписавшем документ" (Подписант), теперь обязательно должно быть заполнено хотя бы одно - фамилия или имя.

В форму и выгрузку формы "Персонифицированные сведения о физических лицах" в редакции приказа ФНС России от 29.09.2022 № ЕД-7-11/878@ для всех показателей типа "Фамилия, имя, отчество" (ФИОТип), кроме "Плательщик страховых взносов – индивидуальный предприниматель, глава крестьянского (фермерского) хозяйства, физическое лицо" (НПФЛ) и "Сведения о лице, подписавшем документ" (Подписант), теперь обязательно должно быть заполнено хотя бы одно - фамилия или имя.