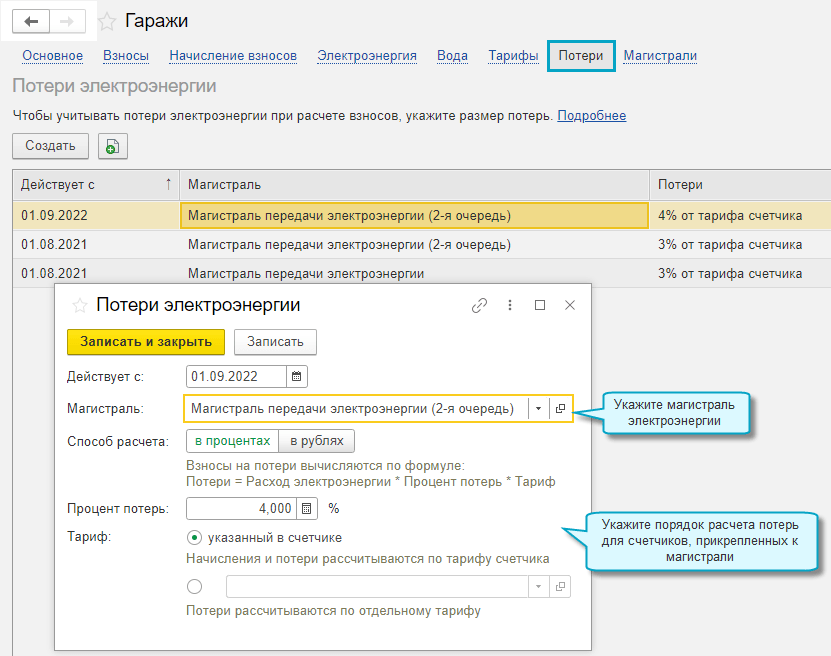

Добавлена возможность начислять потери электроэнергии по отдельному тарифу. Если используется несколько магистралей электроэнергии, то порядок расчета потерь можно установить для каждой магистрали.

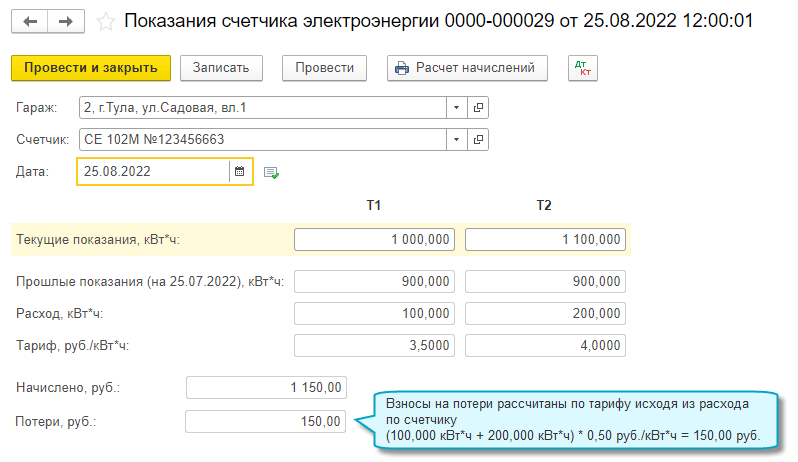

Используйте этот вариант расчета потерь, если ГСК платит за потери по тарифу, отличному от тарифа, по которому владельцы гаражей платят по своим счетчикам.

Простой интерфейс: меню "Гаражи - Потери".

Простой интерфейс: меню "Гаражи - Электроэнергия".

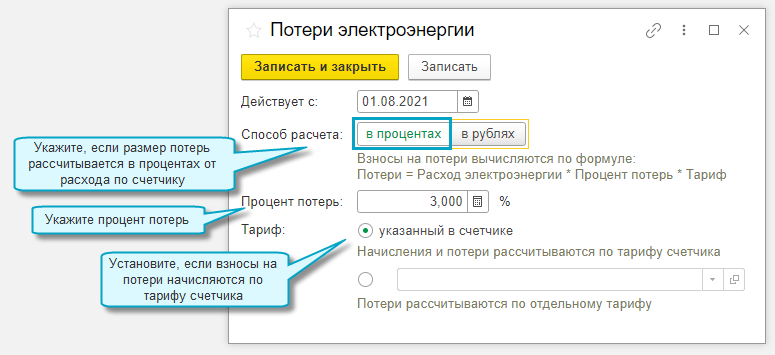

Используйте этот вариант расчета потерь, если взносы на потери начисляются по тарифу счетчика. Он соответствует способу начисления взносов на потери в прошлых версиях.

Простой интерфейс: меню "Гаражи - Потери".

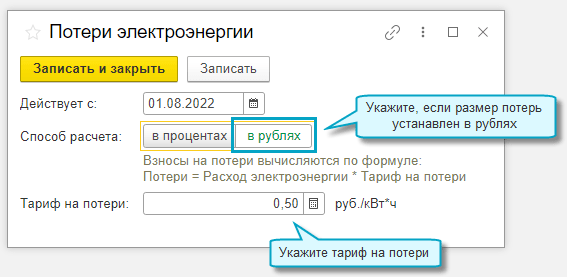

Используйте этот вариант, если применяется тариф на потери в рублях, который рассчитала по заказу ГСК специализированная организация.

Простой интерфейс: меню "Гаражи - Потери".

Простой интерфейс: меню "Гаражи - Электроэнергия".

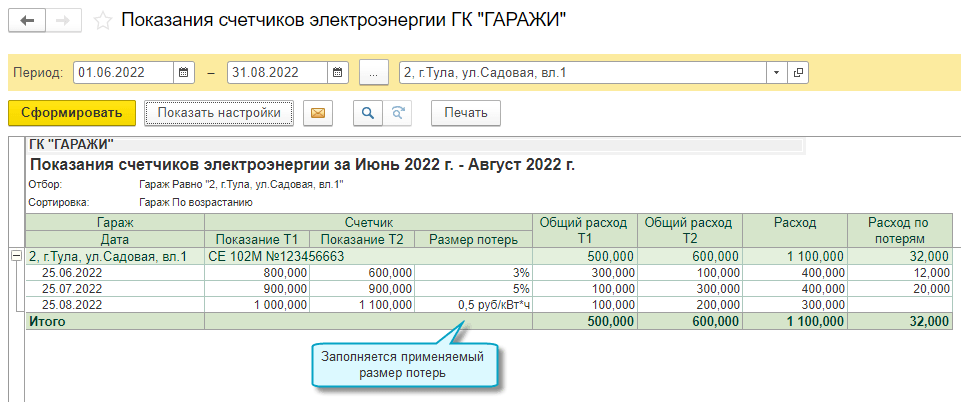

Простой интерфейс: меню "Гаражи - Электроэнергия - Отчеты - Показания счетчиков".

Простой интерфейс: меню "Гаражи - Потери".

С 01.07.2022 по 31.12.2022 проводится эксперимент по особому порядку уплаты налогов и взносов организациями и индивидуальными предпринимателями. Налоги и взносы уплачиваются по общим реквизитам единого налогового платежа (ЕНП) на специальный счет Федерального казначейства, а не по разным реквизитам конкретных налогов. ЕНП зачитывается в счет уплаты конкретных налогов и взносов по сданным декларациям, расчетам и уведомлениям. Посмотреть распределение ЕНП можно будет в личном кабинете налогоплательщика (Федеральный закон от 29.11.2021 № 379-ФЗ).

Путем внесения ЕНП уплачиваются:

Отчетность по налогам и взносам при переходе на уплату ЕНП сдается в обычном порядке. Дополнительно направляются в ФНС уведомления об исчисленных суммах налогов.

Подробнее о едином налоговом платеже см. в Статье.

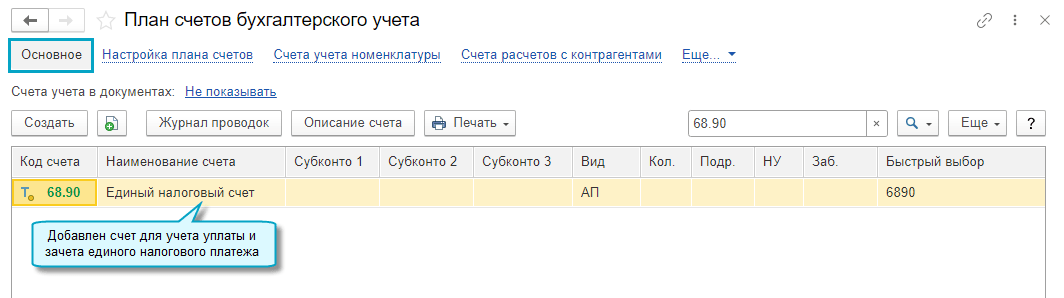

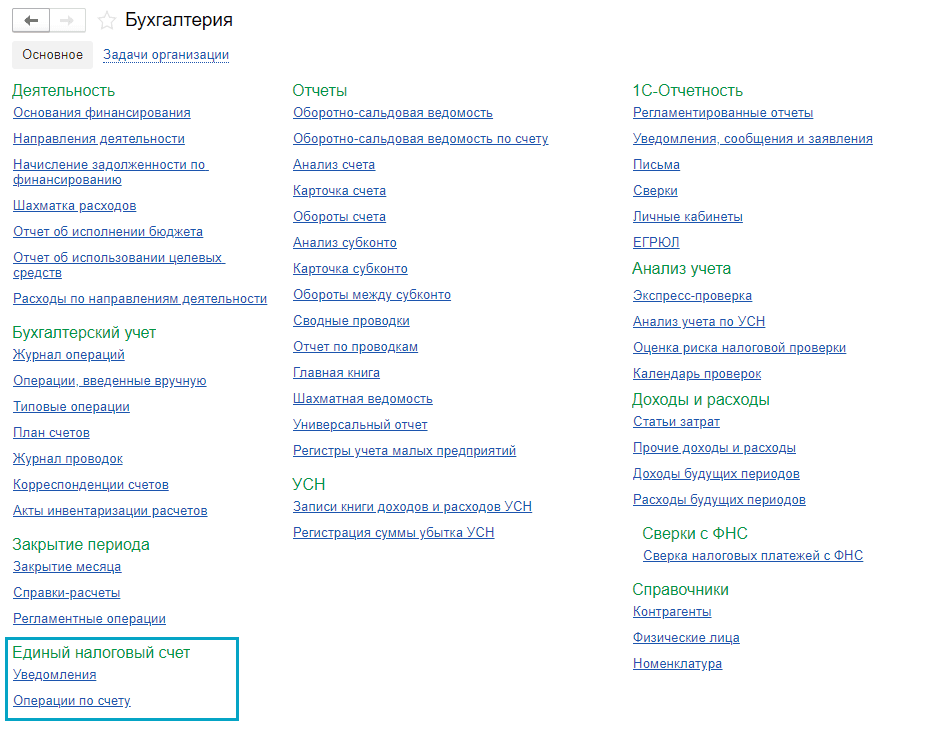

Для организаций и индивидуальных предпринимателей, участвующих в эксперименте, добавлена возможность учета расчетов с бюджетом по ЕНП, а также формирования и отправки в ФНС уведомлений об исчисленных суммах налогов.

Простой интерфейс: меню "Бухгалтерия - Единый налоговый счет".

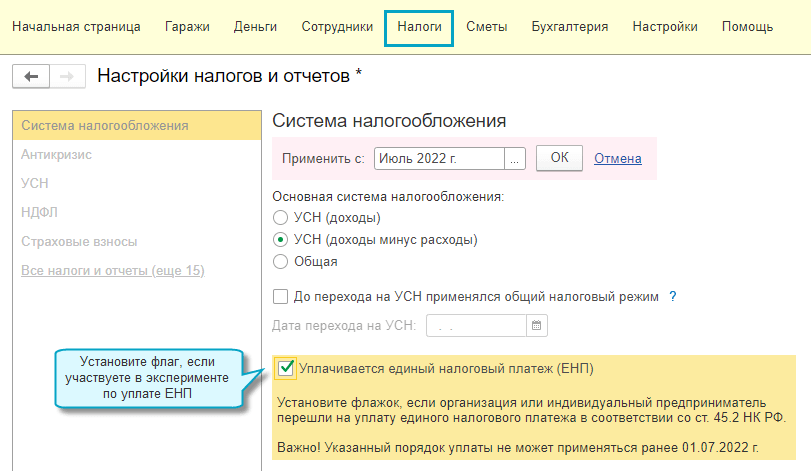

Для участия в эксперименте по уплате ЕНП необходимо было провести сверку расчетов с ФНС без разногласий и в апреле 2022 года направить в ФНС соответствующее заявление.

В программе достаточно выполнить следующие действия:

1. Указать переход на уплату ЕНП в настройках налогов и отчетов

Простой интерфейс: меню "Налоги - Настройка налогов и отчетов".

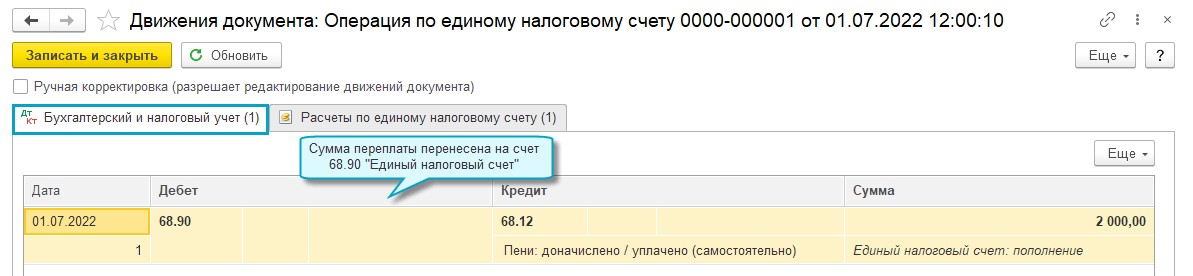

2. Провести сверку расчетов с ФНС на 01.07.2022 и перенести переплату и недоимку по конкретным налогам, пени и штрафам на счет 68.90 "Единый налоговый счет". При этом не признается недоимкой текущая задолженность по налогам и взносам: страховые взносы и НДФЛ сотрудников за июнь 2022 г., налог при УСН, налог на прибыль, НДС и другие налоги, начисленные 30.06.2022 за 2 квартал 2022 г.

2.1. Перенести переплату по налогам, пеням и штрафам

Простой интерфейс: меню "Бухгалтерский учет - Единый налоговый счет - Операции по счету - Корректировка счета".

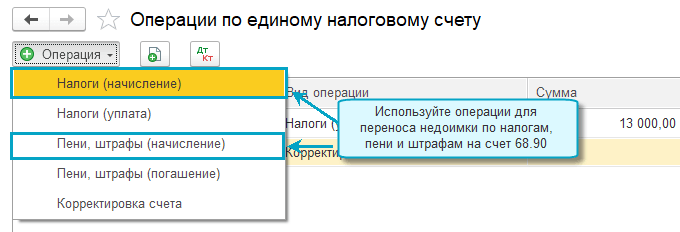

2.2. Перенести недоимку по налогам, пеням и штрафам

Простой интерфейс: меню "Бухгалтерский учет - Единый налоговый счет - Операции по счету- Налоги (начисление) или Пени, штрафы (начисление)".

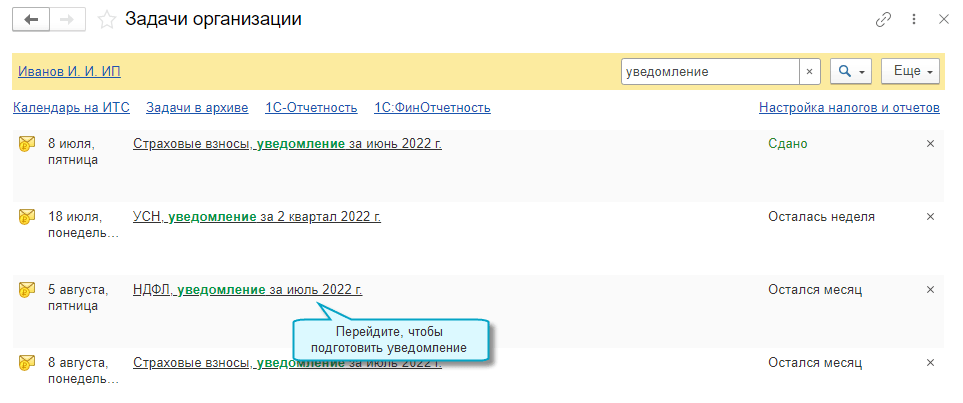

При переходе на уплату ЕНП необходимо отправлять в ФНС уведомления об исчисленных суммах налогов не позднее чем за 5 рабочих дней до срока уплаты налогов или страховых взносов, а по НДФЛ, удержанном с зарплаты сотрудников - не позднее 5-го числа месяца, следующего за месяцем выплаты доходов.

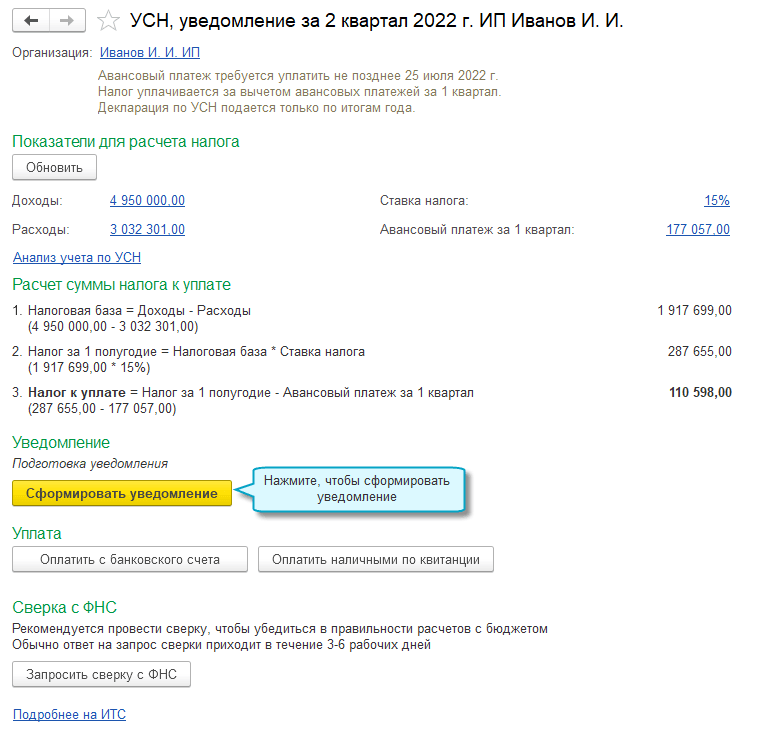

Добавлена возможность подготовки уведомлений об исчисленных суммах налогов во все помощники по налогам. Платежные поручения формируются с учетом сальдо по счету 68.90 "Единый налоговый счет" на текущую дату. Сумма платежа уменьшается на сумму аванса.

Простой интерфейс: меню "Начальная страница - Задачи организации".

Простой интерфейс: меню "Бухгалтерия - Единый налоговый счет - Уведомления".

Если учет расчетов по заработной плате ведется во внешней программе, то перед подготовкой уведомления необходимо из неё загрузить документ Сведения об удержанном НДФЛ.

С использованием помощника формируется платежное поручение на ЕНП.

Аналогично с использованием помощников создаются уведомления по другим налогам, платежные поручения на ЕНП.

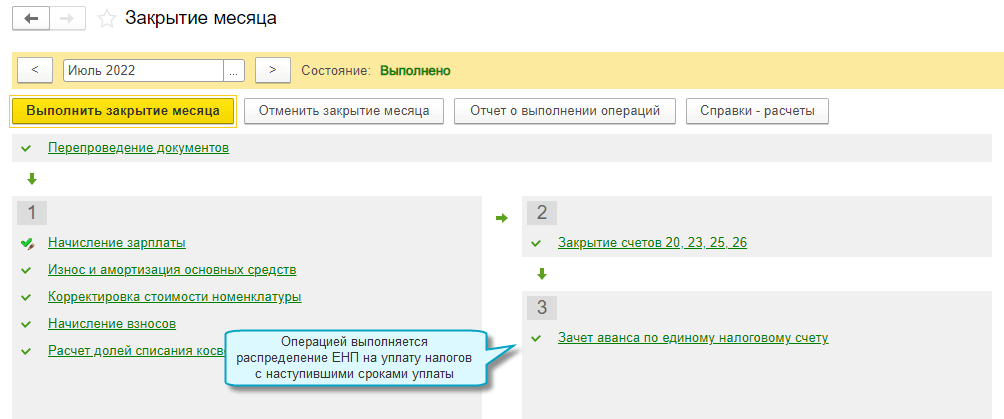

Добавлен автоматический зачет ЕНП в счет уплаты налогов и страховых взносов.

Зачет выполняется регламентной операцией при закрытии месяца с соблюдением следующей последовательности погашения задолженности с наступившими сроками уплаты:

Простой интерфейс: меню "Бухгалтерия - Закрытие периода - Закрытие месяца".

Добавлена возможность корректировать автоматический зачет ЕНП на уплату налогов и взносов, отражать в учете другие операции на едином налоговом счете без подачи уведомлений по исчисленным суммам налогов.

Используйте документ Операция по ЕНС с видом операции Налоги (начисление) для переноса на счет 68.90 задолженности по налогу, которая не включалась в уведомление по исчисленным суммам налогов, например, при сдаче уточненной налоговой декларации.

Используйте документ Операция по ЕНС с видом операции Налоги (уплата) или Пени, штрафы (погашение) для корректировки распределения ЕНП между налогами, пенями и штрафами, если автоматически выполненный зачет ЕНП не совпал с зачетом ФНС.

Используйте документ Операция по ЕНС с видом операции Пени, штрафы (начисление) для отражения в учете пеней и штрафов, уплаченных за счет ЕНП.

Используйте документ Операция по ЕНС с видом операции Корректировка счета для корректировки сумм, учитываемых на едином налоговом счете, например, как было описано выше при переносе остатков.

Перечень КБК приведен в соответствие Приказ Минфина России от 21.04.2022 № 60н "О внесении изменений в приказ Министерства финансов Российской Федерации от 8 июня 2021 г. № 75н "Об утверждении кодов (перечней кодов) бюджетной классификации Российской Федерации на 2022 год (на 2022 год и на плановый период 2023 и 2024 годов)".

В состав документов, используемых при взаимодействии налогоплательщиков и налоговых органов, добавлены:

Вывод печатной формы Сообщения об исчисленных налоговым органом суммах транспортного налога, налога на имущество организаций, земельного налога (КНД 1152029), утвержденной приказом ФНС России от 16.07.2021 № ЕД-7-21/667@, доработан для учета формата электронного представления Сообщения версии 5.02, утвержденного приказом ФНС России от 10.06.2022 № ЕА-7-21/485@.

Вывод печатной формы Сообщения об исчисленной налоговым органом сумме земельного налога (КНД 1152007), утвержденной приказом ФНС России 05.07.2019 № ММВ-7-21/337@, доработан для учета формата электронного представления Сообщения версии 5.02, утвержденного приказом ФНС России от 10.06.2022 № ЕА-7-21/485@.

Вывод печатной формы Сообщения об исчисленной налоговым органом сумме транспортного налога (КНД 1152006), утвержденной приказом ФНС России 05.07.2019 № ММВ-7-21/337@, доработан для учета формата электронного представления Сообщения версии 5.02, утвержденного приказом ФНС России от 10.06.2022 № ЕА-7-21/485@.

Если Вы не нашли интересующий Вас функционал по поддержке законодательства, то посмотрите наши планы, очень возможно, что он скоро будет!