Добавлена возможность не уменьшать на сумму НДС доходы УСН по авансам, которые получены в период освобождения от НДС, если отгрузка товаров, выполнение работ, услуг совершены после перехода на уплату НДС, согласно п.16 Методических рекомендаций ФНС на 2026 год. В этом случае НДС с аванса не платится и полученный аванс полностью включается в доход УСН, но при продаже товаров, выполнении работ, услуг, в оплату которых зачтен аванс, уже требуется исчислить НДС.

В 2025 году в такой ситуации НДС исключался из дохода УСН при зачете аванса согласно п.16 Методических рекомендаций ФНС на 2025 год. Подробнее ...

Добавлена возможность выбрать порядок признания дохода УСН по авансам, полученным в период освобождения от уплаты НДС:

Способ "признавать доход полностью" устанавливается автоматически с 2026 года. Для его использования потребуется перепровести документы реализации начиная либо с 01.01.2026 (если перешли на уплату НДС с 2025 года), либо с первого числа месяца перехода на уплату НДС в 2026 году.

Чтобы продолжать использовать способ "исключать НДС из доходов при зачете аванса" как в 2025 году, потребуется изменить следующую настройку:

Простой интерфейс: меню "Организация - Налоги и отчеты - УСН".

Полный интерфейс: меню "Главное - Настройки - Налоги и отчеты - УСН".

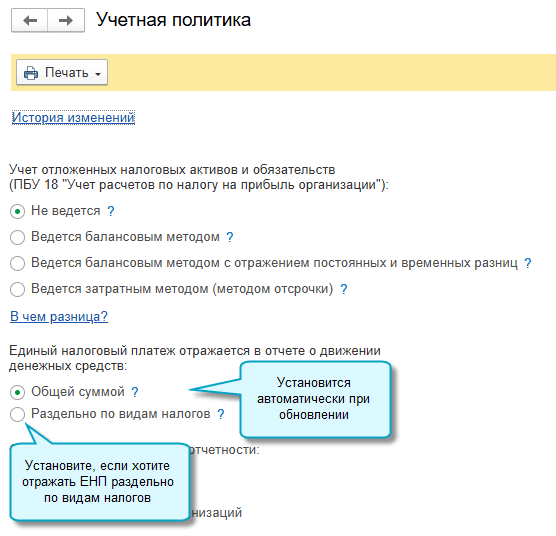

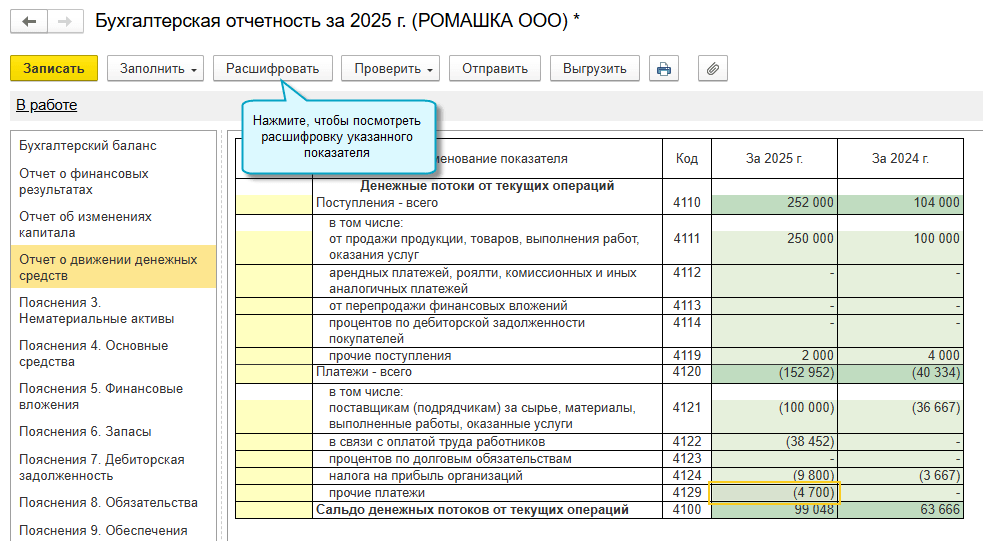

Поддержаны два варианта отражения единого налогового платежа в отчете о движении денежных средств:

Порядок отражения ЕНП устанавливается в учетной политике:

Перепроводить документы после изменения учетной политики не требуется.

В печатную форму шаблона учетной политики по бухгалтерскому учету добавлен соответствующий раздел "4. Отчет о движении денежных средств".

Простой интерфейс: меню "Организация - Учетная политика".

Полный интерфейс: меню "Главное - Настройки - Учетная политика".

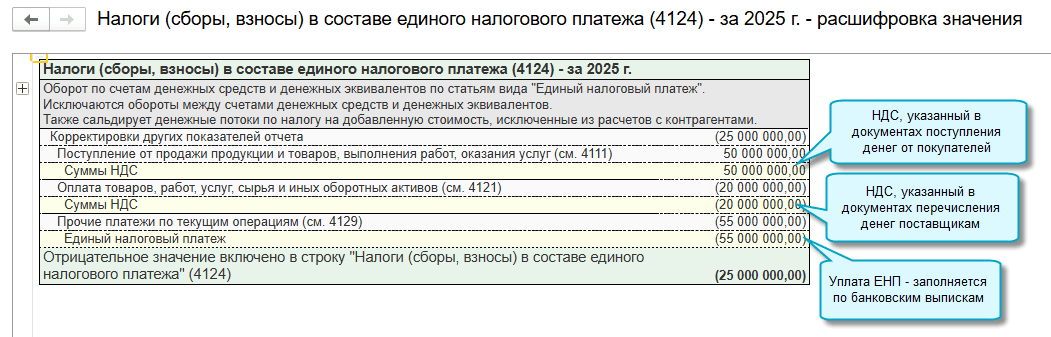

В отчете отражается общая сумма ЕНП и сальдо денежных потоков по НДС.

Если сумма отрицательная, то она отражается в составе платежей по текущим операциям, а именно "налогов (сборов, взносов) в составе единого налогового платежа", если положительная - в составе прочих поступлений от текущих операций (код строки 4119).

При использовании этого варианта из ЕНП выделяются уплаченные налоги и взносы, которые отражаются в составе отдельных показателей:

- НДФЛ,

- страховые взносы с зарплаты сотрудников,

- налог на прибыль организаций,

- НДС.

Уплаченными признаются налоги, указанные в документах Сведения об уплате налогов. В счет их уплаты списаны средства с ЕНС.

Если сумма перечисленного в бюджет ЕНП больше суммы уплаченных налогов, то разница отражается в составе прочих платежей по текущим операциям (код строки 4129).

Если сумма перечисленного в бюджет ЕНП меньше суммы уплаченных налогов, это означает, что в отчетном году в уплату налогов зачитывался ЕНП, излишне перечисленный в прошлом году. Тогда в отчетном году как уплаченные будут отражаться суммы налогов в пределах суммы ЕНП, перечисленного в этом году.

Редко ЕНП может отражаться в составе прочих поступлений по текущим операциям (код строки 4119). Например, когда организация возвращает на расчетный счет с единого налогового счета НДС, возмещенный ей по экспорту, и эта сумма больше перечисленного ЕНП.

Сальдо денежных потоков по НДС уменьшается на сумму уплаченного НДС. Если сумма отрицательная, то она отражается в составе прочих платежей по текущим операциям (код строки 4129), если положительная - в составе прочих поступлений от текущих операций (код строки 4119).

Расшифровка уплаты ЕНП будет другая, если в банковских выписках не использовалась статья "Единый налоговый платеж". Перечень статей ДДС тогда определяется по счету 68.90 "Единый налоговый счет".