Организациям и ИП на УСН теперь достаточно один раз выполнить настройку ставки НДС в карточке товара.

В документы реализации будет подставляться действующая ставка НДС из настроек налогов и отчетов.

Например, когда на 01.01.2025 в настройках указана ставка 5%, в документах реализации заполняется ставка 5%. При изменении с 01.07.2025 в настройках ставки НДС на 7%, в документах реализации начиная с 01.07.2025 заполняется ставка 7%.

Добавлен драйвер "АТОЛ:ККТ с передачей данных в ОФД 10.x (ФФД 1.2) УСН НДС" версии 10.10.6.0.

Драйвер поддерживает новые ставки НДС: 5% (5/105) и 7% (7/107). Для корректной работы внутреннее программное обеспечение ККТ требуется обновить до версии 5.15.

Чтобы пробивать чеки с новыми ставками НДС при УСН, обновите прошивку ККТ, создайте новую запись в справочнике "Подключаемое оборудование" с этим драйвером.

Для этого перейдите по следующему меню:

Простой интерфейс: меню "Настройки - Основное - Настройки программы - Поддержка оборудования - Подключаемое оборудование".

Полный интерфейс: меню "Администрирование - Настройки программы - Поддержка оборудования - Подключаемое оборудование".

Поддержана авторизация на Яндекс.Маркет по токену Api-Key.

Рекомендуется перейти на этот способ авторизации, если интеграция с Яндекс.Маркет настроена по устаревшему способу OAuth. Подробнее...

Если настройка интеграции выполняется впервые, то доступна авторизация только по токену Api-Key.

Полный интерфейс: меню "Продажи - Продажи - Маркетплейсы и комиссионеры".

С 01.01.2025 проиндексированы ставки торгового сбора для торговых точек, зарегистрированных в городе Москве. Применен коэффициент-дефлятор равный 1,976 (Приказ Минэкономразвития России от 17.10.2024 № 645).

Простой интерфейс: меню "Бухгалтерия - Закрытие периода - Закрытие месяца - Расчет торгового сбора".

Полный интерфейс: меню "Операции - Закрытие периода - Закрытие месяца - Расчет торгового сбора".

Поддержан учет туристического налога. Его плательщиками являются организации и ИП, оказывающие услуги по предоставлению мест для временного проживания физических лиц в гостиницах, отелях и других средствах размещения (Федеральный закон от 12.07.2024 № 176-ФЗ). Подробнее ...

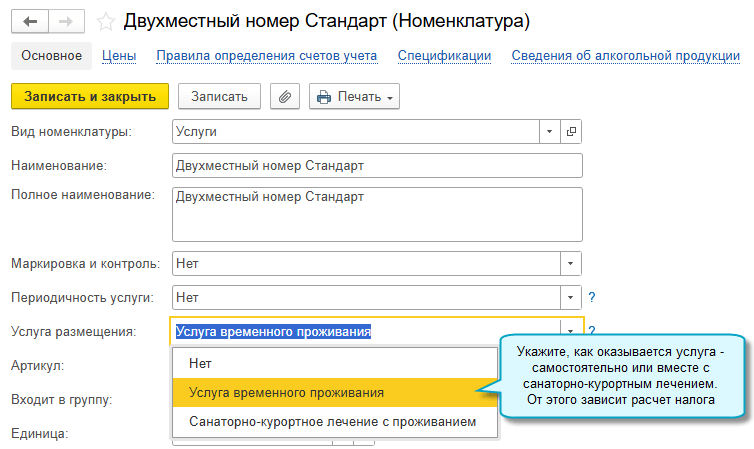

Налог начисляется в момент полной оплаты стоимости услуги по временному проживанию. Сумма рассчитывается по налоговой ставке от стоимости услуги без налога и НДС. Если сумма окажется меньше 100 рублей за сутки, то налог признается равным минимальному налогу в размере 100 рублей за сутки. За услугу по временному проживанию в составе услуги по санаторно-курортному лечению всегда платится минимальный налог. Туристический налог в документах не выделяется, включается в цену.

Сумма налога в бухгалтерском учете включается в затраты, а в налоговом учете по налогу на прибыль и УСН - уменьшает доходы (выручку).

Поддержан расчет налога для организаций и ИП, применяющих УСН и налог на прибыль, когда цена на услугу установлена в рублях и расчеты с покупателем осуществляются в рублях.

Для учета расчетов по туристическому налогу добавлен счет 68.17 "Туристический налог".

Расчет и начисление налога выполняются новой регламентной операцией "Расчет туристического налога".

Чтобы вести учет туристического налога, потребуется:

1. Выполнить настройки

2. Отразить в учете оплату услуг

3. Рассчитать и начислить туристический налог за отчетный квартал

4. Подготовить налоговую декларацию по туристическому налогу за отчетный квартал и отправить ее в ИФНС

5. Уплатить туристический налог в составе единого налогового платежа

Рассмотрим эти действия подробнее.

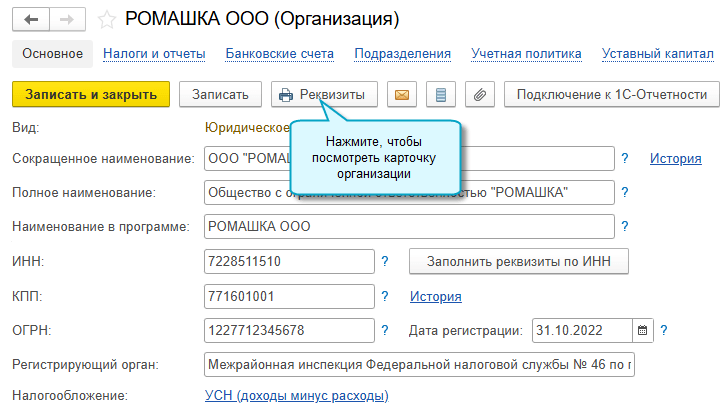

Перед началом работы выполните следующие настройки

Простой интерфейс: меню "Организация - Налоги и отчеты".

Полный интерфейс: меню "Главное - Настройки - Налоги и отчеты".

Простой интерфейс: меню "Товары - Основное".

Полный интерфейс: меню "Справочники - Товары и услуги - Номенклатура".

Укажите гостиницы в настройках загрузки данных из ОФД или подключения офлайн-оборудования, если данные о розничных продажах загружаются.

Простой интерфейс: меню "Настройки - Основное - Настройки программы - Поддержка оборудования - Офлайн-оборудование".

Полный интерфейс: меню "Администрирование - Настройки программы - Поддержка оборудования - Офлайн-оборудование".

Простой интерфейс: меню "Настройки - Функциональность - Торговля - Розничная торговля".

Полный интерфейс: меню "Главное - Настройки - Функциональность - Торговля - Розничная торговля".

Расчет туристического налога выполняется на основании данных счетов покупателям и отчетов о розничных продажах. В них указывайте гостиницу и наличие льгот у покупателя, на которого оформляется договор. При заполнении декларации по туристическому налогу услугой будет считаться каждая отдельная строка счета и отчета о розничных продажах.

Создавайте счета на оплату услуг в следующих случаях:

Счета покупателям необходимо выставлять на полную стоимость проживания за сутки.

Если по условиям бронирования требуется внести частичную предоплату, то можно оформить счет на оплату первых суток проживания, а при заезде покупатель на месте оплатит за остальные сутки.

Указывайте выставленный счет в документах, которыми отражается его оплата покупателем - Поступление на расчетный счет, Операция по платежной карте, др.

Создайте чек на основании счета на предоплату, когда при заезде в гостиницу покупатель платит за остальные сутки проживания.

По периоду проживания, оплата по которому получена при заезде, пробит чек, счет покупателю не требуется оформлять.

Как обычно при закрытии смены сформируйте Отчет о розничных продажах.

Если данные о розничных продажах загружаете из ОФД или офлайн-оборудования, то укажите наличие льгот у покупателей в Отчете о розничных продажах.

Когда договор на оказание услуг заключаете с организацией или ИП, то используйте обычную схему оформления по услугам - документы Счет покупателю, Реализация (акты, накладные, УПД) с видом операции Услуги. При поступлении оплаты обязательно указывайте оплаченный счет.

Чтобы рассчитать и начислить туристический налог, выполните регламентную операцию "Расчет туристического налога" в последний месяц отчетного квартала. Она располагается в 1-й группе закрытия месяца.

Простой интерфейс: меню "Бухгалтерия - Закрытие периода - Закрытие месяца - Расчет туристического налога".

Полный интерфейс: меню "Операции - Закрытие периода - Закрытие месяца - Расчет туристического налога".

Декларацию по туристическому налогу требуется сдавать в ФНС ежеквартально, не позднее 25 числа месяца, следующего за отчетным кварталом. Уведомления об исчисленных суммах налогов по туристическому налогу не подаются.

Чтобы сформировать декларацию, откройте задачу организации по ее подготовке (будет реализовано в следующих версиях).

Туристический налог уплачивается в составе единого налогового платежа (ЕНП) не позднее 28 числа месяца, следующего за отчетным кварталом.

Чтобы уплатить налог, откройте задачу организации по уплате ЕНП по сроку 28 числа (будет реализовано в следующих версиях).

С 2025 года ставка налога на прибыль - 25% (Федеральный закон от 12.07.2024 №176-ФЗ).

Укажите новые ставки самостоятельно, если они отличаются.

После этого заново выполните закрытие декабря 2024 г., чтобы пересчитать отложенный налог по новым ставкам, если применяете ПБУ 18/02.

Пересчет будет выполнен:

Добавлена возможность скорректировать остатки отложенных налоговых активов и обязательств по ПБУ 18/02 при переходе с затратного метода их учета на балансовый метод.

Для перехода с затратного на балансовый метод с 2025 года:

Чтобы проверить, по каким активам и обязательствам после перехода начислены отложенные налоговые активы и обязательства на 01.01.2025, сформируйте по регламентной операции справку-расчет "Отложенный налог на прибыль".

Полный интерфейс: меню "Операции - Закрытие периода - Закрытие месяца - Корректировка отложенного налога по ПБУ 18".

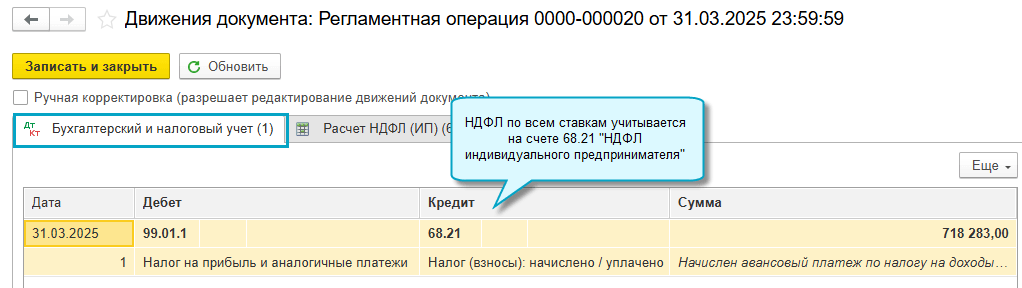

НДФЛ индивидуального предпринимателя за себя по всем ставкам теперь учитывается только на счете 68.21 "НДФЛ индивидуального предпринимателя".

На него перенесены все операции по субсчетам 68.21.1 и 68.21.2, используемым в прошлых версиях.

В справочник "Налоги и взносы" добавлены налоги по всем ставкам

Простой интерфейс: меню "Бухгалтерия - Закрытие периода - Закрытие месяца - Расчет НДФЛ для ИП".

Полный интерфейс: меню "Операции - Закрытие периода - Закрытие месяца - Расчет НДФЛ для ИП".

Обновлено заполнение уведомления об исчисленных суммах налогов по НДФЛ индивидуального предпринимателя за себя. В 2025 году применяются коды бюджетной классификации (КБК), утвержденные для ставок НДФЛ по новой прогрессивной шкале.

Меню "Главное - Задачи - Задачи организации".

Изменен расчет страховых взносов ИП с доходов, когда в течение календарного года у ИП меняется тариф с "Участник СЭЗ" на "Единый" или с "Единый" на "Участник СЭЗ". "Участник СЭЗ" - тариф, при котором взносы с доходов не платятся.

Теперь сумма взносов рассчитывается пропорционально календарным дням действия тарифов.

Меню "Главное - Задачи - Задачи организации".

С 2025 года учитывается размер доходов за прошлый год при проверке выполнения условия применения патента по размеру доходов (Федеральный закон № 362-ФЗ от 29.10.2024).

Добавлена задача организации, которая поможет не пропустить срок подачи заявления на патент на следующий период.

Когда ИП применяет патентную систему налогообложения важно, чтобы деятельность по патентам не прерывалась. Заканчивается один патент, со следующего дня действует другой. Иначе по доходам, полученным в перерыве, потребуется уплатить налог по основной системе налогообложения - УСН или НДФЛ.

Меню "Главное - Задачи - Задачи организации".

Добавлена разметка банковских операций по расчетам с комиссионером по договору комиссии на продажу.

Достаточно указать договор с комиссионером и автоматически заполнятся категории операций, рекомендуемые ФНС. Информация будет передана в банк при очередном обмене через сервис АУСН.

Полный интерфейс: меню "Банк и касса - Банк - Банковские выписки".

Теперь в составе расчета НДФЛ передается информация по НДФЛ нерезидентов, работающих по найму на основании патентов.

Функционал доступен, когда настроена передача расчета НДФЛ через сервис АУСН.

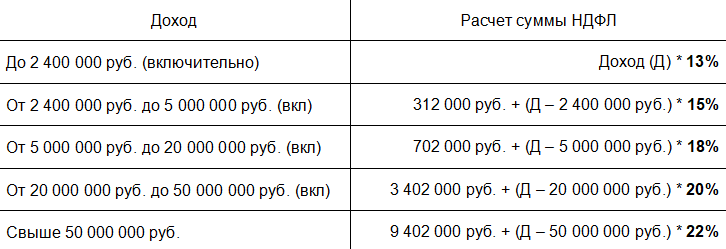

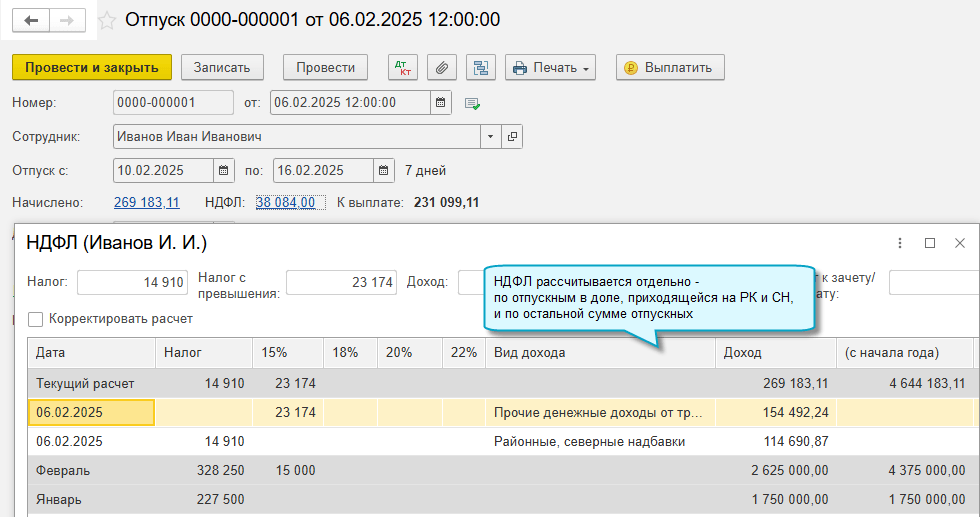

Поддержан расчет НДФЛ с 2025 года. По разным видам доходов применяются прогрессивные шкалы со своими ставками и пороговыми значениями доходов (Федеральным законом от 12.07.2024 № 176-ФЗ). Подробнее...

НДФЛ, исчисленный по всем ставкам, теперь учитывается на счете 68.01 "НДФЛ исчисленный налоговым агентом". На него перенесены все операции по субсчетам 68.01.1 и 68.01.2, используемым в прошлых версиях. Субконто "Регистрация в налоговом органе", как и раньше, применяется в версии КОРП.

В справочник "Налоги и взносы" добавлены налоги по всем ставкам

Заполнение уведомления об исчисленных суммах налогов по НДФЛ по новым ставкам будет реализовано в следующих версиях.

С большинства доходов, выплачиваемых по трудовым договорам и договорам подряда, НДФЛ удерживается по такой прогрессивной шкале

Простой интерфейс: меню "Сотрудники - Начисления".

Полный интерфейс: меню "Зарплата и кадры - Зарплата - Все начисления".

С доходов в виде районных коэффициентов и процентных надбавок к заработной плате за работу в районах Крайнего Севера, приравненных к ним местностях и других местностях с неблагоприятными климатическими условиями, НДФЛ удерживается по такой прогрессивной шкале

При начислении заработной платы, отпускных и больничных требуется выделять отдельно районные коэффициенты и северные надбавки, поскольку при расчете НДФЛ по ним применяется своя прогрессивная шкала.

Простой интерфейс: меню "Сотрудники - Настройки - Настройки зарплаты - Расчет зарплаты - Начисления".

Полный интерфейс: меню "Зарплата и кадры - Справочники и настройки - Настройки зарплаты - Расчет зарплаты - Начисления".

Рекомендуется проверить заполнение справочника видов начислений

В отпускных и больничных теперь выделяются суммы районных коэффициентов и северных надбавок

При выплате дивидендов НДФЛ удерживается по такой прогрессивной шкале

Минимальный размер оплаты труда с 01.01.2025 составляет 22 440 руб. в месяц (Федеральный закон от 29.10.2024 N 365-ФЗ).

Пособие по временной нетрудоспособности не может быть исчислено ниже МРОТ в расчете за полный календарный месяц.

В 2025 году единая предельная база по страховым взносам на одного сотрудника за год составляет 2 759 000 рублей. С выплат сотруднику сверх этой суммы страховые взносы, в большинстве случаев, не уплачиваются (Постановление Правительства РФ от 31.10.2024 № 1457).

Пониженный тариф 15% для субъектов малого и среднего предпринимательства применяется с 01.01.2025 к выплатам сверх 1,5 МРОТ (Федеральный закон от 29.10.2024 № 362-ФЗ).

В 2025 году с заработной платы сотрудника в пределах 33 660 руб. за месяц начисляются страховые взносы по единому тарифу 30 %, с превышения - по пониженному 15 %.

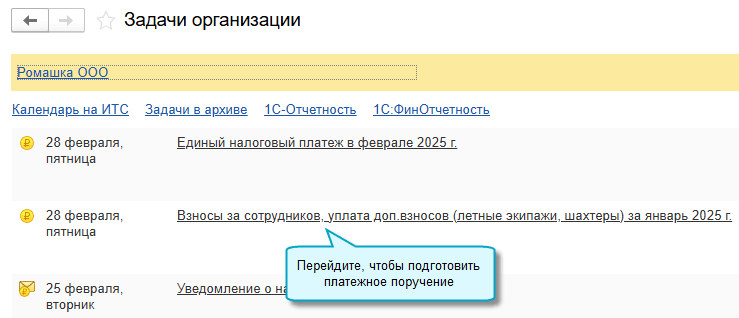

С 01.01.2025 страховые взносы на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации и отдельных категорий работников организаций угольной промышленности, уплачиваются самостоятельно, не входят в единый налоговый платеж. Срок уплаты прежний - не позднее 28 числа месяца, следующего за месяцем, за который они начислены. Уведомление об исчисленных суммах налогов по ним не подается (Федеральный закон от 08.08.2024 № 259-ФЗ).

Простой интерфейс: меню "Сотрудники - Начисления".

Полный интерфейс: меню "Зарплата и кадры - Зарплата - Все начисления".

Аналогично задача по уплате взносов показывается в календаре отчетности, мониторе налогов и отчетности.

Меню "Главное - Задачи - Задачи организации".

Добавлена задача организации по уплате взносов на травматизм со своим сроком выполнения. В прошлых версиях для подготовки платежного поручения использовалась задача по выплате заработной платы.

Взносы требуется перечислить в СФР не позднее 15 числа месяца, следующего за месяцем, за который они начислены. Если 15 число - выходной или праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (Федеральный закон от 24.07.1998 № 125-ФЗ).

Меню "Главное - Задачи - Задачи организации".

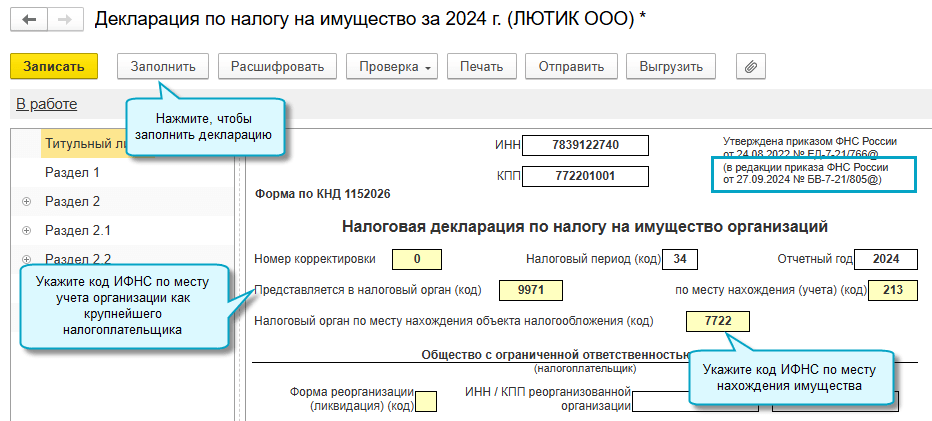

Добавлено автозаполнение декларации по налогу на имущество за 2024 год в редакции Приказа ФНС от 27.09.2024 № БВ-7-21/805@, действующей с 29.12.2024.

Организациям-крупнейшим налогоплательщикам на титульном листе теперь требуется указывать код ИФНС по месту нахождения имущества, облагаемого налогом.

Добавлена возможность настраивать карточку организации, отправляемую контрагенту.

Расширен состав реквизитов, предлагаемых для заполнения. Теперь можно выводить адрес электронной почты, фактический адрес, ОКВЭД и др.

Добавлена возможность использовать свои реквизиты. Для этого потребуется добавить их в группу "Дополнительные реквизиты". Подробнее...