Добавлена возможность оформить инвентаризацию объектов НМА и других подобных объектов - результатов интеллектуальной деятельности и средств индивидуализации.

Можно заполнить и распечатать Приказ о проведении инвентаризации (ИНВ-22), Инвентаризационную опись НМА (ИНВ-1а) и Сличительную ведомость (ИНВ-18), а по объектам, не являющимся НМА - Ведомость на результаты интеллектуальной деятельности.

Для этого добавлен документ Инвентаризация НМА.

С его помощью можно проверить фактическое использование - сравнить фактическое наличие с данными учета, списать отсутствующие права и принять на учет обнаруженные.

Включите дополнительные настройки, когда требуется более углубленная инвентаризация, тогда в документе можно будет:

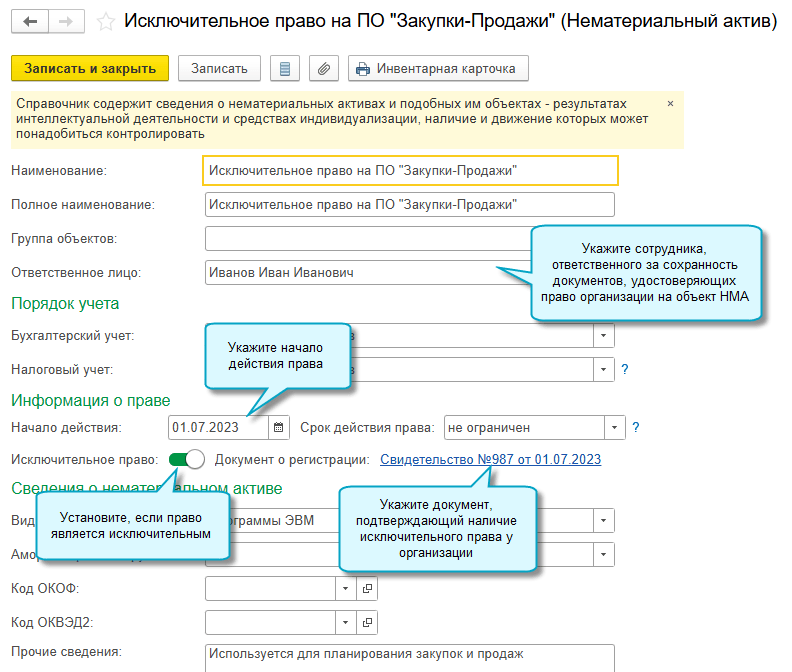

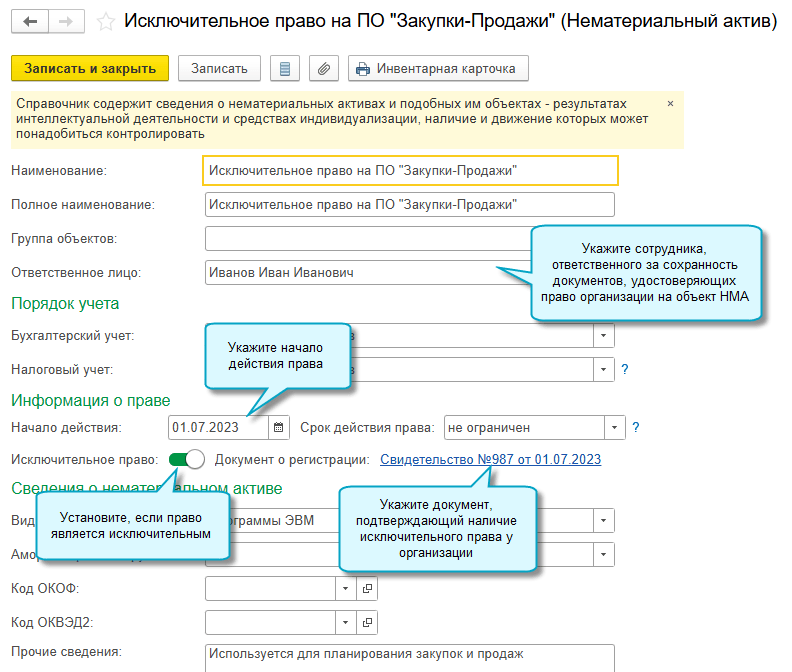

В карточки НМА добавлены реквизиты, необходимые для проведения инвентаризации: ответственное лицо, дата начала действия права, признак наличия исключительных прав и документ о регистрации исключительных прав.

Заполните эти реквизиты в имеющихся карточках НМА перед проведением инвентаризации.

Полный интерфейс: меню "Справочники - ОС и НМА - Нематериальные активы".

При следующих инвентаризациях заполняются объекты, наличие которых было подтверждено прошлой инвентаризацией, и новые объекты по документам Принятие к учету НМА и Поступление (акт, накладная, УПД) с видом операции "Права".

Данные по объектам вида "НМА" выводятся, пока объект не будет списан с учета, по другим видам - пока не истечет срок использования.

Если объектов много, чтобы не пропустить те, которые требуют особого внимания при пересмотре элементов амортизации, например, с неограниченным сроком действия права, используйте переключатель "На особом контроле".

Полный интерфейс: меню "ОС и НМА - Нематериальные активы - Инвентаризация НМА".

Теперь документ Поступление (акт, накладная, УПД) с видом операции "Права" можно использовать для учета исключительных прав со сроком использования более 12 месяцев, но стоимостью не более 100 000 рублей. Затраты на их приобретение будут включаться в расходы в налоговом учете по налогу на прибыль единовременно, на дату приобретения.

Такой порядок может применяться по малоценным НМА за исключением прав на компьютерные программы (пп.26 п.1 ст.264 Налогового кодекса РФ).

Для этого достаточно в карточке НМА указать новый порядок учета "Иные расходы (признаются сразу)".

Полный интерфейс: меню "Справочники - ОС и НМА - Нематериальные активы".

Полный интерфейс: меню "ОС и НМА - Нематериальные активы - Приобретение прав" или "Покупки - Покупки - Поступление (акты, накладные, УПД) - Права (акт, УПД)".

Полный интерфейс: меню "Операции - Закрытие периода - Закрытие месяца - Закрытие счетов 20, 23, 25, 26, 28 и 29".

Затраты на приобретение НМА, стоимость которых не превышает лимит стоимости НМА, установленный в учетной политике, теперь включаются в бухгалтерском учете в расходы при проведении документа Поступление (акт, накладная, УПД) с видом операции "Права". Не учитываются, как раньше, в расчете себестоимости продукции, работ, услуг при выполнении регламентных операций закрытия месяца.

Рекомендуем перепровести ранее веденные документы и выполнить повторное закрытие месяца, если ранее стоимость малоценных НМА в бухгалтерском учете была включена в стоимость НЗП или запасов.

Полный интерфейс: меню "ОС и НМА - Нематериальные активы - Приобретение прав" или "Покупки - Покупки - Поступление (акты, накладные, УПД) - Права (акт, УПД)".

Добавлена возможность контролировать наличие неисключительных прав на использование программ для ЭВМ и других результатов интеллектуальной деятельности - неисключительных лицензий.

Для этого добавлен документ Инвентаризация НМА.

С его помощью можно проверить фактическое использование - сравнить фактическое наличие с данными учета, списать отсутствующие права и принять на учет обнаруженные.

Включите дополнительные настройки, когда требуется более углубленная проверка, тогда в документе можно будет:

В карточки НМА добавлены реквизиты, необходимые для проведения инвентаризации: ответственное лицо, дата начала действия права, признак наличия исключительных прав и документ о регистрации исключительных прав.

Заполните эти реквизиты в имеющихся карточках НМА перед проведением инвентаризации.

Так выглядит карточка НМА, когда в организации не ведется учет НМА

При следующих инвентаризациях будут заполняться объекты, наличие которых было подтверждено прошлой инвентаризацией, и новые объекты по документам Поступление (акт, накладная, УПД) с видом операции "Права", с неистекшим сроком использования.

Простой интерфейс: меню "Бухгалтерия - Инвентаризация - Инвентаризация НМА".

Полный интерфейс: меню "Операции - Инвентаризация - Инвентаризация НМА".

Добавлена возможность пробивать кассовые чеки со ставками НДС 5% и 7% плательщикам УСН c 01.01.2025. Дополнительные настройки в программе не потребуются, достаточно указать ставку НДС в документе реализации.

Наличие информации об НДС в кассовом чеке зависит от кассового оборудования. Если производитель вашего кассового оборудования не успеет до 01.01.2025 поддержать передачу информации об НДС по новым ставкам в О ФД и печать НДС в бумажном (электронном) чеке, то разрешена временная печать и передача в ОФД чеков без указания НДС (п.26 Письма ФНС России от 17.10.2024 № СД-4-3/11815@).

Добавлена возможность учитывать НДС по договорам на реализацию металлолома, вторичного алюминия и сырых шкур животных, организациям и ИП, которые начисляют НДС, применяя УСН.

Покупатель признается налоговым агентом по НДС по таким договорам. Он начисляет и перечисляет НДС в бюджет. Причем начисляет НДС по ставке, которую применяет поставщик.

Покупатель перечисляет поставщику за товар сумму без НДС.

Поставщик оформляет все документы на сумму без НДС.

Функционал доступен в версии КОРП.

Чтобы воспользоваться, потребуется выполнить следующую настройку

Простой интерфейс: меню "Организация - Налоги и отчеты".

Полный интерфейс: меню "Главное - Настройки - Налоги и отчеты".

Если являетесь поставщиком по договорам на реализацию металлолома, вторичного алюминия и сырых шкур животных, выполните следующие действия:

1. Укажите в договоре, что покупатель выступает в качестве налогового агента по уплате НДС. Сообщите покупателю, какую ставку НДС применяете - 5%, 7% или 20%

2. Оформите счет-фактуру при получении аванса от покупателя

3. Оформите счет-фактуру с товарной накладной или УПД со статусом 1 при отгрузке товара.

В них, как при авансе, проставляется отметка "НДС начисляется налоговым агентом"

4. Подготовьте декларацию по НДС по окончании квартала. Используйте Помощник расчета НДС. Он откроется из задачи организации по подготовке декларации по НДС. Выполните перечисленные в нем регламентные операции НДС, затем сформируйте декларацию (будет реализовано в следующих версиях).

В книге продаж будут отражены счет-фактура на аванс, счет-фактура или УПД со статусом 1 на реализацию.

Если являетесь покупателем по договорам на реализацию металлолома, вторичного алюминия и сырых шкур животных, выполните следующие действия:

1. Укажите в договоре, что выступаете в качестве налогового агента по уплате НДС, и выберите вид агентского договора. Узнайте у поставщика, какую ставку НДС он применяет - 5%, 7% или 20%

2. Начислите НДС при перечислении аванса поставщику. Для этого зарегистрируйте счет-фактуру на аванс, которую получили от поставщика

3. Начислите НДС при получении товара от поставщика. Для этого при поступлении зарегистрируйте УПД со статусом 1 или счет-фактуру, которую получили от поставщика

4. Рассчитайте НДС к уплате в качестве налогового агента, подготовьте декларацию по НДС. НДС по операциям налогового агента рассчитывается и показывается в декларации обособленно от остальных операций.

Для этого используйте Помощник расчета НДС. Он откроется из задачи организации по подготовке декларации по НДС. Выполните перечисленные в нем регламентные операции НДС, затем сформируйте декларацию (будет реализовано в следующих версиях).

У покупателя как налогового агента по НДС:

- в книге продаж будут отражены счет-фактура на аванс, счет-фактура или УПД по поступлению,

- в книге покупок - счет-фактура на аванс, когда он зачтен при получении товара.

Если покупатель применяет общую систему налогообложения (ОСНО) или УСН с НДС по ставке 20%, то он имеет право на вычет входящего НДС:

- в книге покупок будут отражены счет-фактура на аванс, счет-фактура или УПД по поступлению,

- в книге продаж - счет-фактура на аванс, когда он зачтен при получении товара.

5. Уплатите НДС по операциям налогового агента. НДС уплачивается в составе единого налогового платежа (ЕНП). Законодательством установлено, то НДС подлежит уплате равными долями в течение трех месяцев, следующих за отчетным кварталом. Например, НДС за 1 квартал 2025 г. - по 1/3 суммы не позднее 28 апреля, 28 мая и 28 июня.

Чтобы уплатить НДС, откройте задачу организации по уплате ЕНП по сроку 28 числа. В расчете суммы ЕНП к уплате НДС учитывается по 1/3 ежемесячно.

Описанные изменения будут доступны с 01.01.2025. Если хотите ознакомиться сейчас, на время просмотра потребуется изменить рабочую дату в персональны х настройках на 01.01.2025.

Обновлены налоговые ставки по акцизам на 2025-2027 годы (Федеральный закон от 12.07.2024 № 176-ФЗ, Федеральный закон от 29.10.2024 № 362-ФЗ).

Добавлена возможность передавать в ГИС МТ "Честный знак" информацию о фактическом содержании этилового спирта и первичном документе о производстве по товарным группам "Пиво в кегах" и "Пиво в потребительских упаковках".

С 01.01.2025 переход на АУСН доступен с 1 числа любого месяца года (Федеральный закон от 08.08.2024 № 259-ФЗ).

Перейти на АУСН могут организации и ИП, применяющие УСН или налог на профессиональный доход, если выполняются условия перехода, установленные законодательством.

Потребуется только отправить в ФНС уведомление о переходе через личный кабинет налогоплательщика или уполномоченный банк не позднее последнего числа месяца, предшествующего переходу.

Простой интерфейс: меню "Организация - Налоги и отчеты".

Полный интерфейс: меню "Главное - Настройки - Налоги и отчеты".

Увеличен размер страховых взносов от несчастных случаев на производстве, уплачиваемых при АУСН. С 01.01.2025 он составляет 2 750 рублей в год (Постановление Правительства РФ от 14.11.2024 № 1547).

Добавлена отметка о прочтении в список сообщений ФНС, полученных из сервиса "Мой налог", для самозанятых.

Сообщения от ФНС доступны после подключения к сервису "Мой налог".

Добавлены коды 41 и 42 в перечень видов доходов иностранного контрагента. Раньше для таких доходов использовался код 39.

Коды 41 и 42 применяются с 01.01.2025 при заполнении налогового расчета сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов за отчетные периоды начиная с 2025 года (Приказ ФНС России от 16.08.2024 № ЕД-7-3/650@).

Укажите коды 41 и 42 по договорам, выплаты по котором начаты до 01.01.2025 и продолжатся в 2025 году. В отчетности за периоды до 2025 года вместо них будет заполняется прежний код 39.

Добавлено заполнение обновленной формы декларации 3-НДФЛ. Форма применяется с 01.01.2025 начиная с декларации за 2024 год (Приказ ФНС от 19.09.2024 № ЕД-7-11/757@).

Добавлена возможность учесть в расчете налога:

Подробнее об изменениях в форме декларации 3-НДФЛ за 2024 год см. здесь

Простой интерфейс: меню "Налоги - Отчетность 3-НДФЛ".

Полный интерфейс: меню "Отчеты - Отчеты для ИП - Помощник заполнения 3-НДФЛ".

В состав форм регламентированной отчетности добавлены:

В состав документов добавлены формы, используемые в рамках процесса рассмотрения жалоб в упрощенном порядке (утверждены приказом ФНС России 02.09.2024 № ЕД-7-9/693@):

В декларацию по налогу на дополнительный доход от добычи углеводородного сырья в редакции приказа ФНС России от 19.09.2023 № ЕД-7-3/650@ добавлен коэффициент-дефлятор на 2025 год, установленный приказом Минэкономразвития России от 17.10.2024 № 645.

В Сведения о полученном разрешении на добычу (вылов) водных биологических ресурсов, сумме сбора за пользование объектами водных биологических ресурсов, подлежащей уплате в виде разового и регулярных взносов в редакции приказа ФНС России от 17.11.2023 № ЕД-7-3/853@ добавлен коэффициент-дефлятор на 2025 год, установленный приказом Минэкономразвития России от 17.10.2024 № 645.