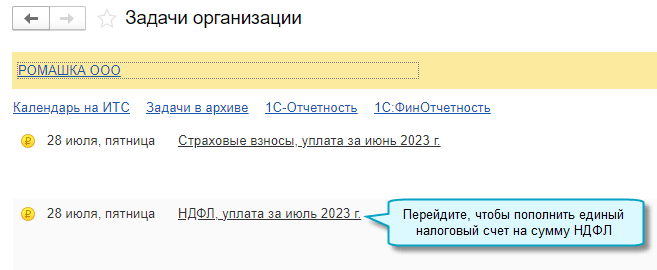

Подготовка платежного поручения на единый налоговый платеж на сумму НДФЛ перенесена в отдельную задачу организации по уплате НДФЛ. Поскольку НДФЛ уплачивается не за месяц начисления заработной платы, а по периодам его удержания - в большинстве случаев, это периоды с 23-го числа предыдущего месяца по 22-е число текущего месяца.

Подготовка платежного поручения на единый налоговый платеж на сумму страховых взносов по единому тарифу и платежного поручения в СФР на страховые взносы от несчастных случаев по-прежнему выполняется в помощнике по расчету зарплаты, потому что срок их уплаты, в отличие от НДФЛ, зависит от месяца начисления зарплаты.

Простой интерфейс: меню "Начальная страница - Задачи организации".

Полный интерфейс: меню "Главное - Задачи - Задачи организации".

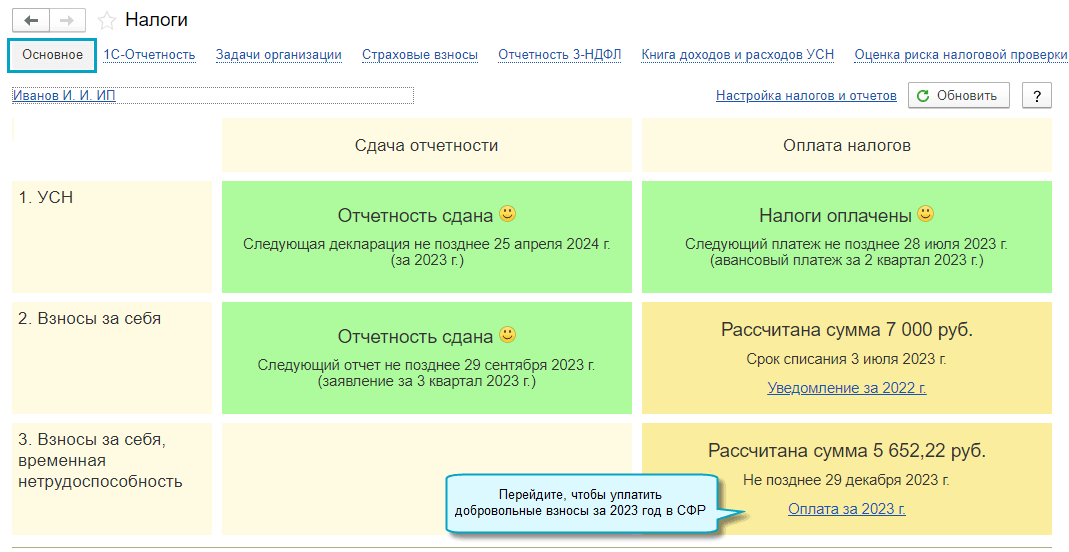

Повышена прозрачность схемы действий по резервированию остатка ЕНС на страховые взносы ИП за себя, если они уплачены досрочно.

Теперь, чтобы уменьшить квартальные платежи налога при УСН на страховые взносы, достаточно открыть Монитор налогов и отчетности, перейти по гиперссылке Оплата за текущий квартал и выполнить последовательно все предлагаемые действия.

Простой интерфейс: меню "Налоги - Основное".

Полный интерфейс: меню "Руководителю - Анализ - Монитор налогов и отчетности".

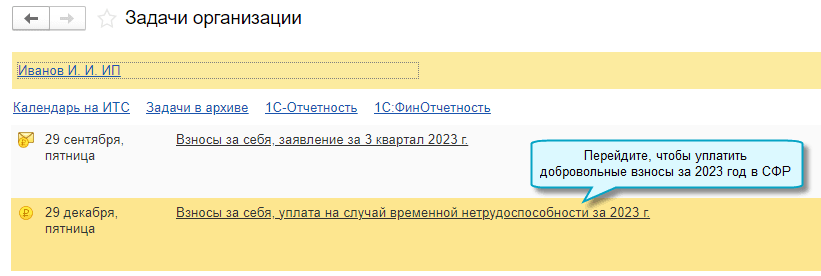

Добавлена задача по уплате индивидуальным предпринимателем добровольных взносов на социальное страхование в Социальный фонд России (СФР) со сроком выполнения не позднее последнего рабочего дня в календарном году.

Простой интерфейс: меню "Начальная страница - Задачи организации".

Полный интерфейс: меню "Главное - Задачи - Задачи организации".

Эта же задача показывается в Мониторе налогов и отчетности.

Простой интерфейс: меню "Налоги - Основное".

Полный интерфейс: меню "Руководителю - Анализ - Монитор налогов и отчетности".

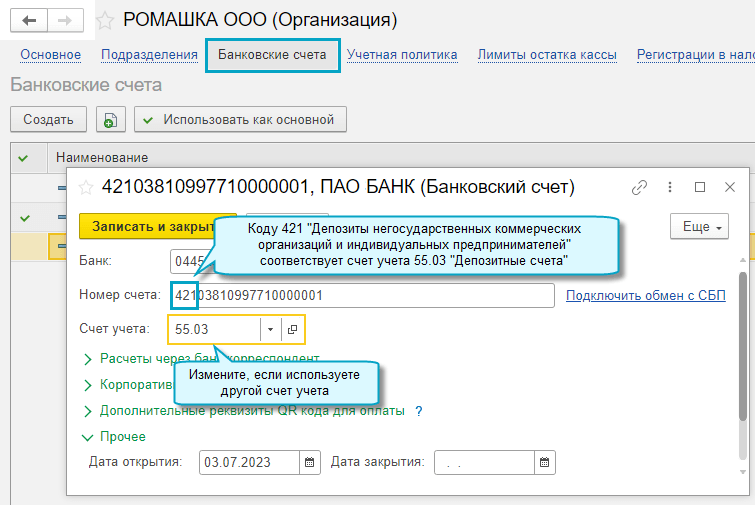

Добавлено автозаполнение счета учета и счета дебета для переводов между своими банковскими счетами при загрузке выписки из Клиент-банка.

Для этого в карточки банковских счетов организации добавлен счет учета, на котором учитываются денежные средства. При обновлении он заполнится исходя из счета учета, указанного раньше вручную в документах Списание с расчетного счета, Поступление на расчетный счет, или самого номера банковского счета, если ещё не было операций по нему.

Простой интерфейс: меню "Настройки - Банковские счета".

Полный интерфейс: меню "Главное - Настройки - Реквизиты организации - Банковские счета".

Простой интерфейс: меню "Деньги - Банковские выписки".

Полный интерфейс: меню "Банк и касса - Банк - Банковские выписки".

Расходы по УСН "доходы минус расходы" на товары с покупной стоимостью в валюте теперь пересчитываются в рубли по курсу ЦБ РФ на дату оплаты товаров поставщику. Обратите внимание, перепроведение ранее введенных документов может привести к изменению суммы расходов.

Подробнее...

Простой интерфейс: меню "Деньги - Банковские выписки".

Полный интерфейс: меню "Банк и касса - Банк - Банковские выписки".

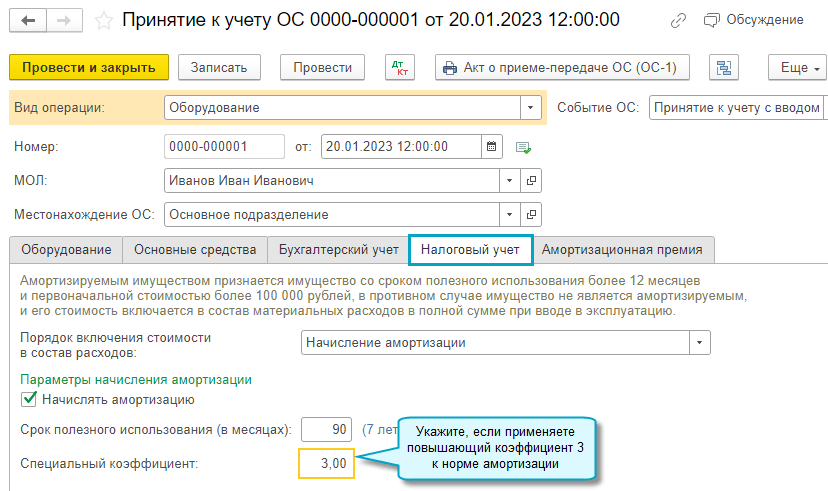

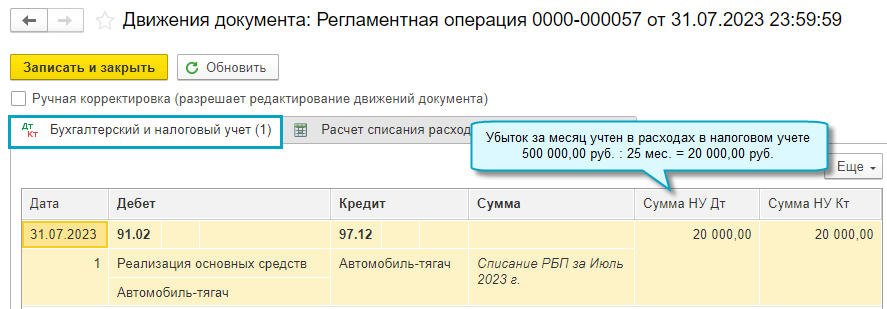

Срок списания убытка от продажи основного средства теперь рассчитывается с учетом применения специальных коэффициентов к норме амортизации в налоговом учете по налогу на прибыль.

Повышающие коэффициенты уменьшают срок, понижающие — увеличивают. Например, специальный коэффициент равный 3, сокращает срок полезного использования в три раза. Срок для списания убытка тогда определяется как разница между сокращенным сроком полезного использования и фактическим сроком эксплуатации основного средства (Письмо Минфина России от 06.04.2012 № 03-03-06/1/189, Письмо Минфина РФ от 23.11.2011 № 03-03-06/2/180).

Такой расчет срока применяется при списании убытков, учтенных в налоговом учете на счете 97.12 "Убытки от реализации основных средств" автоматически при передаче основного средства.

По уже учитываемым убыткам выполняется перерасчет срока списания. Если новый срок окончен, то остаток убытка списывается при выполнении закрытия текущего месяца регламентной операцией Списание расходов будущих периодов. Если срок не окончен, то остаток убытка будет списываться в течение оставшегося срока с учетом перерасчета. Поэтому для корректного помесячного отражения в налоговом учете расходов в сумме списанных убытков, рекомендуется заново выполнить регламентную операцию Списание расходов будущих периодов начиная с первого месяца списания убытка. После этого подготовить уточненные налоговые декларации по налогу на прибыль.

Полный интерфейс: меню "ОС и НМА - Поступление основных средств - Принятие к учету ОС".

Полный интерфейс: меню "ОС и НМА - Выбытие основных средств - Передача ОС".

Полный интерфейс: меню "Операции - Закрытие периода - Закрытие месяца - Списание расходов будущих периодов".

В состав форм регламентированной отчетности добавлены:

В декларацию по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств-членов Евразийского экономического союза в редакции приказа ФНС России от 27.09.2017 № СА-7-3/765@ внесены изменения в соответствии с приказом ФНС России от 12.04.2023 № ЕД-7-3/238@.

В соответствии с письмом ФНС России от 26.06.2023 № БС-4-11/8049@, для формы 6-НДФЛ в редакции приказа ФНС России от 29.09.2022 № ЕД-7-11/881@ из проверки контрольных соотношений, введенных письмом ФНС России от 18.02.2022 № БС-4-11/1981@, исключено контрольное соотношение 2.1.

В состав документов добавлены:

Для формы статистики № С-2 "Сведения о ходе строительства строек и объектов, включенных в Федеральную адресную инвестиционную программу" (ОКУД 0612009) в редакции приказа Росстата от 29.07.2022 № 535 реализована выгрузка в электронном виде в соответствии с XML-шаблоном от 28.06.2023.

Если Вы не нашли интересующий Вас функционал по поддержке законодательства, то посмотрите наши планы, очень возможно, что он скоро будет!